频频被盗 跨链安全隐患大 区块链下一代的互操作性该如何应对?

不知不觉,时光已经进入了2022年。

从我们17-18年第一次提出跨链这个概念,已经有4,5年的时间。

谁都没有想到,我们的“跨链”进度,会是现在这个样子。

一堆安全性隐患巨大的桥,每天在负责我们各个链上的资产相互转移,每隔一两个月就来一次几千万甚至几亿的被盗新闻。之前憧憬的合约级别的真正的“互操作性”,更是雾里看花。

要不那句话怎么说的,一项新技术,人们总是高估其短期影响,低估其长期影响!

现在看来,不单单只是影响。实现的速度,我们也经常“过于高估”的乐观,正如ETH2.0的合并又双叒叕延期了!

我实在是一点都不意外……

然而,不管怎么说,我们至少一只脚跨进了互操作性的大门,我们正式进入了多链宇宙,各个跨链桥,跨链公司如雨后春笋版的向外冒,在资产互通之外,我们离真正的“互操作性”,也不远了。

本文会列举当前市面上大多数的互操作性解决方案,限于篇幅,每种类型只会做一个简介,要是你对哪一个大类特别感兴趣,就只能DYOR(Do Your Own Research)了。

本篇为上篇,列举了当前资产层面的互操作性方案,下篇会说链间合约级别的互操作性方案。基于资产的互操作性,这是我们目前的互操作性日常,算是互操作性的基础应用。

桥

最为常见的自然是通过某个跨链桥去转移资产,跨链桥目前分为这么几大类:

第三方外部验证人模式 - 最常见的Multichain(原Anyswap),Synapse,和各路官方桥基本都是这个模式。

这种模式最灵活,因为你用这种桥A链到B链跨一个资产,桥上A链的合约给你把资产lock(锁住),B链上给你Mint(铸造)一个假的(白条),理论上来说啥资产都能跨。

坏处也很明显,你得信任这个桥上的第三方节点,毕竟真钱都在节点控制的合约那锁着呢,首先你得相信节点不作恶,其次你还得起到节点别被黑,前端时间Ronin6个亿美金,不就是这么没的。

轻客户端模式 - 这个自然是以Cosmos的IBC为代表,这在理论上来说是最舒服的一种模式,因为它完全实现了Trustless。

当然,这里的Trustless,并不是说这种模式就100%安全,他的意思主要是说,在资产从A到B的过程中,你不需要去信任一个第三方的验证人或是节点,你的安全性,全部由链A和链B自身的安全性来提供。

当然,代价就是这种模式的部署成本在很多场景下太高。比如说IBC就只能部署在Cosmos SDK做的链上,如果要直接在ETH上部署,成本会是个天文数字,所以灵活性大大受限。

最近大火特火的LayerZero本质上也属于这种,但是做了改进,具体我们在下篇聊链间互操作性的时候再详细说。

流动性网络 - Celer,Connext,Hop为代表,通常来讲跨的资产会是源链和目标链都有的资产,然后通过原子交换和哈希锁来实现相对安全的跨链。之所以说安全,是因为对于用户来讲,不存在情况1里说的“真钱假钱”,且在上述两个技术的加持下跨链要么成功要么失败,不存在中间状态,所以不用担心资产受损。但对于LP(流动性提供者)来讲,他们的资金安全本质上和第三方外部验证人模式差不多,照样得担心节点作恶或者节点被黑的情况。

值得一提的是最近OP跟Nomad联合出了一个欺诈证明桥的方案,叫Optimistic Bridge,把Optimistic Rollup的技术应用了进去。说白了就是系统里面有Updater(干活的),同时有Watcher(盯梢的),跟Rollup类似,如果跨链的节点作恶,Watcher发现了随时可以挑战,然后成功的话会拿到奖励,作恶的节点则会收到资金Slash惩罚。

这么做的代价就是有一个30分钟的挑战窗口,虽说比Optimistic Rollup的7天窗口小了很多,但对于跨链用户来讲,资产转移可能还勉强能接受,合约调用等30分钟的话黄花菜都凉了……所以感觉场景比较受拘束。再者,现在都习惯了1-2分钟的资产跨链到账,30分钟虽然直觉上感觉能接受,但说不定市场就是不为这个时长买账呢……

DAPP

目前一些头部的DAPP也已经开始打造原生的跨链体验,首当其冲是两大交易协议AAVE,Compound。

AAVE V3前不久刚刚更新,算是一个大的升级,除了目前最流行的资金池隔离功能外,最为重要的就是V3里的Portal功能了。

什么意思呢,简单来说,就是可以让你在ETH上抵押ETH,去Arb上借出USDC各种Farming,最后在Polygon上还了USDC取回了最早在ETH上抵押的ETH。

看起来是不是很Fancy?

只要是AAVE部署的链,基本都可以接入这个Portal,实现你资产的“全链共享”操作。

Compound和AAVE的思路类似但实现方法有所不同,Compound是拿Substrate做了一条Compound Chain,命名为Gateway,用户直接连接这条链作为入口便可以进行Compound其他链的所有借贷还款之类的操作。目前还在开发中,进度比AAVE要慢,毕竟从一个DAPP要升级成一个链了……

多链流动性聚合

资产除了在各个链之间互相转移之外,对于DEX来讲,多链的流动性聚合才是多链/跨链时代新的玩法。

目前这个赛道主要有四个玩家,Rune,Osmosis,Chainflip,Renlab,前两个上线了,后两个还在开发中。

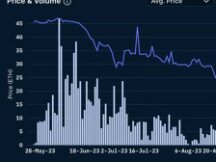

Rune

Rune应该算是目前唯一一个可以真正聚合多个异构链的Dex Chain,在上面可以通过单个钱包交换原生的BTC,ETH,BCH,LTC,Luna,Doge……用的是门限签名技术,所以不存在Wrap资产,这种异构原生资产的交换也是Rune的主要卖点。除此之外,Rune作为所有交易对的配对和路由资产,且强制节点抵押2倍于TVL量的Rune Token也是目前市面上唯一一个用“纯经济学博弈”来限制节点作恶的公司,这些手段也赋予了Rune极高的Token捕获能力。

当然问题也有很多,比如被黑过两次,比如需要一个单独的多链钱包才能用,许多资产的深度不够,整体用户量相对于Uniswap差了几个量级……

但不管怎么说,Rune在这个赛道上算是独苗,真正的竞品Chainflip还没上线,加上前段时间打通了Luna和UST,上了ThorSynths合成资产,下半年还有补全Rune生态最后一环的Thorfi稳定币,Rune还是相当值的期待的一个内容。

Osmosis

如果说Rune是聚合异构链的Dex代表,Osmosis无疑就是聚合同构连的Dex代表了。

作为整个Cosmos生态最早也是最大的Dex Chain,Osmosis过去几个月吸了不少眼球。

除了连接到了个各个支持IBC的Cosmos SDK Chain之外,Osmosis也有着自己非常独特的创新,比如Superfuild staking, 释放了ATOM资本效率,让进入LP的ATOM部分可以直接参加Staking,拿双重收益。

Osmosis也会最早一批支持离我们不远的Interchain Account(链间账户)的Cosmos链,届时真正的IBC互操作性时代来临,还是相当期待的~

Chainflip

Chainflip应该是Rune的直接竞争对手,也是主打聚合多个异构链的Dex Chain。

区别在于很多细节。

Rune是Cosmos SDK,Chainflip是Substrate (不过人家无意接入波卡做平行链);

Rune需要单独的多链钱包,Chainflip不需要,但同样需要你有你要交换资产的那种钱包;

Rune LP全部需要配对Rune做路由资产,Chainflip不需要。

总体而言,感觉如果你是在各个EVM链之间做Swap的话,Chainflip可能体验会更好,如果需要交换BTC,LTC这些非EVM链资产,Rune可能更加适合。

一切都得等上线了看!

Renlab

Ren也盯上了跨链资产聚合这块肥肉,于是成立了Renlab,打造的产品叫Catalog。

不过Catalog还没出来,倒是先出来一个Varen X。

Varen X体验了一下,感觉可能与Chainflip比较类似,不需要特定钱包,Swap的时候目标链地址即可(自然你得掌握这个地址的私钥才行)。

而且但凡是Ren支持的资产,上面都可以用,但感觉可能与Rune,Chainflip那种纯原生的资产不太一样,Renlab这套底层貌似存在着原生 - Mint/Burn合成资产 - 再回原生的流程(毕竟合成资产才是Ren之前的主打),只是整个过程被黑箱化,所以在用户看来,他交换的资产就是原生,不存在合成资产,我想这也是Ren为其命名Host to Host的原因。

Catalog同样估计得下半年才能看到,届时跨链Dex的战斗一触即发,记得提前摆好小板凳围观。

资产的互操作性就说这么多,下周的下集,我们一起来看真正的“链间互操作性”,是个什么样子。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場