一文看懂未来加密行业如何应对监管?

从加密技术诞生到进入人类视野的那一天起,加密行业监管问题就成了一个避免不了的话题。它对比特币和以太坊似乎格外宽容,但对别的加密项目,仿佛已经纳入了监管的范围,这一矛盾的现状恰恰证明了加密行业的监管并没有形成具体的体系,未来的加密监管会如何,还需要我们在座的各位共同见证。

以下是密码极客整理的 Jack Niewold 对加密行业监管的看法。有删减。

监管是加密行业面临的最大问题之一。复杂、不透明、或者有时候往往不存在的监管令消费者、加密企业家甚至立法者本人都感到绝望。

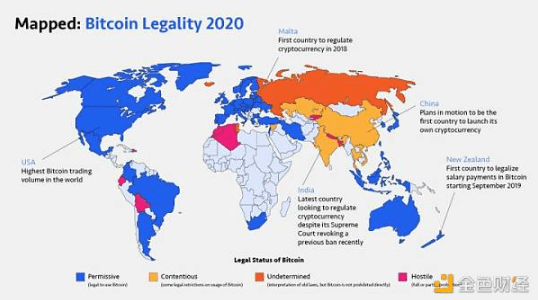

在全球范围内,监管环境差异很大。总的来说,欧盟对加密业务和加密交易都有极其优惠的税法,使其成为该行业的天堂,仅瑞士就有14家加密独角兽公司。俄罗斯和中国正在处理国内关于加密的持续性斗争,主要集中在采矿业务上。

美国的加密监管模糊不清。尽管美国是科技人才和风险资本的温床,但监管是一场噩梦。这一问题的根源是数字货币和代币是去中心化的,没有监管的先例,直白点说,在某些情况下,不存在监管。

矛盾的是,加密行业企业家和投资者大多承认他们迫切需要加密行业监管。如果没有明确的护栏,机构资金就不会流向这些风险资产,如果没有机构资金,全球参与就不可能实现。中央去中心化金融(CeDeFi)也需要明确的监管,这是传统金融系统与分散金融系统的整合。

今天,我们将深入探讨:

加密立法的现状

我们可能前进的方向

加密公司和协议如何处理加密行业监管

加密监管如何影响投资者

证券交易委员会

证券交易委员会是管理美国所有公开证券的机构。他们要确保严格遵守特定的合规和备案程序,以便在公开市场上市,以此允许投资者获得资产。不遵守规定将会导致巨额罚款、诉讼和失去接受公共投资的能力。

证券交易委员会被授予三项职责:保护投资者;维护公平、有序和高效的市场;促进资本形成。

但是它在监管加密行业方面遇到了困难,原因有两个:加密是一个全新的资产类别,而且很难特别针对任何人。到目前为止,该机构的立场基本上是明确的:加密“充斥着欺诈、骗局和滥用”。但讽刺的是,他自己曾在麻省理工学院教授一门关于区块链的课程。为什么他会突然改变看法?

也许监管可以帮助扩大政府税收。然而,证券交易委员会不监管大宗商品,只监管证券——所以更大的问题来了:加密行业属于证券吗?如果不是,证券交易委员会有权利监管这个行业吗?

XRP诉讼

2020年12月,证券交易委员会对Ripple提起诉讼,指控其进行了“未注册的证券发行”,声称Ripple区块链的令牌XRP是一种证券,这笔交易应该在证券交易委员会登记。

Ripple声称它不是一种证券,而是一种完全不同的资产类别。如果Ripple胜诉,加密行业的管辖权将从证券交易委员会手中夺走,由可能更宽容的机构监管。

Howey测试是当下的判断,来判别资产是否是证券。要想成为证券,它要求你对以下三个问题回答“是”:

1. 有没有对未来盈利预期的金钱投资?

2. 普通企业有资金投资吗?

3. 任何利润是否来自推广者或第三方的努力?

根据证券交易委员会的说法,XRP应该被归类为Howey测试下的证券。Ripple利用出售XRP美元筹集的资金为其持续运营提供资金,这意味着购买XRP是对Ripple作为一项业务的投资。

Ripple对此表示反对,称比特币和以太等其他加密货币被视为大宗商品。此外,证券交易委员会在监管加密行业的方法上一直自相矛盾,在资产应该如何分类的声明上各不相同。

以太坊最初用ICO为其运营提供资金。证券交易委员会表示,由于以太坊以分散的方式运营,它没有理由将其作为一种证券进行监管。比特币没有中央支持,也没有利润动机,也不能作为一种证券进行监管。

虽然可能需要几年才能做出最终判决,但这个判决的影响无疑是巨大的。它将辐射到加密生态系统的其他部分。

Uniswap:跳过监管机构

虽然推出代币筹集资金的加密协议面临监管审查,但我们可以看看像Uniswap这样的代币,看看它们是如何绕过监管机构的。

Uniswap,一个由风投支持的去中心化交易所(DEX)。2020年,它免费将大部分代币空投给以前使用过它的人。它不需要用户的投资,也没有“未来利润预期”,因此它通过了Howey测试,没有被归类为证券。这是一种“治理令牌”,严格用于围绕项目做出投票决定。

但这种代币并非毫无价值,因为Uniswap承诺有一天会分散他们的协议,投资者看到了一个机会,可以将协议赚取的现金流重新流向代币持有者。迄今为止,这种“价值累积”还没有启动,但总有一天会启动。到那时,协议可能会充分分散,利润就不会来自任何商业实体。

在这种情况下,证券交易委员会可以起诉谁?没有单一的实体控制运营,他们能找到谁来监管?

dYdX:你要告谁?

另一个有趣的案例是去中心化衍生品交易所dYdX,他们试图以类似于Uniswap的方式去中心化,但根本没有空投给美国居民——只有国际居民。这成了取笑证券交易委员会的一个流行话题,因为许多加密投资者讽刺地“感谢”证券交易委员会“保护”他们免受免费资金的伤害。

事实上,整个协议虽然分散,但美国居民无法访问,因为衍生品在美国受到高度监管。然而,从技术上讲,美国居民既拥有代币又使用交易所仍然是合法的。事实上,你不能在集中交易所购买dYdX代币,也不能使用协议,更多的是为了保护企业免受责任,而不是保护散户投资者。

不过,也许去中心化可能会改变一些事情。虽然dYdX代币不太可能在Coinbase等平台上使用,但如果它足够分散,就可能会向美国客户开放衍生品交易所。

Terraform Labs:美国强势监管

对于生活在美国以外的人来说,这些似乎都不重要。毕竟,美国可以随心所欲,好像也不会影响国际协议,对吗?

事实也不完全如此。去年9月,美国证券交易委员会向Terraform实验室和首席执行官Do Kwon发出传票,内容涉及 Mirror 协议的合成资产,也称为mAsset。

这件事独特的地方在哪里?Terraform Labs在新加坡成立,Do Kwon是韩国人,目前居住在新加坡。在运营层面,Terraform Labs和Kwon与美国没有任何关系。

被送达后,Kwon 和他的律师对证券交易委员会提起诉讼,声称他们对自己和TFL没有管辖权。证券交易委员会回击道:

Do Kwon进入美国,曾在他得到服务的加密会议主网上发言

Terraform实验室允许美国公民交易合成资产

由于美国公民在交易这些合成资产,证券交易委员会感到有责任保护投资者。尽管美国的大部分去中心化金融用户会说他们不需要“保护”,但证券交易委员会章程要求美国投资者不得面临本可以避免的风险。

这些对投资者来说意味着什么?

证券交易委员会对加密世界发动战争的另一个相关案例是Coinbase的“贷款”产品,该产品允许用户在他们与美元挂钩的稳定币上赚取4%的APY。

美国证券交易委员会表示,如果他们成功推出该产品,他们将起诉该交易所。随后,该产品实际上被关闭了。这表明即使是美国头部公共加密交易所也不能免受美国证券交易委员会的怒火。

加密行业投资者和企业家很可能在2022年及以后继续面临监管阻力,至少在态度和法律转变之前是如此。

不管是好是坏,这都使美国面临失去世界金融资本桂冠的风险。公司和开发者将继续把他们的创新产品带到美国以外,仅仅是为了避免不确定性。在一个创新正处于加速状态的时代,Web3开发者会巨大增长,这一点有很大影响。尽管由于强大的智力人才和风险资本网络,美国仍然是开发者活动的热点,但如果在这里不能经营加密业务,这种情况将会被改变。

尽管如此,随着越来越多的机构参与者和政治家支持加密,风向似乎有一天会改变。加密世界会一直存在,也许某一天监管机构也会加入进来。

目前,作为美国的加密投资者,只要你在税收上正确报告,你就没有因为投资加密、购买资产和使用任何可用的加密产品而陷入困境的风险。

但无论如何,了解现在的形势以及未来几个月和几年的变化很可能会给你的加密投资带来优势。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場