这个赛道2大黑马崛起,一个将所在公链推入TOP10、一个最合规

CoinGecko 数据显示,截至 3 月 4日,全网稳定币流通量已超过 1800 亿美元,其中 USDT 以 795 亿美元位列第一,USDC 以 532 亿美元排名第二。

01 稳定币走向加密市场的前排

更关键的是,二者不仅占稳定币总市值的 70% 以上,同时也都挤入加密货币总市值排名前五(分列第三和第五),除了比特币、以太坊、币安币之外,走向了加密市场的前排关键席位。

数据来源:coingecko

2020 年下半年开始的「DeFi Summer」,通过激增的 DeFi 原生场景大幅刺激了稳定币的需求,尤其是稳定币场内的收益组合可能性被挖掘,使得市场迎来了真正「需求带动供给」的井喷。

后续逐步兴起的 U 本位合约等二级市场交易模式则为 USDT 为代表的稳定币进一步拓展了使用场景,稳定币增发也明显加速,进入典型的飞速扩张期。

而经历了一年多的膨胀,据 CoinGecko 数据显示,截至 2021 年底,全网稳定币总市值已突破 1600 亿美元,一年内稳定币市场体量增长逾千亿美元,在过去一年走完了过去若干年增量总和的 10 倍。

与此同时,在稳定币市场突破千亿美元且增长势头丝毫不减的势头之下,从市值排名也可见目前三个赛道的发展态势,虽然锚定法币类稳定币依旧占据绝对主流,但主流之外的长尾需求,资产抵押类稳定币、算法稳定币也在一方天地里野蛮生长。

02 稳定币的内部“更替”

稳定币体量在一路狂奔,愈发在加密市场扮演举足轻重的角色的同时,其内部也在发生悄然的格局更替,其中最核心的便是两件事:

中心化稳定币层面,USDC 相对 USDT 迅速扩张,有力挑战了 USDT 曾经不可动摇的“霸主”地位;

去中心化稳定币层面,以 UST 为代表的算稳异军突起,MIM 等新兴算法稳定币紧随其后,算法稳定币似乎逐步有了走出「螺旋通缩、通胀」的希望。

03 USDT 不再独大,USDC 强势扩张

作为“加密世界最大的一只灰犀牛之一”,2017 年 Tether 就收到了美国商品期货交易委员会(CFTC)的传票,即便遭遇了 2018 年 10 月 15 日,那次“空仓也被割”的信任危机,USDT 也依然凭借“大而不能倒”的姿态活了下来,甚至 2020年疯狂增发,进一步与市场深度绑定。

正因如此,即便是最被寄予厚望的“挑战者” USDC,在 2021 年之前市场的信心也是寥寥。

直到 2021 年,一切开始变得不同,USDT 之外,USDC 的增长几乎远超 DAI、BUSD、UST、TUSD、PAX 等所有其它稳定币,甚至有直逼 USDT 的势头。

数据来源:coingecko

截至目前, USDC 的流通量已从牛初的 25 亿美元增长到 530 亿美元左右,一年半时间流通量增长近 20 倍, USDT 占比更是以历史性地首次降至 50%以下——而 USDC 已经突破 USDT 的一半市值(56%)。

这在稳定币的发展历史上可谓是从未有过的事,如果不出意外,按目前的增长趋势此消彼长, USDC 可能在 2022 年就可完成对 USDT 的逆袭。

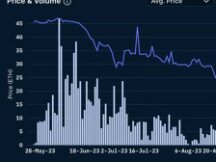

04 “算稳龙头” UST 的异军突起

去中心化稳定币层面,算法稳定币“扛把子”UST(LUNA)这半年来的异军突起是最令人惊喜的市场演变。

算法稳定币相比于传统 USDT、USDC、DAI 等不同类型的几代稳定币,最大的区别就在于其完全抛弃了抵押锚定模式,而只是通过市场供需关系建立货币体系(引发了“币圈美联储”的调侃),没有具体的中心化发行方。

而 UST 自从“519大跌”一度导致发生 10% 的负溢价之后,在近半年时间里经历了一场漫长的自我恢复——伴随着 Anchor 等生态“蓄水池”的建设壮大、“Col-5升级”的完成、Terra 应用场景的扩张,UST 逐步开启了加速。

尤其是 11 月 10 日 Terra 生态「销毁 8867.5 万枚 LUNA 以铸造至少30亿 UST」的提案通过后,UST 的流通总量更是在数周内从曾经的30亿美元大幅提升至逾 70 亿美元,这也为 Terra 生态各 DeFi 协议的创新增长带来了足够的想象空间。

而 1 月 6 日,Terra更是发起新提案,计划将其 UST 稳定币跨链部署扩展至以太坊、Polygon 和 Solana 上的五个 DeFi 项目(Olympus DAO、Rari Fuse、Invictus DAO、Convex、Tokemak),提供超 1.39 亿美元的 UST 和 LUNA。

这无疑将进一步巩固 UST 作为算稳龙头的地位,截至目前 UST 的总市值已经突破 105 亿美元,超越目前为 90 亿美元的老牌抵押类稳定币 DAI(前阵子 DAI 创始人在推特上对 UST/MIM 为代表的算法稳定币也集中开火)。

且除了 UST 外,Magic Internet Money(MIM)作为新生代的稳定币最近规模也增长迅速,以 46 亿美元的规模排名第六,紧随 DAI 之后。

可以说算稳在经过了 2021 年的实践检验之后,已经迈出了关键的第一步,尤其是 UST 已经趟出了一条足以自证逻辑的应用之路,在此基础上,2022 年算稳赛道不出意外将成为最值得关注的方向之一。

05 稳定币的 2022 展望

USDC 在 2021 年的急速扩张,进一步验证了“在稳定币市场中“合规”,就是最大的变量”。

不过饶是 USDC,伴随着体量的快速扩张,与监管之间的关系也变得愈发微妙。尤其是在央行数字货币(CBDC)竞争逐步摆上台面的大背景之下,各国金融监管机构对合规稳定币的态度也开始明显刹车。

最令人惋惜的就是去年 Coinbase 与 USDC 发行方 Circle 合作,旨在为数字银行、金融科技初创企业以及持有大量美元的用户提供将美元无缝兑换为 USDC 并存入 Compound 借贷市场中的服务(Coinbase Lend)。

在该项服务中,海量的新用户无需自己直接接触 DeFi,只需要将美元存入,即可享有年化 4 %的固定利率,这无疑会成为 DeFi 与传统金融世界交融的有趣尝试。

而 2021 年 9月份,美国证券交易委员会(SEC)以诉讼警告为由,迅速叫停了 Coinbase 推出的这款稳定币借贷产品,Coinbase 随即服软,表示将不会推出“账户生息”项目。

紧接着,11 月份美国银行业监管机构就 2022 年围绕加密托管、贷款抵押、稳定币发行等专门发布相关指南,「这些稳定币现在几乎就像赌场里的扑克筹码一样」,SEC 主席 Gary Gensler更是明确表态自己不喜欢稳定币,并将这种日益流行的加密资产视作对投资者的威胁。

欧盟同样也在行动,去年 11 月份欧盟委员会敦促其成员国就加密货币资产市场(MiCA)监管法规达成一致,并专门提到要为以前未受监管的加密资产(特别是稳定币)引入一个定制制度。

总的来看,稳定币市场将来要进一步体量膨胀,得到更大范围的认可和参与,那一定程度的监管和规范也是无法避免的事。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場