什么是“缩表”?它如何影响美股和加密市场

美国时间周三下午,美联储主席终于正式放话,被媒体解读为将有可能在三月份就完成债券购买并随即加息。美联储主席对当前的通胀和就业给出如下判断:

关于通胀,他的表述是"slightly worse" than in December,比12月份还要稍微糟糕。

关于就业率,他的表述是:"There's quite a bit of room to raise interests without threatening the labor market. This is by so many measures a historically tight labor market — record levels of job openings, quits, wages are moving up at the highest pace they have in decades"----他认为加息的空间是足够的,并且加息不会威胁劳动力市场。

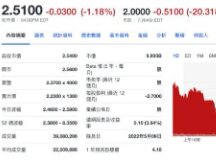

消息一出,黄金暴跌,美股小跌,加密货币整体也有所回落。

照惯例,美股一般会提前把对美联储货币政策的预期体现在价格中,而当消息实锤后,市场会小涨。而这次消息实锤后,美股市场却依旧小跌,在我看来这意味着美联储鹰派的口气还是有点超出市场的预期。

从美联储的表述来说,我认为最值得注意的一点就是,他再次强调了加息的判断标准:一个是看通胀,另一个是看失业率。这两个标准一旦达到,美联储是不会放任大水漫灌的,至少在短中期是如此。

在这两天的记者会上,拜登骂福克斯记者关于通胀的提问也再次印证了当前通胀已经是美国全社会关注的焦点。

因此,接下来的几个月市场面临的压力不会小。

为了应对通胀,美联储除了加息还有一个接下来也会使出的手段:缩表。

加息大家都听过也比较容易理解,而关于缩表可能就较为陌生。今天和大家分享一下关于这方面的知识。

对于本轮大放水,给我印象最深的就是2020年年初当美股暴跌时,美联储站出来一边宣布利率降到接近0,另一边马上宣布接近无限量购买债务。

这个购买债务就和缩表密切相关。

购买债务是什么意思呢?比如说市场上有银行或者大机构手里没钱了,要借钱。这时候它们怎么办呢?我们普通人是写一张借条给债主作为凭证,而这些大机构就是发行债券。

问题来了:如果他们发行的债券没人要,就好像我们普通人四处借钱没人理一样,它们就麻烦了。这个时候美联储来了,说:你的债券我都要,你想借多少就借吧。好了,经过这样一通操作,美联储手里就有了这些大机构的大量“借条”(债券),然后这些大机构手里就有了大量的钱。

这些机构一看钱这样轻易就借到了,而且利息还这么低,那当然能借多少就借多少。那借来的钱怎么办呢?除了拿一部分用来解决自己的经营问题,剩下的一定是想方设法去投资。这时美股就成了大家眼中的香饽饽。

过去这十多年美股的超级大牛市有相当一部分就是被这样随意借到的钱给吹出来的。

好了,有一天美联储找到这些大机构说:你们放在我这里的借条(债券)不能老这么放着了,得要把我借给你们的钱还给我了。

这时这些大机构会怎么办?肯定是把手里能变现的资产赶紧变现还钱。经过这十多年的操作,这些机构手里一定多多少少都有股票,于是他们便会抛出手里的股票换现金,把钱还给美联储。美联储拿到这些钱就会把手里的“借条”(债券)还给这些机构。

这个美联储催债、机构卖资产还钱的过程就是“缩表”。当然实际的操作会比我描述的要复杂,但原理和过程大体上就是这样。

在这个过程中,大量的企业需要变卖手里的资产以换取现金还给美联储,这样市面上的美元就会越来越稀缺,美元的实际借贷利率就会升高,美元也会走强,以美元计价的风险资产就会受到巨大的抛压。而美股首当其冲。

这就是为什么大家如此关注美联储这些政策的原因。

由于现在加密货币和美股联动越来越明显,所以我们也必须高度关注这些政策走向和影响。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場