交易所乱军之中的黑马——去中心化交易所Uniswap和Sushiswap的影响和前景

目前Uniswap和Sushiswap是去中心化交易所(DEX)领域里知名的DeFi项目。为了探究二者的生命力和未来的发展,以及其对交易所市场的影响,我们在这个报告里的项目分析和数据分析两大块对此进行了详细的阐述,并总结了我们的看法。

项目分析

1. Uniswap对比Sushiswap

Uniswap与Sushiswap项目情况对比表

信息来源:Uniswap,Sushiswap,CryptoYC整理

Sushiswap与YFi、Aave等其他知名DeFi项目有着直接利益相关的合作,YFi宣称未来其DEX兑换都会使用Sushiswap,这会是Sushiswap的一大优势和Uniswap的一大劣势。

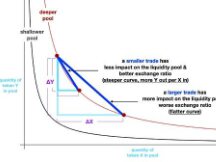

Uniswap专注于去中心化交易兑换这一功能,而Sushiswap打算建设一个DeFi帝国。对于Uniswap的未来发展,我们判断有两种可能。一种可能是随着竞争对手Sushiswap的创新和功能多元化吸引了越来越多的流动性提供者,Uniswap会被迫进行改革升级以保持其DEX龙头地位。另一种可能是Sushiswap的创新和功能多元化并没有使其流动性池拥有足够的流动性,更多的用户和流动性提供者还是愿意在Uniswap兑换和提供流动性,Uniswap仍然专注于核心的交易兑换功能。然而决定Uniswap和Sushiswap未来存亡和发展好坏的,仍然是二者基础的流动性。二者的产品推进和技术更新本质上都是为了获取更强的流动性。

2. Uniswap为什么不放权给DAO

Uniswap V1 V2 V3 对比表

信息来源:Uniswap白皮书,CryptoYC整理

从过往版本V1 V2 V3来看,Uniswap团队专注于改善兑换的基础机制和流动性机制,并且为兑换用户和流动性提供者提供了多种的选择。DAO上人员职能杂乱,如果Uniswap治理权力过度下放,DAO能为Uniswap提供的有效改进建议十分有限,也存在着大户联合做出对大户有利却对项目本身不利的治理的风险。

目前,Uniswap三个版本仍在运行。以Uniswap为代表的DEX一个显著的特征就是原先版本不会消失,这个是DEX与CEX最大的区别之一。

数据分析

1. Uniswap和Sushiswap巨鲸筹码集中度

我们将代币持仓超过1%的地址称之为巨鲸,将这些地址代币持仓的和称之为巨鲸筹码集中度。我们通过Etherscan将合约地址挑选出来,通过选择计算得出下面的巨鲸筹码集中度图。

数据来源:Etherscan,CryptoYC整理

由UNI和SUSHI巨鲸筹码集中度图可知,SUSHI的筹码集中程度远低于UNI的筹码集中程度。

2. Uniswap和Sushiswap交易量的DEX市场占比

7日交易量市场占比图

数据来源:Dune Analytics

根据上面的7日交易量市场占比图可知,2021年6月Uniswap的7日交易量市场占比最大,为62.6%。Sushiswap的7日交易量占比为12%,市场占比排名第二。前两名Unsiwap和Sushiswap的市场占比为74.6%。由此可见,仅仅Uniswap和Sushiswap就占比DEX市场的绝大多数交易量,其中Uniswap7日交易量是Sushiswap7日交易量的5.22倍。

3. Uniswap、Sushiswap对比中心化交易所(财务收益,总市值,总交易量)

由于中心化交易所Coinbase只有2021年第一季度的财务报告,下面的财务数据以2021年前三个月来计算,总市值选择用2021年6月底各项目的市值。我们得出下面的财务数据表。

Uniswap, Sushiswap 和 Coinbase 财务数据表

数据来源:Uniswap, Sushiswap, Coinbase, Yahoo Finance, CoinMarketCap, CryptoYC整理

由财务数据表可知,中心化交易所Coinbase的财务收益、交易所交易量和总市值都远大于Uniswap和Sushiswap两大去中心化交易所。这说明截至2021年第一季度,中心化交易所之一的Coinbase在交易所领域的市场份额远大于去中心化交易所两大龙头Uniswap和Sushiswap。

但是从财务收益与总市值的比值来看,Uniswap的值大于Coinbase的值,Uniswap的值是Coinbase的值的2.2倍;而Sushiswap的值远大于Coinbase的值,Sushiswap的值是Coinbase的值的13.77倍。这说明单位市值Sushiswap的盈利能力远强于Coinbase的盈利能力,Uniswap的盈利能力较强于Coinbase。Sushiswap财务收益与总市值的高比值很可能是因为Sushiswap独特的流动性费用分发机制和Sushiswap分发给流动性提供者的SUSHI代币价格在2021年第一季度快速上升。

交易所交易量/总市值的情况和财务收益/总市值类似,Uniswap的交易所交易量/总市值是Coinbase的值的1.67倍,Sushiswap的值是Coinbase的值的6.16倍。这可以侧面反映出2021年第一季度交易所Sushiswap自身的活力远强于Coinbase,Uniswap自身的活力较强于Coinbase。

4. 池子的币种、TVL总量、用户

2021年6月底Uniswap V3的流动性池子里存在交易量的交易对有50个,Uniswap V2的流动性池子里存在交易量的交易对有186个,Uniswap V1的流动性池子里存在交易量的交易对有42个。而Sushiswap的流动性池子里存在交易量的交易对有415个。

目前Uniswap V3版本的交易量最大,按总锁仓量排序的交易对详见下图。

Uniswap V3流动性池币种和总锁仓量

图片来源:https://info.uniswap.org/#/pools

Sushiswap流动性池币种和总锁仓量

图片来源:https://analytics.sushi.com/

Uniswap总锁仓量超过1亿美金的有5个对,而Sushiswap总锁仓量超过1亿美金的有6个对。Sushiswap各个交易对的总锁仓量整体大于Uniswap各个交易对的总锁仓量。USDC/ETH、WBTDC/ETH、ETH/USD和DAI/ETH的交易对在两交易所上的总锁仓量均名列前茅,其他交易对则互不相同。

2021年6月底Uniswap和Sushiswap的TOP 7 交易对及总锁仓量表(单位:百万美元)

数据来源:Uniswap,Sushiswap,CryptoYC整理

WETH是可以与ETH进行约为1:1兑换的代币。从上面的TOP 7交易对及总锁仓量表可以发现Sushiswap以WETH来代替Uniswap所使用的ETH(下文将WETH和ETH等同)。并且WBTC/ETH和USDC/ETH对于Uniswap和Sushiswap都是排名前二的交易对。ETH/USDT也是在Uniswap交易对里排名第5同时在Sushiswap交易对里排名第4的交易对。有趣的是Sushiswap的代币SUSHI/ETH总锁仓量为$293.81m,排名第三。而Uniswap的代币UNI/ETH总锁仓量为$54.50m,排名第七。代币SUSHI的锁仓量是代币UNI的5.39倍。这说明了在总锁仓量上Sushiswap要强于Uniswap,在自身代币的利用上Sushiswap也要强于Uniswap。

5. 大单买卖对比

去中心化交易所周交易量堆积面积图

图片来源:https://duneanalytics.com/hagaetc/dex-metrics

据去中心化交易所周交易量堆积面积图可知,包括Uniswap和Sushiswap的DEX在2021年6月周交易量整体保持稳定。

2021年6月底各交易所Top 10单笔大单交易表

数据来源:Uniswap,Sushiswap,Binance,CryptoYC整理

从各交易所Top 10单笔大单交易表可知,看出Uniswap和Sushiswap的大单交易额排名前10的交易对除了USDC/ETH相同其他互不相同。从大单交易额来看,Uniswap的大单交易额整体大于Sushiswap的大单交易额。Sushiswap交易额排名第一的WBTC兑WETH有着$736.85k的交易额,而Uniswap交易额排名第一的是DAI兑ETH只有$515.28k的交易额,其小于Sushiswap排名第一的交易额。因为中心化交易所Binance的数据并不完全公开,所以我们从Binance上采集的数据会存在误差。但是从表中仍然可以很明显地看到去中心化交易所龙头Uniswap和Sushiswap的单笔大单交易额小于中心化交易所Binance的单笔大单交易额一两个数量级。

总结

去中心化交易所AMM机制打破了CEX对代币交易的垄断,它使得很多在中心化交易所上币困难的项目代币有机会在如Uniswap和Sushiswap的DEXs上进行兑换交易。这为市场添加了可能性和活力,但也会导致诈骗项目横行。诈骗项目过多容易使大众对使用AMM机制的DEX失去信任,从而AMM交易所没有足够多的流动性提供者和交易量,这会导致用户在上面兑换的成本远高于中心化交易所。同时目前各个项目的AMM机制仍然有可能被恶意攻击者攻击,导致流动性提供者出现巨量的无常损失。

目前DEX龙头Uniswap和Sushiswap的财务收益、交易量和市值还是远小于主流CEX,DEX对于交易所市场的影响仍然极为有限。但是很明显DEX的数据远比CEX的数据公开透明且容易获取。且由于DEX龙头Uniswap和Sushiswap依靠流动性池、协议和数学公式的特点,它们的底层安全性要优于中心化交易所。所以DEX在市场上有其存在的意义。

因此我们预测在将来DEX会一直存在。至于DEX龙头Uniswap和Sushiswap的发展是否会超过主流CEX,其关键在于Uniswap和Sushiswap能否得到足够的多的流动性。Uniswap专注于Swap机制和流动性机制的改善,而Sushiswap专注于拓展有助于增加其流动性的其他功能和业务,这是DEX发展的两个不同方向。谁能于交易所乱军中站到最后,只能由时间和市场告诉我们答案。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場