NFT 的金融化:如何让 NFT 更具流动性?

与 DeFi 中的资产类似,NFTs (非同质化代币) 也需要类似的原语,比如借贷、流动性和资产管理,这正是目前正在被构建的领域。此外,虽然 NFTs 的基本价值主张在于其唯一性 (每个 NFT 都是独一无二的),但可互换性 (fungibility) 对于增加 NFTs 的流动性和金融化非常重要。

NFT 碎片化版图,制图:Messari

流动性代币有着数以千计名买家和卖家,而每笔 NFT 交易仅需要一个买家和一个卖家,这意味着 NFT 流动性较低。迄今为止,一些专注于使 NFT 金融化的项目正试图让 NFT 尽可能具有可互换性和流动性。

NFT 的流动性

与实物收藏品 (比如交易棒球卡) 类似,NFT 面临流动性不足的问题,尤其是对于那些未被高度重视的项目。虽然 NFT 市场正在上升,但我们通常会看到这种资产的潜力尚未被开发。仅以太坊上的 NFT 交易量就超过了 130 亿美元,而随着新类型资产在区块链上被代币化,这一数字还将继续增长。

上图:NFT 的累计交易量 (橙线) 和周交易量 (蓝线) 的增长情况,数据截至2021年11月22日。

当前,蓝筹股 NFTs (比如 CryptoPunks) 市场拥有最大的流动性,但由于它们分布集中且价格昂贵,大多数 NFT 收藏者是无法获取它们的。

NFT 流动性协议

大多数 NFT 流动性协议采用了这两种方式中的其中一种:第一种方式是通过创建流动性池来为 NFTs 创造流动性,个人可以将类似的 NFTs 存入流动性池中,并在任何特定的时间赎回它们。比如,NFTX 和 NFT20 等协议就是采用了这种方式,其好处在于,它们可以有效地基于 NFT 资产的流动性池构建并成为 NFT 市场。

第二种方式是将 NFT 碎片化成更小的部分,使得这些更小的部分能够作为同质化代币进行交易,比如将 1 枚 NFT 碎片化成 10,000 枚 ERC20 同质化代币。Unicly 和 Fractional 这两个协议就是采用这种方式。这第二种方式降低了获得整枚 NFT 的一小部分的购买成本,从而提高了流动性,类似于美国互联网券商 Robinhood 将股票进行拆分,这样个人就不用购买1整股价值 1000 美元的特斯拉股票,而是可以用 100 美元来购买其一小部分。

NFTX、NFT20、Unicly 和 Fractional 这四个 NFT 流动性协议共计持有近 8000 万美元的总锁仓价值 (TVL)。如下图所示:

上图:四大 NFT 流动性协议的 TVL 增长情况,数据截止2021年11月1日。

目前,Unicly 协议是这四个协议中拥有最大的市场份额,其 TVL 占比 43%。NFTX 在流动性池协议中领先于 NFT20。而 Fractional 自今年 7 月底上线以来已积累了相当大的市场份额。如下图所示:

上图:自上线以来,Fractional 协议的 TVL 市场份额 (最上面的灰色部分) 已经快速增长,但目前仍然是 Unicly 协议占主导部分。数据截止2021年11月1日。

NFT 流动性池 & 市场协议

我们首先来研究两个主要的 NFT 流动性池协议:NFTX 和 NFT20。

1) NFTX

NFTX 是一个旨在实现 NFTs 买卖的市场和流动性协议。NFT 收藏者可以将整枚 NFT 存入 NFTX 上的某个金库 (Vault) 中并铸造出可以互换的代币 vTokens (每个金库中的 NFTs 都是同一系列的 NFT),这些 vTokens 代表了被存入的 NFT 的价值。在任何时候,该 NFT 收藏者都可以使用这些 vTokens 来从该金库中随机购买到另一枚 NFT 资产。或者,个人也可以通过支付额外费用从同一金库中赎回特定的 NFT。

为了赚取费用收益,收藏者必须将他们的 vTokens 质押到其各自的流动性池中 (比如 Sushiswap)。每次当有人买入或卖出 NFT 时,质押者都可以赚取费用收益。

支撑 NFTX 模型的一个特性是,用户可以借助高流动性的 vTokens 来获得 NFTs 的即时流动性。例如,BAYC (无聊猿游艇俱乐部) 的持有者可以即刻将自己的「无聊猿」NFT 存入 NFTX 的金库中并获得 BAYC vTokens。该持有者可以不将自己的 BAYC vTokens 进行质押,而是选择通过某个去中心化交易所 (比如 Sushiswap) 卖出自己的 BAYC vTokens。当然,如果某种 vTokens 的流动性较差,那么 NFT 持有者通过这种方式来卖出 NFT 的价格可能会比在 OpenSea 这样的交易平台上的价格更低,但通过这种方式能够获得即时流动性,因此即便价格更低,通常也是值得的。

最近,NFTX 已经与 Futureswap 合作提供 NFT 永续合约,使投机者能够做空或做多 NFTX 金库中的 NFTs 的衍生品。

2) NFT20

NFT20 是一个去中心化的 NFT 交易所,允许个人交易、出售和交换 NFT。与 NFTX 类似,NFT20 允许 NFT 持有者将他们的 NFT (比如 Cryptopunk) 添加到一个流动性池中,作为回报,他们会收到特定流动性池中可互换的 ERC20 代币 (比如 100 $Punks tokens)。使用这些 ERC20 代币,个人可以在相应的流动性池中购买 NFT (比如 Cryptopunk) 或者通过 Uniswap 等交易所卖出去。

此外,这些 NFT ERC20 代币可以被用于作为流动性来存入 Sushiswap 或 Uniswap 上的某个流动性池中,从而为这种代币增加流动性,进而使该标的 NFT 更具流动性。一些 NFT20 流动性池还提供流动性挖矿激励,用户可以获得 NFT20 的本地代币 MUSE。

在 NFT20 现有的 NFT 流动性池中,Boring Banana’s Co、Cyber Kongz、Wrapped Moon Cats 以及 Gutter Cats 这四个 NFT 系列的流动性占到了该协议中 TVL 的约 50%。

NFT20 协议的本地治理代币 MUSE 维持着 100 万枚的供应量,其中 500,000 MUSE 在 2020 年 9 月分发给了 Very Nifty 游戏的玩家社区;此外,300,000 MUSE 被留作流动性挖矿奖励;剩余的 200,000 MUSE 中,有 50% (即 100,000 MUSE) 分配给了 NFT20 DAO,50% 留给了该协议的创始团队。

每次当有 1 枚 NFT 被存入 NFT20 协议中时,该协议就会铸造 100 枚可互换的 ERC20 代币 (如上所述),其中 5% 的代币分配给 NFT20 协议。NFT20 协议会将这 5% 的 ERC20 代币兑换为 ETH,然后用 ETH 来购买 MUSE,最后有 50% 被购买的 MUSE 会被分配给 MUSE 代币的质押者。

3) 底价问题

底价 (floor price) 是某个 NFT 系列中的 NFT 资产的最低价格,是 NFT 领域一个被广泛追踪的指标。诸如 CryptoPunks 或者 BAYC 等 NFT 系列中,底价通常都是由该系列中最不稀缺的 NFTs 资产来设定的。

显然,像 NFTX 和 NFT20 这样的协议创建的流动性池需要由某个 NFT 系列中的底价 NFTs 组成,因为如果用户往池中存入一个更有价值的 NFT,那么该 NFT 将被购买和/或替换为更低价值的 NFT。例如,如果某人将一个僵尸 Punk (这是最稀缺的 Cryptopunk) 存入到一个底价 Punk NFTX 金库中,那么另一个收藏者将会即刻买走这个僵尸 Punk。

NFTX 试图通过在 NFTX 金库中创建参数来缓解这个底价问题,这些参数要求被存入的 NFT 拥有某些特定的标准 (比如特性、记录等等)。NFTX 允许 NFT 收藏者为不同级别的 NFTs 创建多个金库。比如,就 CryptoKitty (加密猫 NFT) 而言,既有一个 Cryptokitty 底价金库,也有一个 (最稀缺的) 初代 Cryptokitty 金库 (只有拥有反映初代元数据的 Cryptokitty 才能存入该这个金库中)。

相比之下,NFT20 则旨在通过允许 NFT 卖家在 NFT20 资产页面创建一个去中心化的荷兰式拍卖来解决这个底价问题,从而使卖家能够在卖出 NFT 时获得更多数量的 ERC20 代币。

4) NFTX 对比 NFT20

虽然 NFTX 和 NFT20 这两个协议都已经上线一年多时间,但 NFTX 在今年 6 月底的 V2 升级已经显示出了其在积累 NFTs 方面相当成功。在几个月的时间里,NFTX 已经显著吸引了大量高价值的 NFTs,该协议上最具流动性的几个金库分别是由 CryptoPunks ($PUNK)、HashMasks($MASK) 和 CryptoPhunks ($PHUNK) 组成。

相比之下,NFT20 协议在其流动性池中拥有更多的 NFTs,尽管这些 NFTs 的平均价值要更低 (因此 NFT20 协议中的 TVL 要显著低于 NFTX),并且 NFT20 协议的 NFT 增长在过去几个月中已经停滞。如下图所示:

上图:自今年7月以来,NFTX 继续获取更多的 NFTs,而 NFT20 的增长相对停滞。

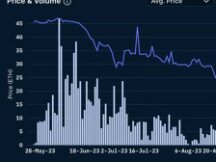

在过去几个月中,NFT20 的费用收入大幅下降;尽管 NFTX 的费用收入也有所下降,但仍保持在 8 月份历史最高水平的 50%。如下图示所示:

上图:NFT20 协议的月费用收入 (黑色柱状图) 对比 NFTX 协议的月费用收入 (红色柱状图)

值得注意的是,来自 NFTX 金库的所有费用收入都会归金库中的质押者所有,而 NFT20 市场的费用收入直接归所有 MUSE 质押者所有。虽然现阶段对于 NFT 金融化协议而言没有必要直接捕获费用,但 NFTX 协议在其未来有一条可靠的费用生成途径。

NFT 碎片化协议

资产碎片化在传统金融体系中已经日益普遍,从房地产到艺术品再到现金流,传统的金融资产正在创造创新的解决方案,将这些资产类别进行碎片化成更小的部分,以吸引更多的买家。

图源: Jump Capital

虽然已有一些初创公司试图使用自己的专有网络和系统来对资产进行碎片化,但区块链网络提供了更开放、流动性更强、可组合性更好的解决方案。

当前,一些协议已经开始对代币进行碎片化,其中 Niftex 协议是最早的一个,该协议允许 NFT 持有者将 NFT 碎片化为可交换的代币。Niftex 最近被最近被一家未知实体收购,但情况表明,某家大型交易所可能是买家。

与此同时,当前有两个主要的协议在 NFT 碎片化领域处于领先地位:Unicly 和 Fractional。

1) Unicly

Unicly 是一个无需许可的平台,允许用户将 NFT 收藏品集合起来,并通过创建 uTokens 来对它们进行碎片化。这些 NFT 收藏品 (ERC-721代币或 ERC-1155 代币) 进碎片化之后可以进行交易,Unicly 平台直接提供了一个 AMM (自动化做市商) 以供用户交易或进行收益耕作,而无需前往某个第三方交易所。

当某个 NFT 收藏品被代币化时,这个特定的收藏品将被锁定在 Unicly 的智能合约中,直到该收藏品有足够多的代币持有者选择决定解锁该 NFT 收藏品。比如,当前 Unicly 协议中最大的金库 JennyDAO 已经选择在 Unicly 上面收集和管理他们所有的 NFTs。uJenny 代币被用来治理 JennyDAO 的国库。截至目前,JennyDAO 已经达到了解锁该 NFT 系列的 50% 的门槛。

上图: Unicly 协议的使用量呈现下降趋势。

被碎片化的 NFTs 的数量峰值与今年 NFT 市场周期的峰值大致一致。当前 ,Unicly 协议的使用量略有下降,部分原因是由于其竞争对手 Fractional 的推出和流行。

UNIcly 协议在 5 月进行了一次基本公平的代币发布,其中 90% 的本地代币 UNIC 用于该社区的流动性挖矿,10% 留给核心开发团队。用户可以通过质押 UNIC 来进行流动性挖矿,质押操作将把 UNIC 转变成 xUNIC。此外,Unicly 交易所上的所有交易量的 0.05% 作为费用,用于回购 UNIC。UNIC 每个月的铸币率会降低 5%,以确保其供应量永远不会达到 100 万枚。

2) Fractional

Fractional允许任何人购买、出售和铸造碎片化的 NFTs。NFT 持有者或者 NFTs 系列的所有者可以使用 Fractional 来将他们的 NFT 进行碎片化为 ERC20 代币。Fractional 平台上的策展人 (curator,即将 NFT 碎片化为 ERC20 代币的人) 本质上是每个 NFT 或 NFT 系列的资产管理人,他们将 NFT 进行碎片化并从拍卖中获取费用收入。收藏者能够将将 NFT 碎片化为可互换的 ERC20 代币,这些代币组合起来就可以赎回该 NFT,或者可以用于以高于最低价的价格来购买该标的 NFT。任何买家都可以以该最低价来竞拍该 NFT,这个最低价是由该 NFT 碎片的大多数持有者来设定的。

如果某个经碎片化的 NFT 的所有者们想要卖出整个 NFT,他们首先要对其最低价进行投票。如果出现买断或者买家存入的 ETH 大于或等于该最低价,那么该 NFT 的碎片化所有者们将能够把他们持有的 NFT 碎片来兑换为 ETH。目前,Fractional 协议中锁定了 2,277 个 NFTs。

截至目前,Fractional 平台的碎片化代币的交易量超过了 15 亿美元,考虑到该协议最近才上线,这是一个相当令人印象深刻的数据。见下图:

与大多数交易类似,在 Fractional 平台上的少数几个 NFT 系列占到了其交易量的很大比例。两个模因 NFT,即 Doge NFT 和 Etherrock #72,占到了超过 3 亿美元的交易量。见下图:

PartyBid 是一个允许任何人发起一个“party” (竞拍派对) 来以集体筹资的方式竞拍 NFT 的平台,该平台使用了 Fractional 的智能合约来实现其竞拍过程。PartyBid 最近刚刚开始支持 Opensea 拍卖,预计这能给 PartyBid 和 Fractional 带来更多的活动。

3) Unicly 对比 Fractional

Unicly 是在 Fractional 之前建立的,并且仍然保持着拥有更多金库和高得多的 TVM。然而,自 6 月份以来,Unicly 的 TVL 已经大幅下降 (降了大约 50%),这可能是由于其他新入场的协议进入 NFT 碎片化领域并吸引了很大一部分本该由 Unicly 获取的 NFTs。当前,Fractional 协议中锁定的所有 NFTs 仍然仅占 Unicly 中锁定的所有 NFTs 的约 10% (如下图所示)。与 NFT20 和 NFTX 的情况类似,NFTX 和 Fractional 协议中持有的 NFTs 都更少,但二者持有的 NFTs/系列的平均价值要比竞争对手更高。

Unicly 和 Fractional 的主要区别在于用户在获得碎片化的代币之后能够做什么:就 Fractional 而言,用户可以前往第三方交易所 (比如 Sushiswap) 卖出这些代币;另一方面,Unicly 是一个 AMM (自动化做市商),允许用户使用他们的 uTokens 来进行质押或收益耕作。尽管 Fractional 在功能性方面比如 Unicly,但 Fractional 更加用户友好,尤其是对于 NFT 新手用户。

虽然以上这些协议本质上是在围绕 NFTs 展开竞争,但使用它们并不一定是相互排斥的。正如前面所讨论的,每个 NFT 流动性协议都有一组不同的功能,这些功能可能会根据用户想要实现的目标的偏好而表现得更好。例如,NFTX 可能更适合于特定的 NFT 资产类别。例如,Sorare (NFT梦幻足球游戏) 会围绕同一个球星来发布数十张相同的卡牌,所有这些卡牌都是有着相同的价值。NFTX 或 NFT20 也可以用来改善那些有着大量底价 NFT 资产的 NFT 系列的最低价定价。相比之下,通过对 NFTs 进行碎片化能够使 DAOs 创建由不同资产组成的投资组合 (比如 BAYC + 底价 Punks + 非底价 Punks),从而可能创造一种更具价值和更具流动性的 NFT 系列。

值得注意的是,这些协议中许多都集中在如何提供流动性上。尽管如此,这些协议仍在竞争流动性,这些流动性将在少数协议中聚集。

NFT 流动性的未来

随着 NFT 市场的持续增长和新用户的增加,NFT 的流动性问题亟需解决。目前,NFT 的金融化是通过流动性和碎片化协议来解决的。随着传统资产类别以 NFTs 形式发行,金融化协议将变得越来越重要。此外,随着 NFT 成为 Maker 或 Compound 等 DeFi 协议的抵押品,找到将这些 NFT 资产添加到系统中的方法,有可能在发生流动性危机时使系统能够得到有意义的改善。

重要的是,可组合性将使这些 NFT 金融化协议进一步发展,并与其他协议集成。Fractional 已经借助 PartyBid 来实现让陌生人之间联合起来筹集资金并购买像 Nouns 这样的 NFTs。在其他地方,Genie 通过聚合 NFT20 和 NFTX 来为 NFTs 提供即时流动性并推动大量交易的实现。这进一步实现了简单的 NFT 行为,比如从某个 NFT 系列中购买大量底价 NFTs。此外,现有的 NFT 流动性协议将将有独特的机会从新协议中受益,因为这些新协议将利用现有协议的功能并开启新的用户行为。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場