美政府关于2800万美元债务的对峙可能会影响比特币市场

美国政府从未拖欠过债务,但国会在提高债务上限问题上的僵局让投资者质疑,如果美国政府拖欠债务会发生什么?

由于美国国会内部的争锋相对提高了政府28万亿美元债务的违约风险,一些加密货币交易商正在猜测,这种僵局是否会在某个时候导致比特币价格暴跌。

牛津经济研究院首席经济学家Nancy Vanden Houten表示:“我认为市场已经经历了足够多的这种有限的事件,有信心它会得到解决,但我认为焦虑和波动会在不经意间出现。”

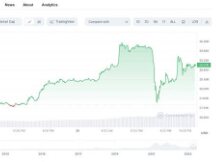

在2011年的债务上限危机中,美国政府已经接近财政危机的边缘,当时比特币已经存在—但几乎没有受到影响,因为它面世仅两年的时间。在那个时候,它几乎没有交易,甚至没有被追踪,其市值远低于10亿美元,而现在则接近8000亿美元。

从那时起,按市值计算最大的加密货币作为一项主要的全球投资出现,这意味着其价格与其他风险资产(如股票)的相关性大大增加,而且事实证明,当传统市场出现混乱时,它很容易出现突然的波动。不妨看看2020年3月,当新冠病毒可能造成的经济损失浮出水面时,比特币价格大跌。

经济学家警告说,如果美国政府真的无法支付债务和履行其他法律义务,如为社会保障和军队提供资金,而且无法在短期内解决,那么市场可能再次受到严重冲击。

乔治·梅森大学梅卡图斯中心的研究员Christopher Russo认为,美国违约可能引发的不仅仅是市场上定期发生的随意“风险转移”交易。他用了“灾难 (catastrophe)”这个词。

“这是一个由亚历山大·汉密尔顿早在建国时就开始的项目,他承担了国家的战争债务,发行了第一批美国国债,并承诺这些证券由我们的充分信任和信用来支持,” Russo说。“我认为,在这一承诺上违约一天,所产生的经济后果可能比简单地推迟付款要大得多。它将向世界表明,美国和我们的政府的一些基本情况将发生变化。”

并非完全独立的

比特币有时对美国经济的疲软有很好的反应,比如去年,当许多商业和消费活动被封锁时,加密货币的价格翻了两番。因此,在这方面,另一个震荡的市场时刻可能会给比特币一个机会,以证明自己是美国政府财政不稳定的对冲选择。

但与传统金融体系相比,加密货币行业仍不成熟,而且比特币在很大程度上仍被认为是一种风险资产,因此人们对加密货币能否摆脱任何冲击更广泛市场的动荡持充分的怀疑态度。

“在债务上限这样的危机中,这一点特别难,甚至不可能实现,” Russo说。“在违约期间,所有东西的关联性都会上升。股票和债券变得更加相关,而比特币与一切都变得更加相关。”

在2011年的债务上限危机中,控制国会的共和党人与民主党人合作,在民主党人同意一系列未来的开支削减后才提高债务上限。这场辩论短暂地使金融市场陷入困境,信用评级公司标准普尔(S&P)在其历史上首次下调了美国债务评级,取消了政府最初的三A评级。

这一次,共和党人再次玩起了强硬手段,人们猜测这次占多数的民主党人可能不得不通过所谓的预算和解程序来提高债务上限。Vanden Houten支出,这将使他们能够以简单多数通过立法。(周一晚上,参议院共和党人阻止了一项将暂停债务上限并保持政府开放的法案。)

一个问题是确定,如果不提高债务上限,联邦政府何时会真正耗尽资金。Vanden Houten的预测指出,美国政府将在10月25日前后的某个时候耗尽现金。财政部长Janet Yellen认为,这个日期可能最快会在10月18日到来。

Vanden Houten说:“这个判断的基础是假设财政部将能够继续举行拍卖,华尔街的交易商将愿意参与这些拍卖。我们不能保证这种情况会发生,如果财政部不能筹集到足够的现金,这可能意味着他们会更早陷入困境。”

耶鲁大学金融稳定项目(Yale Program on Financial Stability)的研究助理Steven Kelly认为,可能会出现一种介于两者之间的情况,即美国短暂地违约,但金融市场保持平静,投资者认为债务上限最终会被提高,该项目是耶鲁大学一项专注于理解金融危机的倡议。Kelly补充说,目前还不清楚违约要持续多长时间才会让投资者失去信心。

“很多人说,如果国会提高债务上限的时间晚了一秒,美国就会失去其作为安全资产提供者和世界首要金融体系的地位,” Kelly指出。“我不这么认为,但短期波动的风险总是存在的。”

Kelly认为,除非出现长时间的违约,否则不会出现对市场的长期拖累,而这是“不可想象的”。

当“避险资产”违约时

这是一个难题,从历史上看,即使对美国财政部偿还美国债务的能力或意愿产生了怀疑,但投资者还是抢购政府的债券,因为在极端的不确定性中,它们仍然被视为避险资产。

Kelly指出:“2011年,当标普下调美国的评级时,我们实际上看到收益率下降。(债券的收益率随着债券价格的下降而上升。) 这是一种悖论,当债务上限问题导致短期内的风险厌恶态度时,风险厌恶事件的最佳潜在资产仍然是美国国债。这让我不太相信这种想法,即如果政府在付款上晚了一秒钟,就会导致我们在金融系统中的地位受到长期破坏。”

Russo补充说,虽然美元没有替代品的想法有一定的道理,但没有什么“是写进自然法则”,永远不变的。

“如果美国政府的债务变得有风险,或者因为我们违约或其他一些原因而被认为变得更有风险,国债的收益率将上升,寻求安全资产的投资者可以选择其他国家,” Russo说。“他们可能会选择德国,或者选择法国,或者选择不同主权发行人的国家组合,一个更加无风险的回报。”

比特币可能代表了一些投资者的另一种选择,他们认为加密货币是对以美元为主的全球经济的一种替代。

但是,Russo说,要想让比特币在违约发生后立即上涨,它必须与其他资产保持零或完全的负相关关系。

之后会发生什么就不太确定了。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場