比特币ETF科普二:加拿大比特币ETF市场运行情况与灰度比特币信托的比较

在比特币ETF获准上市之前,灰度比特币信托是为数不多的为公司机构、个人投资者、家族理财基金等提供合法合规投资比特币途径的投资产品。但自从加拿大ETF加入市场竞争,GBTC的资本流入似乎开始受到阻碍。为何灰度不遗余力的将其信托结构转换为ETF?本文将从设计机制与市场运行情况(市值、份额及AUM、净值追踪表现、流动性与折溢价)两方面进行解析。

「摘要」

加拿大ETFs比GBTC管理费用更低、流动性更强、门槛低且赎回机制更灵活。

GBTC具有先发优势、行业地位强且体量大(市值、份额、AUM和流动性存在数量级优势),但在加拿大ETFs的竞争压力下,价格偏离严重、折溢价幅度大且长期处于折价状态,不再是投资者的唯一最优选。

3iQ Coinshares比特币和以太坊ETFs的市值、份额和AUM都最大,反超具有先发优势的Purpose。

比特币ETF的净值与BTC币价总体波动基本一致,净值追踪表现:Purpose>CI Galaxy>Evolve>3iQ Coinshares。

比特币ETF间流动性分化较严重,Purpose远大于其他三家。

面对币价动荡压力,加拿大ETF在不出现巨额溢价或折价的情况下保持了良好的交易能力,对标的资产价值的映射也更为直观。

「灰度比特币信托」

GBTC是首支比特币私募信托基金,2013年进行首次私募。此后不定期地向合格投资者开放后续认购,最低认购额为5万美金,可用比特币或美元现金方式认购,但是均不能赎回。此外灰度还推出了ETH(ETHE)等加密货币信托基金。

GBTC作为比特币信托基金先行者暴露了不少问题:

由于无法赎回,价格偏离严重。

管理费用较高 ,GBTC收取2%的管理费用,在美国比特币信托中处于较高水平。

仅合格投资者可申购 GBTC 的私募份额。

图1.灰度信托发展计划 来源:灰度官网

灰度为解决上述问题,制定了四步走的发展计划(见图1),四步分别为:私募发行、场外二级市场、SEC报告公司和最终成为ETF。

目前已经进行到第三步了。GBTC于2019年11月提交了表10(Form 10),在2020年1月21日生效成为首支在SEC注册为报告公司的比特币私募信托。

之前灰度在2016年提交过比特币 ETF的申请,但最终撤回。现在,灰度认为不管从经营情况和合规角度,它在申请ETF的路上处于领先地位。

「加拿大加密货币ETF设计机制」

今年2月份开始加拿大迎来了ETF落地的春天。Purpose、CI Galaxy、3iQ Coinshares和Evolve等多支加密货币ETF陆续获准上市多伦多证券交易所(TSX)。

图2.加拿大上市加密货币ETF机制 数据来源:各官网及招股说明书 IDEG整理

设计机制方面,如图2所示,这几只ETF有以下特点:

发行时间集中:在2至4月;

参考指标各异:虽然四家公司采用的参考指数各不相同,但都是基于抗操纵性、实时性和公认市场标准选取的。

管理费用更低:都低于GBTC(2%)和ETHE(2.5%),CI Galaxy最低仅为0.4%;

门槛低且赎回机制更灵活:全部无最小投资限额且每个交易日都可赎回,而GBTC需要合格投资者$50,000起购,且不可赎回,这意味加拿大的ETF在套利机制方面更加完善,能更好的跟踪比特币的价格走势;

流动性更强:不同于GBTC只能在场外交易(OTCQX),这几只ETF全部在主流交易所多伦多证券交易所(TSX)挂牌交易,部分开放在蒙特利尔交易所(Montréal Exchange)进行期权交易。

「加拿大加密货币ETF VS GBTC 市场运行表现」

市场运行表现方面,将从市值、份额、AUM、净值追踪表现、流动性与折溢价情况几个指标来分析绩效水平,并与GBTC比较。

「市值、份额和AUM」

从七月总的市场表现情况来看,灰度推出的GBTC和ETHE由于推出时间远早于加拿大的ETF,具有先发优势,一定程度上缓解了市场对数字货币ETF等合规投资工具的需求。如图3、4,GBTC在市值(Market Cap)、份额(Listed Shares Outstanding)和资产管理规模(AUM)方面都体现出了数量级的差距。

这也体现了灰度最大的优势:行业地位强。当然,灰度GBTC的AUM表现强势也需要考虑他机制上的原因,一方面因为一级市场不能赎回,另一方面二级市场存在六个月锁定期。

然而,据CryptoCompare的报告,五月下旬到六月下旬的熊市中,比特币下跌了15.1%,数字资产管理规模减少了9.5%,投资产品日均销量较最高时(2020年12月)下降了63.1%,加剧了净流出局势。

在此期间,加拿大3iQ为代表的ETFs是唯一AUM增长的产品结构,增幅8.5%,达18亿美元。而灰度为主的信托产品AUM则下降了9.3%。可以看出,灰度信托产品虽然体量庞大,但在加拿大ETFs的竞争压力下,不再是投资者的唯一最优选。

图3. Market Cap & Listed Shares Outstanding 数据来源:TSX IDEG整理

加拿大比特币ETF中,Purpose Bitcoin ETF(二级市场代码BTCC)作为北美首个比特币ETF,发行仅两天市值就达到了3.33亿美元,吸引了大量流动性。但3iQ Coinshares随后推出的BTCQ和BTCQ.U目前在市值、份额和AUM方面都反超了Purpose。

3iQ Coinshares的BTCQ是AUM最快到达10亿美元的,仅在发行后三周内迅速达到顶峰(见图4浅绿色线)。可能是由于其是第一家提供公共比特币投资基金 The Bitcoin Fund (TSX: QBTC)和公共以太投资基金 The Ether Fund (TSX: QETH.UN)的数字资产投资基金管理公司。一方面拥有一定的客户基础和行业认可度,另一方面它还允许客户将QBTC转换成3iQ CoinShares比特币ETF。相较于封闭式基金更为灵活也从灰度GBTC那赢得了部分风险敞口。

图4. AUM: BTC ETFs VS GBTC 来源:Ychart

以太坊ETF市场体量表现(图3)与比特币ETF类似,3iQ Coinshares的市值和份额都最大。值得注意的是,CI Galaxy推出的ETHX.U市值和份额都超过了Purpose。优势在于推出时间上是“世界首创以太坊ETF”且拥有最低的管理费。而六月熊市中,Purpose的以太坊ETF(ETHH)表现则不及预期,AUM下降了8.6%

「净值追踪表现」

2021年初至四月中旬,比特币价格一路攀升,涨幅一度达到92.6%。这是在全球新冠疫情导致经济受挫、传统投资标的表现不佳以及各国货币政策大放水等一系列影响下,比特币作为新兴另类资产投资标的认可度大大提升的契机。

图5. 与BTC净值追踪表现:BTC ETFs VS GBTC 来源:Ychart

从加拿大ETF在这波牛市中的净值表现(图5)来看,各个ETF的净值(NAV)与BTC币价走势基本贴合,总体波动表现一致。

图6. 净值增长率:BTC ETFs VS GBTC 来源: Ychart

类比传统金融对ETF的评价标准(跟踪偏离度),可以通过各大ETF推出以来的净值增长率与BTC价格变化率的差异(图6)来判断ETF的绩效表现。

总体上,各大ETF的净值增长率在BTC价格变化幅度区间内波动,GBTC的波动大于ETF。

在ETF刚推出时,除了3iQ Coinshares的波动贴合BTC的价格波动率,其他三家的增长率都大于BTC,随着比特币价格攀升至顶峰跟踪趋势逐渐贴合BTC价格变化率。

四月中旬比特币价格开始波动回调,CI Galaxy、3iQ Coinshares和Evolve的波动承受性较差,净值增长率多数时间大于BTC价格变化率。

在币价震荡下行期间,各ETF包括GBTC的跟踪趋势逐渐贴合BTC价格变化率,只有Evolve对每次较大的币价下行波动反应都很强烈。

图7. BTC ETF跟踪偏离度 来源:Gate.io研究院

结合跟踪偏离度(图7)来看,更容易看出ETF具有在刚上线和标的资产行情较大变动初期偏离度较高的现象。前者的原因可能与产品上线受资本和舆论影响带来的市场波动有关。而后者则体现出BTC价格稳定时追踪效果较好的特点。

总的来说,Purpose和CI Galaxy偏离误差较小,但CI Galaxy的波动承受性较Purpose更差。Evolve则是波动承受性最差的。3iQ Coinshares虽然市值和份额领先但跟踪稳定度最差。

净值追踪表现:Purpose>CI Galaxy>Evolve>3iQ Coinshares

「流动性」

流动性是衡量ETF质量的最直观的方式。

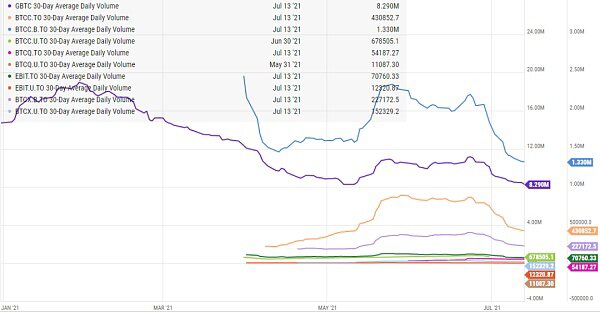

图8. 30天平均日交易量:BTC ETFs VS GBTC 来源: Ychart

从30天平均日交易量(图8)来看,Purpose(1.33M)遥遥领先于其他三家,但仍然比GBTC(8.29M)小很多。其中,BTCC.B和BTCC的流动性波动最大但流动性始终大于其他三家。整体来看,流动性分化较严重。

「折溢价」

今年五月份比特币价格暴跌带动加拿大比特币ETF同步下跌虽然乍听起来是坏消息,但实则为ETF未来的发展提供了一个很好的思路:即比特币ETF的价格相对其标的资产的价值保持稳定。

图9. 折溢价率:BTC ETFs VS GBTC(左)ETH ETFs VS ETHE(右)来源: Ychart

从图9可以看出,灰度的GBTC和ETHE的折溢价表现都为先大幅溢价再大幅折价,折溢价范围都大于加拿大的ETF。前期GBTC大幅溢价反应了投资者资金流入规模较大,且持仓量集中在机构投资者(约93%,数据源自灰度2020年Q4季报)表示机构对加密行业兴趣不断增强或有套利空间。

图10. 随着灰度比特币信托的溢价翻转为负值,资金停止流入 来源:Skew

而Skew的报告显示(图10),在今年2月底,GBTC进入折价状态,资金流入也停止了。以往资金流入减少是由于机构兴起减弱撤资或解锁后获利回吐。今年本质原因一定程度上是,面临加拿大ETF的市场竞争挤压和币价动荡恐慌,GBTC长期处于折价状态,进一步减少新投资者进入市场,二级市场流动率随之下降,从而导致一级市场价格持续走弱,形成螺旋死亡。

GBTC也在三月宣告出于行政目的暂停GBTC。确实,链上分析提供商 Glassnode 的首席技术官 Rafael Schultze-Kraft也认为只要现有份额折价交易,认购新的GBTC份额就没有什么意义。而加拿大比特币ETF的推出时间也与GBTC溢价由正转负相契合,这也说明资金可能流向了新的合规产品,并不代表机构兴趣减弱。

换句话说,在币价动荡时期,相较于GBTC交易价格一度低于其资产净值约21%,加拿大ETF则在不出现巨额溢价或折价的情况下保持了良好的交易能力,对标的资产价值的映射也更为直观。这侧面反应了ETF能够应对币价波动的压力,为其通过SEC审核带来信心。

目前,GBTC和ETHE的折价幅度都超过了10%。比特币ETF中,除了BTCC.U目前为溢价状态(0.21%),其余几只都折价1%以内,相差不大。Purpose的ETF折溢价波动较其他几只明显较小。图9可以看出以太坊ETF的折溢价波动范围较比特币ETF更大,总体在±2%区间内波动。相较之下,BTC较ETH在加密市场中共识更高,ETF产品推出时间更早,也更成熟。

相较加拿大,美国在数字货币ETF创新方面的努力也从未停止,但由于监管政策受限,目前还没有通过SEC审核放行的ETF。但是作为最大的ETF市场,正在排队向SEC申请的ETF数量也达到了十几只。未来美国比特币ETF将如何发展?请关注比特币ETF科普系列文章第三篇。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場