USDT等美元稳定币已成美国金融结算基础设施?一文说透稳定币进化史

最近一条圈内新闻,引起了人们的热议。我相信等到年底回看,这条新闻的重要程度,绝对可以位列圈内 2021 十大新闻之一。

“1 月 4 日晚,美国最大的银行业监管机构,美国财政部货币监理署(OCC)在官网发文宣布,允许美国银行使用公共区块链和美元稳定币作为美国金融系统中的结算基础设施。”

据说由于访问量巨大,官方网站一度陷入瘫痪。关于这条新闻,我们可以做以下三条解读:

1、文中指的“美元稳定币”,指经过监管部门审查通过并接受其持续监管的稳定币。主要包括 USDC、GUSD、PAX 等。USDT 不行,DAI 这种区块链原生的肯定更不行。

2、这里的公共区块链,大概率不会是以太坊,而是带准入机制的联盟链。什么用户实名、反洗钱、反恐怖输送之类的监管条例都得符合。

3、由此可以看出中美两国对于数字货币的不同思路。从 CDBC 看的出来,我们更多的用央行顶层设计,自上而下的推动数字货币的开展,而美国更多是以各大金融机构为主导的“自下而上”式方案。目前来说各有所长,得靠时间来检验孰优孰劣。

但不管怎么说,OCC 这条官宣,彻底把稳定币的高度拔上一个新的台阶。2021 年区块链行业最大的热点,也许就在稳定币上。这从最近大火特火的几十个算法稳定币项目纷纷上线来看,便能嗅出一些端倪。

所以我们来串一串稳定币至今的发展脉络,以及目前看得到的发展方向。

2013-2017

前稳定币时代

在国外的小伙伴和 2018 年之前入场的老铁,对这个词应该并不陌生。是的,在 2017 年之前,稳定币这个东西根本没人搭理,可以说存在感为零。

你可能说不对啊,USDT 在 2015 年就发行了啊。

话是没错,但是要知道 USDT 的崛起,是从 2017 年下半年三大开始支持开始的,在那之前怎样的呢。

前稳定币时代,比特币就是所有币种的“兑换媒介”,而国外合规交易平台,一直支持法币直接充值和购买。

2017-至今

法币抵押型稳定币时代

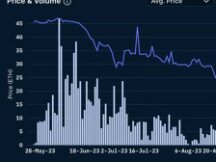

Tether USD 是 USDT 的全称,中文名泰达币。发行方 Tether 于 2015 年,在 Bitfinex 及 Poloniex 上线 USDT。作为稳定币,Tether 承诺每一枚USDT 背后都有价值一美元的现金或者等价物来支撑 USDT 的价值。

USDT 是在 2017 年下半年,三大交易平台纷纷上线 USDT,并开通 USDT 交易对之后,才开始火起来的。

2017 年上半年,USDT 只印了 1000 多万出来,2017 年底,迅速增发到了 10 个亿,你现在回看 17 年底那波疯牛,知道是怎么起来的了吧?BTC 在 2017 年底的一路冲天,跟 USDT 疯狂印有着莫大的关系。

USDT 在过去几年里曾出现多次信用危机,用户主要是担心泰达银行里是否有足额的 1:1 美元保证金,以及合规的问题,但每次基本都顺利渡过。

现如今已经发行了 200 个亿美金规模,当仁不让的持续霸占稳定币的第一把交椅。也从最早的 BTC 链,慢慢拓展到了 ETH,TRX,Algorand,OMG 等多条链上。

再后来大家都看到了稳定币市场的商机,各大机构纷纷发行自己的稳定币,一时间各种 USDX 占据了人们的视野,包括当前第二大的 USDC,还有后来的TUSD,PAX,GUSD ……

就目前来看,USDT 无疑是圈内做的最好的。交易平台支持交易对,发行规模,公链数量都是巨大的优势,而在出圈方面,做的最好的反而是 USDC ,有着严格的审计,完全符合监管……

上个月 USDC 的发行方 Circle 甚至和 Visa 达成了合作,可能在 2021 年某个时候,Visa 将发行一种信用卡,可以让使用该信用卡的企业直接发送和接收 USDC 付款。

2018-至今

加密货币抵押型稳定币时代

加密货币抵押型稳定币,基本上是 DAI 一个人的独角戏,虽然也有许多其他项目试图照搬或是改进 MakerDAO 的,然而目前为止可以说没有任何项目,取得对 DAI 哪怕一丝一毫的威胁,比起各路 USDX 对于 USDT 的威胁,还远远不如。

加密货币抵押型稳定币领域,看懂了 DAI,你基本上就看懂了这一类型的所有稳定币。

跟 USDX 这种的中心化机构与美元来支持的币值的风格完全不同,DAI 基本上是靠 ETH 在支撑的(现在 DAI 可以有多个加密抵押品,包括BAT,OMG等,为了简化,我们用最开始的单抵押 ETH 来介绍)。

Maker 依靠的是 ETH 抵押与套利者博弈来实现价格的相对稳定的。比如一个 ETH1000 美金,你抵押 1ETH 开了一个 CDP (债务抵押头寸) 之后收到 700DAI,将来要拿回你的 1ETH 就要偿还 700DAI 。

若是 DAI 价格跌至 0.9 美金,CDP 拥有者可以花 630 美金价格买入 700 DAI 归还贷款,净赚 70 美元,若是 DAI 价格升至 1.1 美金,那么用户可以直接卖出手里 700 个 DAI 换成 770 美金,同样盈利 70 美金。

然而 DAI 有这样几个问题:

1、资金利用率不高 。 因为锚定的是 ETH 而不是美金,而 ETH 自身价格波动较大,所以只能超额抵押,导致资金利用率只有 60-70% 左右,限制了资金利用率,这也是后来诞生 Lien 等提高资金利用率的稳定币项目直接原因。

2、上文提到的套利者博弈模型,其实因为超额抵押的存在,所以事实上并不总是那么有效。USDT 因为是 1:1 映射美金,套利者博弈模型可以完美运作,这也是为什么 DAI 的波动远远大过 USDT 。这个话题展开讲完全是一整篇文的篇幅,所以在这就一笔带过了。

3、ETH 暴跌之时,清算系统受到当前 ETH 性能的影响,很容易出问题。312 那次就因为黑天鹅 ETH 价格瞬间暴跌,导致清算出现许多 0 元赢得竞拍的情况。Maker 系统因此出现不良债务,缺口一度超过 500 W美金,后来Makerdao 不得已,只能增发 MKR 来偿还债务

由于这几个原因的存在,导致虽然 DAI 在加密货币抵押型稳定币是绝对的 No.1 ,却也较难扩展,几年下来也只有 10 几个亿的总发行量,跟 USDT 这种几百亿的稳定币,依旧有着量级的差距。

2020 - 至今

算法稳定币时代

关于这个赛道,差不多已经进入了下半场。上半场的总结,请先回看一个月前的文章《DeFi永无休止的快速进化中,暴涨的算法稳定币只是少数人的狂欢?》。

这一个多月的时间里,三代算法稳定币里的龙头 Basis,已经出现了几十个仿盘,且已拓展到了火币公链,TRX,币安智能链上,可见有多火。所以在这里紧接着上一篇,写写算法稳定币当前到了哪一步。

白话区块链注:下列提及算法稳定币项目均为示例不做任何建议,目前风险均比较大,切勿盲目跟风。

1、三代:Basis,Mith,Onecash

Basis以及其几十个仿盘里,这三个是最值得一写的。

Basis:三代原创,经历了爆发式增长之后达到近一个亿市值,最近几天来到了水下(水下的意思就是BAC<1美金),开始经受“死亡螺旋”的考验,目前已经积累了几千万的债务,即便出水(来到水上,即BAC>1美金),也很有可能被债务迅速带回水下,情况不容乐观。

然而作为原创,Basis 依旧是三代里最有希望的一个,因为区块链的世界对任何赛道第一个原创都有着丰厚的奖励。如果说三代算法稳定币整体被证伪,那么Basis也应该是最后那个倒下的才对

Mith : Basis 高仿,没做任何改动,纯高仿,一开始连很多页面的文字还是BAS,被眼尖的用户找到发了出来,成了全网的笑料。

然而创世人是秘银币创世人黄立成,人称麻吉大哥,圈内人称“老黄”,资金量雄厚,圈内人脉极为广泛,Mith 基本靠着大哥和几个像是 SBF 这种大资金直接托起来的,市值直逼 Basis ,当仁不让的三代排名第二,最近和 Basis 一样,也在经历水下的考验。

Onecash :Basis 众多仿盘中原创性最多的项目,包括 Rebase 的 10% 限制,Boardroom 新增的 LP 池,债券系统的原创性流动性设计等,切实改进了 Basis 原版设计的诸多缺陷。

因为 10% 的增发设计,市值增长缓慢,依旧只有 100 多万,是目前为数不多保持水上的 Basis 仿盘项目。

2、四代(即部分抵押算法稳定币):Frax,XUSD

Frax :与 Token 类似的是,也是三币模型,FRAX (稳定币),FXS - Frax Shares (治理和价值累积 Token ),Frax Bonds(债务融资 Token )。

不同的是,没有 Rebase,一开始 Frax 是 100% 抵押 USDC 来铸造生成,随着时间推移,铸造 Frax 时需要用部分 USDC +部分 FraxShares(FXS将被销毁)x Share 的比例越来越大,最终完全由 Frax Share 抵押生成,完成向纯算法稳定币的过渡。

维持 Token 价格稳定的方式与 DAI 异曲同工,都是通过价格与 1 美金的差异,通过套利者填平价差,在这儿就不过多叙述了

XUSD:Frax仿盘,区别在于是Fair Launch的,不像Frax有私募之类

3、五代:StableCredit?集前四代于大成的新项目?

AC 最近复出了,然后宣布了一个 WYFI ,导致 YFI 价格直接上天。

简单来说,AC 要做的这个 StableCredit 借代+稳定币,算是“万物皆可 MakerDao+部分抵押型稳定币的合体。厉害的是,万物皆可类似 MakerDao那样抵押而获得稳定币。

同时这些抵押的 Token 会单 Token 进入 AMM 池形成“各种 Token :StableCreditUSD”的借贷池,打通了 Swap 与借代的资产互通性,不会像现在资产在 Uniswap 和 AAVE 等不同的项目,流动性被严重割裂的问题,资本效率一直是 AC 最为关心的一个问题。

同时,引入了 Wyfi,类似 Frax 里面的 Frax Share。不仅可以分得整个系统稳定币 50% 的利润,同时还可以在 StableCredit USD 价格大于 1 美金的时候,燃烧 Wyfi 来铸造 StableCreditUSD,由此进行套利和稳定 StableCredit USD 的价格。

WYFI 由 YFI1:1000 生成且不可逆,因此对于 YFI 是个具有通缩功能的大利好。或者说,市场将来有没有可能出现一个项目,集之前所有稳定币特点之大成?

比如同时支持 USDC 的静态抵押,ETH 的动态抵押+弹性 Rebase ,就像是 USDC+MakerDAO+Basis。如果有那样的项目出现,不管参与不参与,我想第一时间去了解总是没错的。

对于稳定币,你有什么看法,你觉得将来谁才会摘下稳定币这个加密世界的圣杯?欢迎来留言区写下你的看法。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場