「领航者」预测:2021年比特币和DeFi仍是币市流量担当

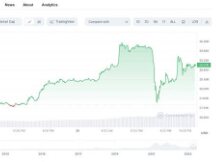

12月21日,AlCoin数据显示,比特币从前两日的25665美元历史新高,回调至低点22891美元,市值维持在4000亿美元。同一天,OKLink数据显示,加密资产市场另一个热门赛道DeFi的总锁仓价值也从两天前的新高点201亿美元,回落至192亿美元。

DeFi市场规模与比特币走势呈现了正相关,尽管两者都有小幅回落,也仍然被区块链及加密资产行业看好。

在蜂巢财经主办的「2020区块链金融新基建峰会暨领航者颁奖盛典」上,无论是交易所行业的参会嘉宾,还是DeFi领域的从业者和投资机构,仍然认为比特币市场及DeFi赛道在2021年将会继续扩张,成为流量聚点。此外,围绕加密资产市场发展的衍生品平台及区块链网络基建项目也成为行业共同关注的赛道。

资产安全也同样是峰会讨论的重点。会上,蜂巢财经联合XMEX发起了「投资者保障联盟」倡议,多家交易平台及安全机构支持并为联盟揭幕,行业讨论的话题中,抵制作恶、多元联合防控黑客攻击、加大用户资产保障投入成为行业构建者的共识。

本次峰会及颁奖盛典上,也产生了相关加密资产交易所、DeFi项目、基建输出及市场教育、安全领域的4类、9个奖项,唯独公链新星奖因暂无新网络足以匹敌以太坊而出现空缺。

10大奖项9得主 公链新星奖空缺

在加密资产领域,为资产提供流动场所和金融服务的交易平台,一直以来充当着基石角色,也是区块链创业赛道的竞争红海。

今年,处于竞争中的交易所格局出现了新的变化和机会——头部的综合性平台已经不满足于交易业务本身,他们重视全生态布局,不仅要在中心化的业务板块拔头筹,也开始在去中心化世界的公链网络上投入力量。而在争夺头部位置的综合平台中,也有平台利用社区资源和创新玩法另辟蹊径,独霸一方。

在「2020区块链金融新基建峰会暨领航者颁奖盛典」上,币安因全生态高效布局获得了「年度最佳生态奖」,火币在合约市场的突围也让它独揽「年度最佳衍生品交易平台奖」,此外,去年的黑马BiKi继续今年加速奔跑,以独特的下沉市场打法获得「年度最佳社区表现奖」。

今年上半年,加密资产衍生品渐成独立赛道,涌现出一批专门平台,他们凭借细分市场的运营能力和产品创新,一些新兴平台成为了一只不容忽视的独角兽,其中,XMEX凭借创新功能与贴近用户,荣膺「年度最佳衍生品创新平台奖」和「最受用户信赖的衍生品交易平台奖」两个奖项。

一个插曲是,计划颁发的「公链新星奖」出现了空缺,主办方结合审批结果给出了原因——今年,主网正式启动的公链不少,但在无需许可的去中心、应用广泛落地、创新解决开发者痛点等维度方面,行业中尚未出现可以匹敌以太坊的公有链。

公链基建捉襟见肘,没有新星,但DeFi依然有创新,特别是基建及工具的贡献,比如MakerDao的稳定币体系,比如Chainlink专注的预言机;一些开发者提出并在多个网络中不断实践,如何保持「去中心」核心宗旨,带来创建金融及其他应用的基础要素。最终,主打预言机的ChainLink及开放式金融应用dForce获得了「DeFi创新奖」。

从2018年开始,区块链领域已经形成了产业集群,包括服务交易所行业的企业、云算力服务公司、市场教育机构以及专攻网络安全和智能合约审计的安全机构,在这些产业集群中,也涌现出诸多领航者。

本次峰会及颁奖盛典上还颁发了「最佳基建输出奖」,链上ChainUP凭借多业务布局,获得了此奖项。此外,58Coin区块链研究院也因对比特币矿业、合约交易市场等多领域用户的持续带动获得了「新金融市场教育奖」。行业内的安全机构Peckshield派盾、慢雾科技、成都链安、OKLinK链上天眼和Certik也因他们在安全审计方面的贡献,获得了「守护者奖」。

多位嘉宾预测「DeFi」大火仍会烧到明年

峰会举办的当天,即12月21日, AlCoin数据显示,比特币从前两日的25665美元历史新高,回调至低点22891美元,市值维持在4000亿美元。同一天,OKLink数据显示,加密资产市场另一个热门赛道DeFi的总锁仓价值也从两天前的新高点201亿美元,回落至192亿美元。

峰会上,比特币和DeFi都是与会嘉宾绕不开的话题。

在主题演讲环节,火币集团DeFi Labs运营负责人高潮认为,DeFi今年发展也是因为大量比特币进入,才催生了更大体量的金融业务。过去10年创造的比特币、以太坊这样的新资产,跟现行世界关系不大,未来世界新的金融模式将以DeFi为基础而诞生。他大胆预测,未来1到2年内,DeFi锁仓资金的规模可能会增长到500亿美元到1000亿美元。

高潮认为,未来的数字金融逐渐会转变为基于数字货币开展的金融业务,规模会超乎想象,原因在于传统金融的复杂程度带来了成本高、效率低的问题,本质上是用中介化的方式消解风险,但只要中介存在,这种风险不可能完全避免。而在DeFi世界里,最核心的是消除了人的不确定性,让点对点可交易,支付、存、贷无中介,以此消除操作风险和信任风险,极大地提高效率。

在通往未来新金融范式的路上,基建及生态多元甚为重要。

峰会的主题演讲嘉宾、币安智能链生态负责人张晓光就指出,目前很多以太坊的应用都比较熟悉EVM的开发环境,但大家可能对于以太坊的速度、Gas费的昂贵有争议。但在打造基建时,光兼容以太坊的开发环境还不足以满足需求,需要内外部生态联动,「币安智能链真正想做的是多链互联,将很多生态连接起来,不仅仅从资产层面,还要从数据层面甚至业务层面实现互联互通的状态。」

张晓光认为,任何一条公链,从第一天开始,一定需要跟你的开发者、社区和经济环境、生态和应用共同发展,生态联动可以帮助很多项目获得早期的流动性,基于联动环境,才能够开发出创新性的应用,而目前的应用只是看到冰山一角,「2021年会有更多机构进入到公链、区块链和数字货币行业里来,明年不仅仅是做链最好的时机,也是做数字资产、数字通证最好的一年,因为有更多用户会涌入到这个环境里来。」

在DeFi的圆桌讨论环节,dForce商务总监陈超回顾了一组数字,「去年年初时, DeFi的总锁仓价值只有6.8亿美元,到今天超过200亿美元;DeFi里的日交易量也从去年的2000万美上升到今年高峰时期的42亿美元,有200倍的增长。在传统行业,我们很难看到这一组数据的增长。」他认为,DeFi的创新和增长追求新资产带来的,但比特币资产到以太坊上成为最大的助力,「去年大概在970枚左右BTC跨到以太坊上,年底时我们预测,今年会达到10万枚,现在看来,我们还是小看了,实际上达到了15万枚。」

而在DeFi 2.0的展望中,圆桌参与嘉宾、ChainLink中国社区主管田七给出了他关注的具体场景,他指出,以太坊上因为性能问题导致Gas费特别高,极大地影响用户体验,尤其是对小资金用户来说,成本太高。而以太坊上关于Layer2的探索十分积极,为以太坊扩容带来一些实质性的解决方案值得关注,因为它能够把用户群体扩大到小散这样的长尾用户上来。此外,他认为,DeFi+隐私这块可以产生新玩法,还有数据分析类应用也是十分有价值的场景,「传统行业在谈大数据,随着DeFi上数据量的增加,马上也会出现DeFi大数据了。」

投资机构不断转变投资逻辑

随着比特币带动加密资产市场和DeFi赛道大热,围绕二者做业务的平台越来越多,不仅是项目方、安全机构、基建服务平台,还包括最红海的赛道交易所,特别是衍生品板块在2020年成为独立赛道。

加密资产合约衍生品交易平台XMEX合伙人Sylar在大会上表示,在当前的竞争红海下,现阶段各家平台产品同质化严重,交易平台创新要围绕用户需求进行。他观察到,百度搜索指数显示,区块链和BTC这两个关键搜索指标远低于比特币,而区块链和BTC搜索指数并不随比特币的币价上涨联动上涨,三者之间是很分裂的,「衍生品平台在把握用户需求时,甚至需要精细到用户对不同币种交易的不同需求上来。」

他举例,XMEX在交易前支持双向多仓,前置止盈止损,一键跟单、KOL信用体系,在交易中用户可以一键反向、一键平仓以及阶梯平仓,交易后还设置了滑点保障基金、穿针保证基金以及第三方事故保障基金为用户交易安全护航,「这些都是让XMEX能不断保持市场竞争力的关键。」

而衍生品平台也成为今年资本追逐的方向。

久石资本从2019年开始专注衍生品板块,其创始合伙人Nicole表示,从2017年到2019年,大量现货交易导致行业非常蛮荒,之后才让行业的大部分人认识到什么是真正的主流资产,或者说有存储价值的资产,「就是我们所认识到的比特币、以太坊、USDT等前几大中心化的资产。大家对于去中心化的资产存储得越多,拥有得越多,它流动性的要求或者套保的需求就越来越高,所以衍生品交易所就迸发出来了,我们在2019年时也快速在顶层看到了这些方向,这是因为我们着眼于流量市场,对用户的刚需更敏感。」

仟峰资本也从2017年到2018年一级市场投资疲弱的景况下,转向了二级市场。该机构的联合创始人Steven认为,过去以研究驱动为主的价投逻辑下,不管是股权还是币权,初衷都是陪项目跑,这一套逻辑在2017年、2018年市场非常混沌的情况下失效了,三年后的区块链完成了蜕变,良币能较好地驱逐劣币,可以回到项目基础的基本面或者跑出来的数据,以这个基本逻辑去出发找一些好的项目,「目前为止,我们从2018年90%的股权投资转变到现在是80%、90%在Token上在二级市场上跑,股权比较少,因为这两年国内股权的项目好的标的特别特别少,好项目的股权永远是稀缺的。」

节点资本管理合伙人杨玉梅认为,从2019年到2020年,行业有了很大的变化,节点资本不变的是一直会把握核心逻辑,就是生态投资,「不管什么时间,这个我们永远不变。」而变化是投资时用的方法论和关注点,「我们现在再也不是广撒网,而是精投,垂直领域的投资。」杨玉梅解释,这个逻辑的转变在于从广而泛的投资到深耕的时代,「深耕的时代就不是一家机构要做的,因为精力有限,我们会投很多垂直社区,由他们做专而精的事情。新的一年我们也会寻找很好的一些社区基金,波卡类的,DeFi赛道上的,我们去投这些基金,由他们抓好项目一起来赚钱。」

同辰资本的合伙人Tina从2017年初开始一直在做交易所领域的投资和孵化,「因为我们的投资逻辑一是要压重现金流,整个区块链行业现金流最主要的地方就是交易所。」她也发现,

今年包括2019年年底,整个投资逻辑产生了变化,去中心化交易所、去中心化衍生品交易所还没有成型,有前景;流量入口之一的教培也有潜力;另一个重点就是DeFi,这三个方向也将成为同辰资本的重压方向。

从几家业内投资机构的关注点,加密资产市场及行业从2017到2020年的3年时间里,市场环境和焦点快速变化,资本的投资逻辑也在经验与教训中更新,对Token的投资从过去的一级市场,转向了对DeFi新式资产的二级市场运作,转向了投成长性市场的平台及生态。

2021年,资本的去向也将是市场潮水的方向,而未来,比特币及DeFi的想象力或将是助推潮水走向的最大动力。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場