对冲去中心化金融市场风险的期权 || Deribit Insights

——2020/9/11|行业¹——

对冲去中心化金融市场风险的期权

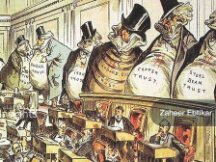

去中心化金融用户就像泡在沸水里的龙虾。

随着价格进一步下跌,他们的资本正处于强制平仓的边缘,而大多数人并没有意识到这一点。

如果价格在未来几周继续逆趋势下跌,我们将会看到去中心化金融的大量强制平仓。它将向去中心化金融新用户提供关于去中心化金融相关风险的第一个教训。

到目前为止,去中心化金融用户还没有完全意识到他们锁定资金的风险和杠杆作用。他们不再是简单的持有者。相反,他们需要像管理保证金的未平仓头寸一样管理账户。这很像一个普通轿车司机被要求坐在一级方程式赛车的方向盘后面。他们准备不足。唯一的区别是去中心化金融用户可能甚至没有意识到他们正坐在一辆赛车的方向盘后面。

随着价格下跌,将使大量资本面临强制平仓风险。产生一个让人想起2020年3月的价格波动环境。对于一个不交易的持有者来说,这不是最优选择。对交易者来说,这创造了机会。

事实是,大多数加密货币交易者并没有准备好去发现这个市场趋势。去中心化金融的独特之处在于它不在交易所中。没有订单,也没有多空比。更好地预测市场调整的工具刚刚开发出来。由于这些开发是如此之新,第一批采用这些方法和技术的交易者将获得回报。这也是本文的目的——向你展示手边的机会。

让我们通过去中心化金融的镜头来揭示市场状态,它对价格走势意味着什么,以及交易者如何从这种设定中获利。

舞台已设置

在过去的30天里,接近250万个以太币和5万个比特币被增加到去中心化金融。你可以在下面的defi Pulse图表中看到这一点。

第一张图表显示,锁定在去中心化金融的以太币从不到450万增长到近700万。在写这篇文章时则略高于600万个以太币,可能锁定在去中心化金融合约中。

第二张图表显示了去中心化金融中锁定的比特币数量。这是一个类似的趋势。在过去的30天里,新增了近5万个比特币。

结论

这在短期内是一个显著的增长。随着这种增长的展开,价格达到了年度高点。

事实上,以太币在过去三十天的平均价格是402美元。以太币一次达到这个高度是在2018年7月。另一方面,比特币的平均价格约为11500美元。上一次我们处于这些水平是在一年多以前。

当谈到去中心化金融时,重要的是要明白,当谈到收益时,在大多数情况下,资产被“锁定”在智能合约中,因此用户可以据此借贷。这个机会允许借款者产生高于借款利率的收益,或者用借来的资金进行交易以获得高于借款利率的收益。

抵押使之成为可能。因此,只要锁定的加密货币保持高于所借金额的价值,一切都很好。锁定抵押品的初始价值与借款金额的比值往往在大约200%起。这意味着被锁定的资产价值是借入资产的两倍。

换句话说,它是用户为锁定的加密货币承担的风险。因为当他们锁定的资产价值下降时(以太币价格下降),他们的抵押比率也随之下降。这是介绍中所讨论的所有内容发挥作用的地方,也是事情开始变得令人兴奋的地方。

为了让它更容易理解,让我们看一个例子:如果一个用户在402美元的价格存入10个以太币,抵押为200%,他可以据此借2010美元。

现在,以太币价格从402美元跌至300美元,这个比率不再是200%,而是149%。当比率达到大约113%或价值达到大约2275美元时,去中心化金融合约中的10个以太币就可能被强制平仓。

根据计算,这发生在以太币达到227美元的时候。这意味着,如果价格达到每个以太币227美元,估计市场上将卖出250万个以太币。

重要的是记住:

首先,我们仅仅在几天内就从490美元到达了310美元。第二,强制平仓的起始价不是227美元。这仅仅是去中心化金融合约的“肉”的所在之处。事实上,在接近490美元峰值锁定的200%抵押比率的资产尚未涉及。它们的起始价在280美元左右。

我们已经看到强制平仓开始了。

在这里,你可以在MakerDAO平台上查看历史强制平仓和实时强制平仓。你会注意到有好几页都是9月5日的强制平仓,当时价格达到了最近的低点。

我们可以从中窥探,如果我们获得另一个下跌推动力可能会发生什么。如果价格跌至280美元以下,交易者们可以预期,随着去中心化金融合约在公开市场上强制平仓,将会出现大量的被迫抛售。

虽然全部250万个以太币和5万个比特币不一定都锁定在MakerDAO智能合约中,但大多数是。事实上,yETH(最流行的Yearn.finance金库之一)是MakerDAO上最大的10大资金池之一。问题是,大多数用户并没有意识到这种风险。

正因如此,这种大举抛售是一种真正的风险,并为未来数天乃至数周的大幅价格波动奠定了基础。

做些什么

加密货币领域正在发生变化。每天都有新的去中心化金融产品推出,吸引了一波以前的加密货币持有者。实际上,这些产品正在创造一个市场,在这个市场中,用户不再只是暴露在类似现货的杠杆之下,而是在杠杆化他们的资产。

这意味着市场本身正在经历一个转变,更多的加密货币技术正在其中发挥作用。你可能知道,也可能不知道,杠杆越多,波动就越大。

一个简单的对比是汽车引擎。当你加大马力并开始添加变动时,它会从A点到B点跑得更快。但与此同时,更快的速度会带来更多风险。高速行驶时,路面上的小颠簸或潮湿的路面会导致致命的碰撞。在一个以太币和比特币每一美元变化产生更多回报的市场中,这些致命崩溃的风险变得更大。

一天的价格剧烈波动不再仅仅是糟糕的一天,它可能意味着永久的资本损失。这就是必须考虑安全性的原因。

那么,交易者能先于这种变化的形势做些什么呢?或者,如何在提高去中心化金融收益的同时增加交易的安全性?

01

扩展你的工具箱

大多数交易者已经习惯的指标将不再可靠。去中心化金融平台上的交易量和交易活动日益增长。强制平仓水平、杠杆头寸和回报不仅仅局限于最大的中心化交易所。

这也意味着加密货币在交易所之间的流动不再能全面反映一项资产的买卖压力。因此,交易者需要使用这些工具来查看DEX成交量、各种资产收益率、各种去中心化金融智能合约的强制平仓水平,甚至是网络内存池 – 最后一个工具是独特的,因为增多的未确认交易或网络拥塞可能会导致更严重的价格调整。

02

拥抱衍生品

随着波动性的增加,新的机会也随之而来。这是交易者的梦想。因为,如果价格经常上涨或下跌,就会有更多的机会获利。另一方面,价格波动的增加意味着交易者在进展顺利时失去头寸的机会增加。当它发生的时候,将是一个令人沮丧的经历。

这就是为什么许多交易者使用期权的原因。它们允许交易者利用这种波动性,同时确保他们不会在进展顺利时被抛出头寸。这是一个提高交易成功概率的简单方法。

此外,期权并不是交易者所独有的。去中心化金融用户在探索去中心化金融机会时需要拥抱它们。这是一种对冲损失的方式。

例如,如果一个新项目承诺在以太币上有超过200%的收益,用户可以通过看跌合同为他们的资本“购买保险”。这让去中心化金融用户弥补他们可能遭受的强制平仓事件的潜在损失。当然,这可能会使收益减少几个百分点,但它允许去中心化金融收益耕作者探索风险更高的项目,并将更多的资金安全地分配到去中心化金融。

示例

如果在将100个以太币以402美元的价格放入200%抵押金库时,去中心化金融用户预计会有13%的资金损失,那么个人可以购买看跌期权合约。对于每一份以402美元买入的合约,如果价格到达接近300美元的强制平仓关口,它们至少将获得102美元的价值。这样一来,他们可以为每份合约购买大约0.33以太币。

当波动率较低时(用IV – 隐含波动率来衡量),两个月后到期的“平值”看跌期权合约的成本大约为0.1以太币。这意味着每份看跌期权合约0.23以太币的利润。

对于可能在100以太币的资金上损失13以太币的个人来说,他们可以对冲这种损失。如果他们以0.1以太币一份合约的价格购买价值5以太币的看跌期权合约,然后价格从402美元跌至300美元,那么他们的看跌期权合约的内在价值为每份0.23以太币。价值5以太币的合约相当于50份合约,或11.5以太币的潜在利润。这接近于抵消去中心化金融强制平仓的损失。

这个小场景突显了去中心化金融中风险管理的重要性,以及在收益耕作中如何为自己作对冲。

这是一件无法用言语完全表达的事情。期权对冲与去中心化金融相关的风险。所以,在下一次类似3月份那样的抛售发生之前,做好功课,学习更多有关期权的知识。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場