火币期权“姗姗来迟”,数字货币期权市场硝烟渐起

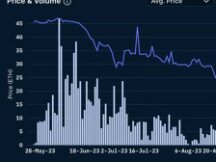

根据加密数据网站Skew数据,截至9月10日,比特币期权市场的未平仓头寸金额达到17.26亿美元,半年来翻了三倍,其中整体交易量也增长迅速,在7月27日更是达到了5.7亿美元的历史新高,期权开始逐步吸引业内关注。

大风起于青萍之末,在数字货币衍生品交易市场中,数字货币期权渐渐成为继期货合约外的又一处 “新秀之地”。

在数字货币期权市场爆炸式增长的前夜,硝烟依稀可闻。

01 期权是什么?

对于普通投资者而言,目前数字货币期权依旧相对冷门,很多人并不了解。那么,到底什么是期权呢?

期权又称选择权,它赋予持有人在某一特定日期、以固定价格购进或售出某种资产的权利。期权市场中,买方只需支付「权利金」,就可以拥有在到期日行权(按事先约定价格买进或卖出)或不行权的权利,而卖方收取「权利金」后,必须在到期日按合同约定履行义务。它主要分为两类:

看涨期权,即在行权日买方能以特定价格买入某项资产的权利;

看跌期权,即在行权日买方能以特定价格卖出某项资产的权利;

可以简单将期权理解为“预交定金的约定”——以看涨期权为例,比如小张先交50美元的“定金”,约定好一个月后,自己拥有用1万美元买一个比特币的权利。

如果一个月后比特币高于1万美元,小张就可以行使这项权利,用低于市场价的1万美元买入比特币,从而通过差价获利;

相反,如果一个月后比特币价格低于1万美元,小张行权就会赔钱,那就可以选择不买了,只损失这50美元“定金”;

所以相对于期货,期权买卖方面临的风险和收益是不同的,明显买方“亏损有限”,最多损失 “定金”,但却可能“盈利无限”。

尤其是在极端行情下,对于投资者而言期权就等同“带有保险性质的彩票”——以“3.12事件”为例,大跌之前看跌期权的“权利金”极其便宜,投资者完全可以买入当作“保险费”,成本不高,而一旦市场剧烈波动,就可以获取丰厚收益,对冲极端风险。

02 暗中布局的交易平台期权市场来到爆发前夜

在成熟的资本市场里,期权也一直都是机构以及专业投资者最重要的对冲交易工具之一,目前,数字货币期权市场尚处于发展早期,以比特币期权为主,市场由Deribit和CME主导,各家交易平台如火币等也在积极布局。

图注:9月14日期权市场占比数据

1.早在2017年11月,LedgerX就启动了其首个长期交易的比特币期货期权(LEAPS),定价10000美元。2019年7月,LedgerX再次公布了其看涨期权,定价10万美元,购买者押注比特币价格将在2020年12月之前突破10万美元;

2.紧随其后的Bakkt在2019年12月10日上线了现金交割的比特币期货,但少为人知的是,它同步上线了比特币期权产品,这也是美国商品期货委员会(CFTC)首个正式批准的比特币期权衍生品;

3.2017年12月就推出比特币期货交易产品的老牌交易平台CME嗅觉也相当敏锐,紧随其后在2020年1月份正式推出旗下的比特币期权产品;

传统交易平台之外,除了Deribit早在2016年就已开始深耕,“三大”则都是在近年方才陆续试水。9月1日,伴随着火币期权正式亮相,“三大”已全部完成各自对数字货币合约版块的产品布局。

与关注度提升相伴的,是比特币期权市场今年以来不断膨胀的规模,尤其是近半年来增长迅速。7月27日,期权市场交易量创下5.7亿美元的历史纪录,说明越来越多的专业投资者正在进入这个领域。

不过相较于比特币期货市场,比特币期权仍是小巫见大巫:目前比特币期货合约市场每日交易量都远在100亿美元之上,相比之下,期权市场5亿美元左右的体量显得不足为道。

但如果以传统市场为映照,期权交易量一般是底层资产交易量的10倍以上。所以,越来越多的行业有识之士开始意识到期权市场接下来存在交易量高速增长的可能,正因如此,新老交易平台争相布局。

03 全面出击的交易平台期权产品

但由于期权的交易门槛天然较高(需要较为专业的数学、金融知识、策略多元化等),目前即便入局者众,竞争仍是一片蓝海——其中关键在于谁能降低交易门槛与提升用户体验,让更多用户可以接受这一新产品形式。

作为目前全球最大的数字货币期权交易平台,Deribit可谓一枝独秀,占据了80%左右的市场份额,不过其大部分交易量都来自于少数几个机构客户,也正因如此,Deribit的使用体验更倾向于专业投资者,页面散乱,对新手不太友好,用起来总会有水土不服的感觉。

而OKEX的比特币期权产品除了在细节上稍有差异外,基本上和Deribit的期权产品大同小异。

币安期权产品页面截图

币安(Binance-Jex)推出的则是简版期权,用户购买期权只需要选择期权到期时间和购买数量即可,下单时的行权价则是实时变化,由交易平台提供,有点类似于“赌大小”。而且到期时间范围也较短,产品丰富度尚需打磨,导致深度也欠缺,在Twitter等社交媒体上用户风评一般。

9月1日姗姗来迟的火币期权产品,倒有点之前在期货合约竞争中后发先至的味道。

火币期权合约是标准欧式期权,而非币安美式简化版或二元期权,其在专业交易的优化设计上颇下了一番功夫,简洁的操作界面应该是目前最符合东亚区交易习惯的期权产品。

此外,由于目前市场上均是反向期权合约,火币期权是业界首家USDT本位正向期权,好处自然也是很明显的:

使用USDT保证金,确保了保证金价值的稳定,减少了用户的持仓风险;

持有USDT就可以进行多个品种交易,避免币价波动风险的同时也降低了用户的换仓交易成本;

交易中用USDT计算,盈亏一目了然。

火币BTC期权要素

04 具体怎么玩期权(以火币期权为例)

接下来就以火币期权为例,简单介绍一下期权交易的细节操作。

进入火币期权交易页面,首先会发现相较于Deribit的散乱,火币整体的页面布局有一种一目了然的感觉,操作起来非常舒适。

这种细节设计对用户挺友好,尤其是对新手而言,看涨、周期、价格等关键信息标注清晰,这样期权交易就像买卖现货、交割和永续合约,大家都很了解,能极大降低用户的上手难度和使用门槛。

接下来在选择交易类型的时候,火币期权按行权日分有当周、次周、季度三个周期,每个周期都有5个执行价格,并且根据行情变化可以灵活增加新的期权合约,这样既保证了行权价的合理分布,给用户多样的投资组合选择,又不至于因为价格过多而分散盘面流动性。

在具体下单交易时,火币期权分有限价委托、计划委托、闪电平仓、IOC和FOK、最优N档、只做Maker等多种委托方式,颇令人惊艳,这就比较贴合日常现货、期货的交易习惯,可以满足几乎所有类型用户的多样化交易需求。

这种设计下,无论是想要常规按限价挂单交易的普通用户,还是计划委托、只做Maker等专业交易用户,都可以得到最大程度满足。

由于火币期权单张面值0.001 BTC, 所以最低只需要0.001 BTC就可以开一张期权合约(ETH期权单张面值为0.01ETH/张)。这样低的交易门槛业界罕见,实际上,这保证了很多人都可以用很灵活的成本来体验期权交易,拓展了用户的交易可能。

在数字资产的期权市场上,目前有一些不规范期权产品或者二元期权产品,卖方只能是交易平台自身或其锚定做市商,用户只能被动买入不能主动卖出期权,不够灵活,影响交易策略。另外,由交易平台做用户对手盘,风险是显而易见的。

因此,火币期权针对这项痛点,宽松了卖出限制,即用户可自由选择做期权买方还是卖方,也就是在实际交易的时候用户不仅可以买入期权,也可以根据自己对行情的实时判断,做期权的卖方,十分灵活。

总体上来看,尽管今年以来期权市场经历了一波交易量与入局者的狂飙突进,但目前的期权市场依旧还处于早期,属于“播种耕耘”的阶段。但“今天很残酷,明天更残酷,后天很美好,但绝大多数人死在明天晚上,见不着后天的太阳”,所以对于交易平台而言,提前布局是为了未来的收获,谁都不敢松气。

而期权自带的专业属性和高门槛,也决定了选择权把握在用户手中——谁家的产品能够为用户带来友好的使用体验与交易门槛,谁就有可能率先赢得青睐,在这片机遇蓝海中取得领先优势。

现在来看,火币期权产品正在为市场带来这样的期待。

但最终鹿死谁手,让我们拭目以待。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場