半数 COMP 代币奖励高度集中,「流动性挖矿」只是巨鲸的游戏?

如果读者有一直密切关注市场,便会注意到Compound 和「收益 (yield)」近期已然成为加密市场的爆点。我会在此文探讨 yield 的概念,它又是如何应用于 DeFi 的?以及如何适应当今大环境下的市场趋势?由于这部分内容面向的是更广泛的受众,如果读者对金融知识比较熟悉,可以略过下面的普及部分。

了解 Yield (收益)

在金融投资领域,收益 (yield) 是指投入一定的成本而获得的回报,通常以百分比来表示年回报在初始投资中的占比。收益还包括一年中所获得的复利。以下是一些获得收益的常见例子:

假设您投入 10 万美元购买房屋并出租。在一年中,能获得约 1.2 万美元的租金收益。扣除了维护费用和其他费用共 2000 美元后,您的净利润为 1 万美元,因此收益率为 10%。而这并不包含基础资产本身的升值。

收益的另一种常见形式是投资股票产生的股息。股票的市盈率 (price to earnings) 是决定股票估值的关键因素,因为在可以用股票进行交易之前,投资者通常是依靠所持股的股利来满足日常花销。只要股息高于银行存款的收益,投资者何乐而不为。最近,由于股息下跌,股票回购已成为常态。

简而言之,「收益」(yield) 是指个人将资本存放在实体中而获得的回报。收益的高低受许多因素影响,比如投资所涉及的风险、向经纪人支付的业绩报酬、税收以及投资行为所处的法律环境。

收益还受通货膨胀的影响。在印度,银行存款的存款利率约 6%,且几乎没有任何风险。相比之下,新加坡的银行存款利率低于 1%。造成这种差距的原因是,印度货币每年趋向于贬值。这也是资本外逃在新兴经济体中如此普遍的原因之一。

如果读者想要进一步了解资本和网络作用,我强烈建议阅读以下书籍:

《广场与高塔》(Square and The Tower)2.《金融之王》(Lords of Finance)

《金钱关系》(The Cash Nexus)

了解了以上知识之后,我们一起来看看 DeFi 里的「yield」是指什么。

加密货币中的 Yield (收益)

目前,所有在早期就持有大量加密货币的参与者都面临着以下挑战 (i) 代币可能会贬值 , (ii) 如何从所持代币中赚取收益。

DeFi 里的「收益」(yield) 就有一石二鸟的效果。大约有 75%的 ETH 在一年内没有发生转移。一些巨鲸通常会收购大量 ETH 并持币观望,因为在他们的预期中基础资产本身会随着时间增值。那么可以如何变现闲置资产呢?这就是智能合约发挥作用的地方。

根据历史经验,任何基于加密货币的借贷活动都具有一定挑战性,因为一旦抵押加密货币而借出法币,赎回抵押资产的可能性极低。如果读者想了解更多背景资料,可以阅读我于 2017 年写下的这篇文章。智能合约之所以助推了借贷和链上交易活动,是因为其能够

(i) 借助预言机跟踪价格来源,以及

(ii) 在没有人为干预的情况下实行清算。

这意味着什么?

(i) 当 MakerDAO 上的贷款没有足额抵押品时,没有人会提醒借款方并要求其补充抵押品。而是系统会自动跟踪价格,并通过激励网络的用户来对借款方进行清算。

(ii) 在 Curve.fi、Kyber 和 0x 上并没有业务人员跟踪借贷订单的进行,系统会自动核对订单细节。

系统自动跟单这一功能还不够让人眼前一亮。DeFi 的强大之处在于,其能够验证货币流向以及决定清算价格。而我们能够以目前的速度追踪黑客,DeFi 的这一功能功不可没。那么这和收益有什么关系呢?我们还需要考虑三种推动力:

当前,加密生态系统中有大量闲置资金正期望投入使用。

用于处理交易的知识层和基础设施层已经就绪,因为最近两年来,像 Maker 和 0x 这样的团队已经对他们的系统进行了充分测试和扩容。

应用层已经趋于成熟,而应用层的活动最为频繁(我在稳定币相关文章中有所提及)

闲置资产、成熟的基础设施以及各种获得充足投资的新兴应用,三者的结合就像一场完美风暴,催生新一轮加密应用浪潮。从某种意义上说,我们正处于这场风暴中。而收益则起到吸引大众参与 DeFi 的作用。

当前,DeFi 收益主要基于交易活动。市场始终会有以下两种需求:

(i) 增加去中心化交易的流动性

(ii) 从交易中获得利润。

只要 DeFi 可以提供有竞争力的价差 (即买入和卖出价格之间的差额) 和优于中心化交易所的贷款利率 (例如 Bitmex 贷款利率),就会有寻求交易的用户需求。

与中心化交易平台比如币安相比,使用 DeFi 可能成本会更高,因其不需要严格遵守 AML / KYC 规则 (即反洗钱和用户信息规则) 并且资金出入耗时更短。一旦利率或利差远高于中心化平台,考虑到其中的智能合约风险,资本巨鲸就不会继续使用 DeFi 了。

为什么用户接受代币贷款?最轻而易举的方式是通过做空个人借贷的资产而获得利润。当资本巨鲸贷了一笔以美元计价的 BAT 时,假设 BAT 的价格将在未来几周内下跌。

也就是说,他们抵押了美元而贷出一笔加密货币,然后在去中心化交易所卖出,一旦该加密货币价格下跌,就立马回购并归还贷款。如果把贷款利率也考虑在内,贷款价格和还款价格之间的差价就是做空所得的利润。

如果碰到 Maker 这类包含治理的代币,还会出现活跃投资者通过出借基础资产增加投票权重。换句话说,当前加密货币贷款既可以用于治理,也可以用于价格预测。

Compound 浪潮

看到这里相信读者已经了解什么是收益、其在 DeFi 中如何运作以及获得收益的常见手段,那么现在我们就可以探讨一下为何上周大家如此关注 yield farming。

自 2018 年以来,Compound 就是一个出色的借贷平台,其代币经济模型经历了多次迭代。Compound 一直以来都是 MakerDAO 最大的竞争对手,并在上周逐步发布了其代币。

两者的关键区别在于,Compound 激励借贷双方进入 Compound 的代币池,每天都会有代币产生,而产生的代币作为用户的奖励。与之相比,Maker 代币的主要用途是投票 (而不是作为奖励),而 Aave 代币主要用于减少利息支付金额。

Compound 每天分发的代币价值约为 86 万美元 (假设 2880 个代币,每个价值 300 美元)。由于用户个人几乎可以立即兑换 Compound 代币并出售,因此用户普遍将大量资金转移到 Compound 的借贷市场以赚取收益和代币奖励。Compound 的激励机制主要以两种关键方式起作用:

巨鲸可以将其闲置的 USDT / USDC 存入 Compound 平台几天,以获得 COMP 代币,然后可以卖出获取利润。

鉴于借贷双方都大量增加,小型用户也可以在几天内获得高达 1%的收益。相比之下,某些国家 / 地区的年化收益率仅为 0.1%,读者这下能明白 Compound 流动性挖矿现象为什么能够像火一样迅速蔓延开了吧。

下图可以或多或少地解释 Compound 上的用户行为。图表受 Nir Eyal 的《Hooked》启发。其运作方式如下:

巨鲸在 Compound 进行大额贷款 / 借款

获得大量代币后,待其价格上涨后出售

价格上涨加上大量借贷活动,随之而来的高年利率吸引了更多用户使用山寨币参与借贷

由于大量借款人以期通过交易赚取利润,供应量很快就被耗光

旁注:我希望 Nir Eyal 不要因为盗图而起诉我。建议读者购买他最新的书 Indistractable,这是一本好书。

如果读者想知道这会对 Compound 产生什么样的影响,可以参考这段时间以来 Compound 平台借出的金额,并大胆猜测一下 Compound 是什么时候发布的代币。

在大约两周的时间里,该协议的资产管理规模 (AUM) 增加了约 3.4 亿美元。有趣的是,需求方 (借款人) 似乎大部分来自机构参与者。

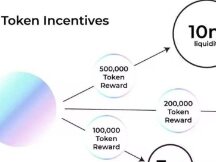

为了了解其中原因,可以看看这张图表,分析了 Compound 的用户类型。此代币分发机制已经吸引到大约 800 名借款用户 (他们必须借出 3.3 亿美元) 和 5000 多名新的贷款用户。

COMP 代币的分发多多少少看起来也像是巨鲸们的游戏。下面分享的图表标记了主要的 COMP 代币奖励获得者。大约 20 个地址共获得了所有 COMP 代币的一半。而参与 COMP 代币分发的钱包所获得的 COMP 总值中位数为 0.07 个 COMP,约 20 美元。

在我看来,其中的关键点显而易见:

机构投资者对 DeFi 借贷仍有庞大的需求,并将持续维持其需求。而 Compound 正是瞄准了其需求。

当前,Compound 上的借贷激励是分发 Compound 代币。随着代币供应的增加,价格将暴跌。而这也将导致 Compound 平台的借出金额减少。

到至 6/23 日为止,仅约 0.16%的代币供应流向交易所。其代币估值可能虚高。

这疯狂的奖励机制是 Compound 借贷激增的主要推手。目前 Compound 面临的挑战是提供多样化的借贷方式 (例如基于零售、法币的借贷) ,以及如何继续将其代币应用于社区治理的核心方面。

资本巨鲸是游戏主要玩家。

我确实倾向于认为,「yield farming」的概念对于普通用户而言被高估了。风险在于,在接下来的日子里,用户既可能无法维持高收益,又可能无法获得 Comp 代币奖励。奇怪的是,当前流行的 Compound 借贷使人们联想起一年前中心化交易所引发的流动性挖矿行为。

我指出这些并不是暗示项目本身注定要失败,而是要强调一个事实,即多元化的形式至关重要,因为代币价格的下跌可能会导致其自身的螺旋式循环。如果 Compound 选择增发代币,我们可以等着看会发生什么。

然而,这确实证明了基于代币的激励措施可以在短时间内吸引大量流动性。Synthetix 开创了代币激励的先河,而 Compound 则发挥得淋漓尽致。

在未来几个月,我们很可能会看到各种各样的 DeFi 项目在代币经济和产品效率方面相互竞争,以吸引更多用户。从这个角度来看,DeFi 会为普通用户呈现更好的产品。DeFi 项目之间的竞争热,让我们拭目以待。

微信掃描關注公眾號,及時掌握新動向

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場

2.本文版權歸屬原作所有,僅代表作者本人觀點,不代表比特範的觀點或立場