波联储新增近20亿美元储备金,护航USDD稳定运行

6 月 13 日,Twitter 用户@charliebilello 总结了 2022 年市场主流代币的币价变化情况,值得一提的是,截止发布前,波场代币 TRX 似乎并没有在这场下行行情中受到影响,币价仍然坚挺,兑 BTC 涨幅为 41%。

结合 ETH 价格在最近一段时间的糟糕表现,以及如 SOL、AVAX 等公链赛道代币相继萎靡,TRX 能有如此表现实属不易。而 TRX 优异的价格表现与去中心化超额抵押稳定币 USDD 的部署脱不开关系——USDD 的铸造需要燃烧 TRX,伴随着 USDD 市值的增长,TRX 的流通量减少。根据市场的供需关系,TRX 自然变得稀缺。同时,TRX 也是 USDD 波场联合储备(TRON DAO Reserve,简称波联储)的抵押品,其资产稀缺性也获得了进一步体现。

可以认为,波场&TRX 的发展与 USDD 已经深度绑定。

不过,天有不测风云,就在当下,USDD 正在经历“币”生的一次大考。而波场TRON创始人孙宇晨也在这场危机中,展示出波场对于维持 USDD 稳定的决心以及浑厚的经济实力——在 6 月 13 日-14 日,孙宇晨在投资者对 USDD 的一片质疑声中,前后增加了近20亿美元USDC等抵押品储备。据 usdd.io 数据显示,波联储单是稳定币抵押品价值已经达到 11.4 亿美金,总抵押率为316.81%——这意味着就算发生极端行情,即使 BTC 大跌、USDT 暴雷,USDD 依然能够保证其稳定性。

一、持续注入巨资,孙哥出手救市

这不是孙哥第一次回应投资者们对于USDD的质疑。

如果 200%的抵押率不够的话,那就 300%!如果 TRX、BTC、USDT 有风险的话,那就 USDC!孙哥正在用真金白银来打造一个完全属于波场生态的去中心化稳定币帝国。

而其他行业大佬/机构/聪明钱是如何做的呢?

Binance 创始人 CZ 最喜欢说 HOLD,他最著名的一句话便是“If you can’t hold, you won’t be rich”。CZ 的熊市心灵鸡汤也是陪伴很多人度过下行市场的良药。

其实不止这一次,我们只需要在 Google 上搜索三个关键词「Binance」、「CZ」和「Hold」,便能够看到 CZ 在其他时间中关于 Hold 的 Twitter。甚至有人将其看作是市场即将进入低迷的标志之一——毕竟春江水暖鸭先知,中心化交易所对于市场变化极度敏感。

而很多机构/聪明钱的表现便要更加残酷。

在牛市的奏乐逐步停下后,很多机构/聪明钱都开始逐步将自己的流动性撤离,Alameda 便是如此。更加谨慎的机构/聪明钱在去年底便开始了流动性撤离,而对市场行情不够敏感,或是未曾经历过熊市,在牛市崛起的机构/聪明钱就更显得迟缓一些,甚至其中部分在 LUNA/UST 危机中吃了大亏。据传,三箭资本以 5.596 亿美元的价格购买了 1090 万锁定的 LUNA,现在这些 LUNA 价值 670.45 美元。

这是在宏观经济下行,美国通胀率高居不下,美联储加息缩表的情景下,我们不得不面对的现实。机构/聪明钱所做出的选择也无可厚非,所有人只是想保住自己的本金而已。

而孙哥,在此时此刻所做出来的选择——将近20亿美元的 USDC 注入波联储以稳定 USDD 的价格,便显得更加难能可贵。在大部分机构/聪明钱正在源源不断地抽出流动性时,孙哥更像一个逆行者,挽救加密大厦将倾之颓势。

不仅如此,在加密世界频繁出手的同时,孙哥还积极参与国际事务——作为加勒比小国格林纳达政府常驻 WTO 代表,参加6 月 12 日-15日在日内瓦举行的世贸组织第12届部长级会议,并在首日的大会上发言,倡议通过区块链技术来引领世界经济的数字化转型,以期扭转现有的全球经济衰退问题。

与很多区块链万能论的投资者不同,孙哥更重视区块链在现实层面的应用。他在世贸组织第 12 届部长级会议的发言便是印证:比特币将推动后疫情自由与公平贸易的迅速发展。或许在未来,孙哥会将 USDD 纳入至现实的金融&支付体系中,用以帮忙战后中小国家平民所面临的高通胀、难跨境的问题。

也有人对 USDD 的发展提出了很多宝贵的意见,按照孙哥的说法,这是他没想到的。但这或许也将成为我们未来之所见——USDD 成为全市场公认的最好用的去中心化超抵押稳定币。

二、市场接连瀑布,恐慌情绪蔓延

USDD 所面临的现状与当前市场环境息息相关。在 LUNA/UST 暴雷之后,行业似乎进入了极度敏感的时期。

首当其冲的是 USDT。

UST 加深了人们对于稳定币储备的不信任,而用流动性较差的资产组合作为储备,且不透明的 Tether 立马遭到了质疑。因此,USDT 在 5 月上旬便经历了一次小规模脱锚。凭借着 Tether 不断地满足 USDT 承兑的需求,悲观的市场情绪和质疑的声音才逐步消解。

不过值得注意的是,直到现在 USDT/USD 仍然存在价差。

但 stETH 的脱锚倾向又开始加剧人们对于白条资产的不信任。USDT 是链上美元白条,投资者们可以拿 USDT 去找 Tether 1:1兑换 USD。而 stETH 也是同样的概念,在以太坊 2.0 合并的 6-8 个月后,投资者们可以拿 stETH 1:1兑换 ETH。

在市场下行的风险下,聪明钱开始减少 stETH 的持仓——毕竟 stETH 是 ETH 的未来白条,现在无法兑换。市场情绪在侵扰着机构和散户投资者,Alameda 在上周三向市场抛售了超过五万枚 stETH,而被 Nansen 标记为三箭资本的地址,通过 Match 将三万枚 stETH 兑换为 28340.57 枚 ETH,最终全部兑换成了 DAI。市场猜测,三箭资本可能正在面临资不抵债的危机,据Bitfinex数据显示,仅五月一个月,三箭资本便在 Bitfinex 中共计亏损 3137 万美元。

CeFi 明星,中心化加密银行 Celsius,为了达到其所向投资者所承诺的利润,将超过 70%的 ETH 质押在 Lido 中,并将得来的 stETH 质押在借贷协议中。或许是 ETH 的价格下跌和机构抛售 stETH 潮共同引发了 Celsius 的挤兑,Celsius 开始禁止用户提现、交易和转账,一方面大规模抛售 BTC\ETH 等资产,另一方面通过 AAVE、Compound 等 DeFi 协议抵押资产,借出 USDC 等稳定币,以解决自身所面临的流动性问题。

此情此景下,市场恐慌情绪正在愈演愈烈。而这一情绪又在推动着人们对于 USDT 的恐慌,甚至一些 CT 也在其中推波助澜。

据币安现货数据显示,BUSD/USDT 依然存在着较大的价差,似乎还存在着愈演愈烈的趋势。

此时此刻,可谓是危急存亡之秋也。

就当所有人猜测下一个遭殃的是否会是 USDD,甚至做了梗图时,那个男人站了出来。

孙哥通过将近 20 亿美元的 USDC 等抵押品注入波联储以稳定 USDD 的价格。

三、抵押率升至310%,USDD足够“稳定”

最直观的理由便是,在当前下行行情中,极易发生极端行情,也就是说BTC、ETH,甚至USDT,都存在着一定的波动风险。因此,抵押率越高,USDD 风险越低,这恰恰是保持“稳定”的根基。而超过 USDD 市值的注资,基本保障了 USDD 价格能够在很长的一段时间中维持稳定,风险近乎为零。

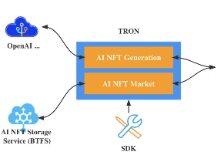

风险越低,USDD 的应用面也就越广。其实我们在上文中也已经提到,USDD 已经与波场&TRX 的发展深度绑定。这一点我们从 usdd.io 的 Ecosystem 栏便可看出。USDD 的存在为波场生态增添了许多收益机会——投资者们可以凭借 USDD 与 USDT/TUSD/USDC 等低风险代币对,获得高投资回报。

这也是波场生态总锁定价值 TVL 能够迅速增长,进入公链总锁定价值排名前三的原因。

若是站在未Web3.0浪潮来畅想,USDD 未来的广泛应用场景——比如在现实生活中,充当中小国家平民进行日常生活交易以及跨链交易的媒介,甚至成为全球交易的“硬通货”。这也是孙哥在WTO发言中多次提到的“数字技术将助力更加公平的国际贸易”的初心。

而这一切的一切,都需要 USDD 提升抵押品率,以增加 USDD 的应用场景。可以认为,孙哥这一系列操作都是他在为USDD的未来发展做充足准备——只有风险趋近于零,USDD 才有更多的场景发挥其作为去中心化超额抵押稳定币的作用,惠及更多投资者,甚至在未来惠及更多在中小型发展中国家,无法使用银行业务的劳苦大众。

微信扫描关注公众号,及时掌握新动向

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场