BendDAO是NFT赛道的AAVE嘛?

In brief

BendDAO是第一个基于NFT流动性协议的去中心化点对池的抵押贷款协议,可以实现以NFT为抵押品的即时借贷,为蓝筹NFT持有者提供无信任的流动性解决方案。

协议具有48小时清算保护机制,避免市场波动可能对借款人造成的损失,同时为了平衡资金借出者的利益,借款人必须向清算人支付1%罚金。锁定平台代币BEND获得veBEND,具有投票权和收益权。

目前存贷资金效率MA(14) 和 MA(30) 都在57%左右,近几天降至40%。存贷APR的主要来源还是平台币奖励。NFT抵押品的主要持仓为 MAYC (187 个) 和 BAYC (133 个)。veBEND锁定率在16%左右,相比于比较成熟的ve模式代币 veCRV 52%的锁定率来说仍处于相对较低的状态。

BendDAO短期内获得存贷TVL的较快增长,对比其他资金池模式的NFT抵押借贷协议获得了一定的先发优势。长期来看,若NFT抵押贷款能形成可持续的需求,则BendDAO有望成为NFTfi赛道的AAVE。

Contents

1 项目简介

2 项目分析

2.1 近期事件

2.2 产品机制

2.3 经济模型

3 未来展望

Text

4 月 24 日,NFT 抵押借贷协议 BendDAO 在社交媒体上发文表示,其合约地址已成为 MAYC 最大持仓地址、BAYC 第 5 大持仓地址。截止4月27日,BendDAO共有496个NFT抵押,其中有 187 个 MAYC 和 133 个 BAYC 在抵押,存贷TVL超过5.9万ETH。

Part 1

项目简介

BendDAO是第一个基于NFT流动性协议的去中心化点对池的抵押贷款协议。存款人向借贷池提供ETH流动性以赚取利息,而借款人能够通过借贷池使用NFT作为抵押品即时借入ETH。Bend协议使NFT资产被汇集并转化为代表ERC721的boundNFT来实现NFT抵押贷款。boundNFT具有与原始NFT相同的元数据和ID,可以在钱包中正常使用,诸如将其设置为社交媒体PFP,同时它不可转移、不可准许,具有一定的安全性。

Part 2

项目分析

2.1 近期事件

- 推出最高100万美金漏洞赏金

4 月 22 日 Bend DAO 在 Web3 漏洞赏金平台 Immunefi 上推出漏洞赏金计划,用于奖励智能合约、dApp 和网站潜在漏洞改进,并旨在进一步加强协议安全性和用户资金安全,赏金最高可达 100 万美元。

- IFO

4 月 25 日 BendDAO 完成 IFO (Initial Fair-launch Offering),共募集 3000 ETH,其中 66% 将用于支持 ETH 流动性池,34% 用作协议日常维护和运营。

2.2 产品机制

以NFT为抵押品的即时借贷

BendDAO可以为蓝筹NFT持有人进行即时NFT抵押贷款,从而为他们提供无信任的流动性解决方案。NFT持有人将NFT作为抵押品放入NFT池,并转换为boundNFT,同时可以借到按规定抵押率计算的ETH,随借随还,无需匹配时间。

目前NFT池支持6种NFT抵押品,分别为BAYC、CryptoPunks、MAYC、Azuki、Clone X和Doodles,其中MAYC、Azuki、CloneX和Doodles是由社区投票选出的。其中BAYC和CryptoPunks的抵押率都是40%,而其他四个系列的抵押率为30%。而在清算线、赎回和拍卖期限、赎回罚金上,所有系列都是相同的,具体情况如下:

NFT的价格发现目前主要是通过算法对Opensea上的地板价进行计算,预言机目前由团队维护,后续BendDAO会通过治理机制对数据源进行选择。

48小时清算保护机制

为了避免市场波动造成的损失,BendDAO允许借款人在触及清算线后的48小时内偿还贷款。如果在48小时清算保护期内还款,那么NFT抵押品支持的贷款将不会被清算。

清算线取决于贷款的“健康系数”(Health factor)。当贷款的“健康系数”低于1时,将启动48小时清算保护和NFT拍卖机制。任何人都可以参加拍卖,但借款人将有一个48小时的拍卖窗口,他们将可以偿还贷款。具体例子如下:

假设BAYC的地板价是100ETH,按40%抵押率,借款人在Bend DAO中即时借40ETH。如果地板价此时降至44ETH,则NFT支持的贷款健康系数低于1,将触发48h清算保护。

健康系数 =(地板价*清算线)/带利息的债务 =(44*90%)/(40+利息)<1

同时为了公平和保护资金借出者的利益,即使在NFT地板价恢复到正常价格后,借款人也必须偿还一些贷款债务并向清算人支付罚金,按违约时拍卖出价的1%计算。

2.3 经济模型

代币分配

BEND是BendDAO的治理代币,初始供应总量为100亿,具体分配情况如下:

veBEND治理

BEND持有者可以质押BEND获得具有投票权的veBEND。和大多数veToken一样,veBEND具有投票权和收益权:

- 参与投票,决定哪些NFT可以作为抵押品。投票选出7个蓝筹NFT(Mutant Ape YC, Cool Cats, Doodles, CLONE X, Azuki, World of Women和CyberKongz)中的4个,作为初始ETH借贷池支持的抵押品。

- 协议收入的收益权。NFT贷款总利息收入的30%将作为协议收取的“管理费”,所有管理费收入都将按比例每周分配给veBEND持有人。

veBEND不可转让。获得veBEND的唯一途径是锁定BEND,最大的锁定时间为四年,veBEND余额会随着BEND解锁前剩余时间的减少而线性下降。例如,锁定一年的4000个BEND的余额与锁定两年的2000个BEND或锁定四年的1000个BEND提供的veBEND数量相同。

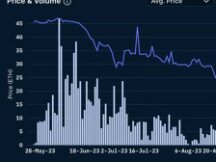

目前抵押借贷资金效率40%,APR的主要来源还是平台币奖励

据官网显示,目前存贷TVL为5.9万 ETH,其中可贷资金和NFT抵押价值分别为2.7万 ETH 和 3.2万 ETH。存贷资金效率MA(14) 和 MA(30) 都在57%左右,近几天下滑至平均水平之下,降至40%,这可能和近期利率收益降低导致净借出金额减少有关。

目前ETH存款APR为11.74% (存款 APR 4.19% + 平台代币奖励 APR 7.55%),ETH 借款APR为41.61% (-借款成本 14.95% + 平台代币奖励 APR 56.55%)。可见目前APR的主要来源还是平台币奖励,因此近几天平台代币BEND价格的下跌可能是存贷利率收益下降的主要诱因。

抵押品主要集中于BAYC和MAYC

4 月 24 日,BendDAO 在社交媒体上发文表示,其合约地址已成为 MAYC 最大持仓地址、BAYC 第 5 大持仓地址。目前,BendDAO 共有 496 个 NFT 抵押,主要持仓还是 MAYC (187 个) 和 BAYC (133 个),其抵押价值占NFT总抵押价值的比例分别为22.5%和60.2%。

veBEND锁定率仍相对较低

目前锁定的veBEND为214,531,002个,锁定率在16%左右。相比于比较成熟的ve模式代币 veCRV 52%的锁定率来说,BEND的锁定率仍处于相对较低的状态。

Part 3

未来展望

- NFT抵押贷款赛道除了采用P2P模式的Nftfi和Arcadexyz,资金池模式的项目也陆续出现,其具有交易快速无需等待、无需对单一NFT进行价格发现、利息更加稳定等优点。同样采用资金池模式的借贷协议Drops目前仍未上线NFT Pool,而BendDAO短期内获得存贷TVL的较快增长,获得了一定的先发优势。

- 目前BendDAO的存贷利率收益大部分来自平台代币奖励,平台代币涨跌可能会对存贷积极性产生较大影响。短期来看,如果平台币BEND上涨较快可能使得存贷需求进一步强化。但长期来看,若NFT抵押贷款能形成可持续的需求,则BendDAO有望成为NFTfi赛道的AAVE。

微信扫描关注公众号,及时掌握新动向

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场