第三部:多军败退但拒绝投降!转战白银却是羊入虎口?

上周在我们的续集《空军节节败退,散户即将迎来终局之战》中,我们预测周五闭市前会有大量散户因为没有足够资金交割股票而不得不卖出期权从而导致大量股票和期权卖单出现,然而让人有些意外的并没有发生。

但如在我们在周四的直播中预测的一样,券商为了防止踩踏事件,全面提高了保证金。另外,我们也认为GME的高价不会持续超过2-3周。

股票多仓保证金提高到100%后,意味着300执行价格的一手看涨期权,行权需要300*100*100%=30000美金。这大大减少了可以买期权持续逼仓的散户数量。此外,多家券商都限制散户建立新的仓位。券商的举动无疑又点燃了散户的愤怒,因为机构交易仍无障碍。

没有了散户继续冲击股价,也少了散户看涨期权需求, 这就等于减少了做市商负gamma仓位的压力。

上周五所有高于320美金执行价的期权都归零,这是1月13号GME股票拉升以来一次大规模价外看涨期权归零结束,可以说后进场的散户损失惨重。这也伤了不少散户的元气,进一步削弱逼空的能力。比如买入执行价320的期权,在我们上一篇文章中就提到,需要10000美金,那也就因为仅仅这一手期权,一名散户就损失了1万。

1.期权市场:散户机构两重天

在积累了在GME交战上的经验后,做市商对付AMC的逼空已经游刃有余。对付散户方法之一便是高的离谱的隐含波动率报价。昂贵期权不仅会削弱散户的需求(让散户与时间赛跑),而且高隐波也削弱了散户大量购买期权所带来的影响--因为波动率越高,期权的Gamma越小,当股价暴涨时delta变化也越少(见下图)。

通过交易量和持仓的变化,我们看到散户目前还没有大量出逃的现象,因为开仓量仍在高位,但交易量受到了券商的限制而大打折扣。

(上图为未平仓期权合约总量)

(上图为每日期权交易数量)

不过在这么高的隐含波动率下购买的期权,一旦波动减少,或者股价下滑,散户将要承受大额亏损。全市场最抢手的仍是执行价位最高的,也是全场最便宜的,执行价800的看涨期权。

另外,还有不少人下注GME股价归零而买入了大量的1年期,行权价为$0.5的看跌期权。

上周四周五虽然散户被限制了买卖,但我们发现机构之间的OTC场外交易(下表)却异常火爆。这些交易绝大部分都是非常深度的价内看涨期权(deepITM call)和价外虚值看跌期权(OTMput)。这其中已经有机构赚够了涨幅,锁定利润,甚至开始押注未来几个月内GME将回到2位数低位。

期权卖空要谨慎再谨慎!

段永平上周5的交易被广泛传阅。段老板作为一名成功的企业家和职业投资人,当然可以根据自己的主观判断去从市场获利,而且目前看,这40万美金(40*100*100)也基本落袋为安了。

记得我们上一篇《空军节节败退,散户即将迎来终局之战》中提到一夜亏2000万爆仓的小哥吗?以段老板的身价,GME涨到几千都无所谓。但是作为荷包不够深的普通人切勿盲目模仿,量力而行。

2. 白银

自从Reddit/WSB讨论了挤仓白银得可能性之后,白银市场就开始疯涨, 短短几日之内就从25美金冲向30美金。

从ETF资金流向来看,的确是有一部分散户在短时间内购买了大量的白银ETF。由于多数白银ETF都是背靠现货的,因此在短时间内的确对白银价格形成一定的影响。甚至在论坛里已经有人开始头脑发热,开始喊挤仓摩根大通。

白银市场里是不是真的有大量的空头?我们从数据上来看, 投机仓位(对冲基金)是做多的。因此散户们要进场了其实就是给对冲基金抬轿。

这些散户为什么要逼现货市场?作为做市商,摩根大通的确拥有大量的期货空头仓位,但是在绝大多数情况下,都是用来对冲本身持有的白银现货的对冲单。

银行交易的是期现套利, 而不是单纯做空。所以散户是无法逼这个空仓的。

另外在这里插一句,我们也在媒体上看到写摩根大通操纵市场的段子,比如提到了在多特弗兰克法案之后不允许银行做空的桥段。我们只能说这类文章缺乏基本的金融常识。这个08年之后的新法案发布之后,其中之一的目的是在于让银行降低风险,不再通过资产负债表做自营交易。因此08年之前的多数自营团队都出来成立了自己的对冲基金,剩下的交易团队就只做flow业务。当然也有一些比较鸡贼的银行打着flow业务的大旗暗地里做自营(比如小金人),由于篇幅这里就不再深聊。

回到白银,因为现货市场很多做期限套的交易商。这些交易商持有现货,做空期货套利。那么这些散户就完全没机会吗?

这个也未必。理论上,一旦这些交易商手上没有了现货,那么他们就没办法在期货市场提供空头流动性,所以还是有可能导致期货市场供给需求错配。

但是,我们认为作为散户执行这个交易逻辑是有问题的,起码比起他们逼空GME来差很远。

第一,标的就选错了,白银的盘子不小,在流动性好的资产标的上做这类交易无疑是找死。散户应该去选类似铂金,钯金这一类流动性差的产品。

第二,不像GME,这个交易逻辑上来说没有对手盘。因此我们认为这次所谓的“逼仓”不会有引起太大的波澜。

3. 监管

另外,不少读者给我们留言,问为什么美国证监会为什么不下场干预呢?

之前由于工作关系,笔者对算法交易,手动交易的合规比较熟悉,研究过不少美国SEC,CFTC的对交易公司和交易员的制裁通告,所以这几天也在思考监管机构会如何来介入此次事件。

通常监管机构主要盯着机构的算法交易,比如front running (提前交易),pump and dump (抬高出货),spoofing(幌骗)等。或者人为的散播消息,(通过交易策略)操控结算价格,内幕交易等。针对私人的制裁,最普遍的就是内幕交易,这个从证据到判定都比较简单。

笔者唯一有印象针对私人投资者的制裁倒是在欧洲,但那是做市商发现散户在“玩弄”他们的算法且获利了,举报给了监管机构。

在WBS论坛里,有不少言论具有很强的煽动性,但煽动性的言论不足以违反合规,晒单,分享分析和心得也都不违规。

但合谋,互相勾结却实实在在的越过了红线,当购买的目的从价格低估变为让对方破产从而盈利,那监管机构是可以进行处罚的。

但难点是,监管机构要把Reddit上网友的账户和股票账户关联起来,分析特定语句及其时间点和交易的时间点,才有可能发现不合规行为。如果要对这些天上千万的消息量和几十万人去追踪,可要花费监管机构太长的时间。

只是不知道这次事件结束之后,哪个倒霉蛋会被拿出来杀鸡给猴看。

3. 券商罗宾侠(Robinhood)

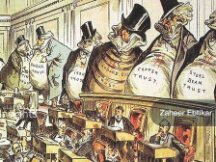

“当你用了服务却不用付钱,那么你就是商品!”

图片来源于网络

Robinhood(来源于《侠盗罗宾汉》,主人公是个劫富济贫的绿林好汉),成立于2013年,“初衷“是让用户可以免手续费交易而且降低开户门槛。这种做法异于传统金融券商,故吸引了大量用户。这家年轻的公司在成立4年后便进入独角兽行列。截止2020年,Robinhood拥有1300万用户。

免交易费?那公司靠什么盈利?

Robinhood的绝大多数利润来自,把散户的订单卖给做市商!2020年仅上半年,Robinhood就靠卖订单赚了2.7亿美金,而大部分来自于做市商Citadel!(这个名字是不是很熟悉?)

卖订单这个操作就是,散户在Robinhood的app上发出买股票/期权的订单后,订单不是直接发送到交易所,而是先发送给做市商,如果接受了,那么这个订单就不会再被发送到交易所上,而Robinhood也会从这个做市商那儿拿到一笔佣金。作为一名前做市商,我只能说这笔佣金付得很值!

Robinhood这个做法当然也有不妥的地方,直到2018年才被报道出来。2019年便被罚款125万美金。2020年又被SEC调查,两个月前付了6500万美金和解。

图片来源于网络

可见,花巨资买Robinhood散户订单的做市商们就是衣食父母啊,而这些父母中最慷慨的就是Citadel,也就是周一刚刚注资给因做空GME而巨亏几十亿美金的Melvin Capital的两个公司之一。

眼看衣食父母的巨资要打水飘了,Robinhood的行为也就不难理解了。1月28日Robinhood删除了GME,AMC等热门股票代码禁止散户交易,第二天便拿到了10亿美金融资。

微信扫描关注公众号,及时掌握新动向

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场