DeFi新玩法 | 一文教你用Node.js在Uniswap和SushiSwap之间套利

那如何才能成为其中之一呢,这篇文章会教你入门,原文作者是Messari开发者Jonathan Otto。

(图片来自:Pxfuel)

Uniswap和SushiSwap就像股票交易所,但它们是以太坊区块链上的。在这种情况下,套利意味着在一家交易所买入某种东西,然后立即在其他地方卖出获利。

以太坊上有很多这样的套利机会,而在这篇文章中,我们会解释一个比较容易的套利方式,因为SushiSwap是Uniswap的分叉,这意味着它们的API都是相同的。参与这样的套利,你需要node.js以及一个以太坊节点(运行自己的节点或使用Infura/Etherscan)。

这个套利机器人的业务逻辑是:

监控Uniswap和SushiSwap的最新价格;

决定是否交易;

执行交易;

那这样能盈利吗?也许吧,这篇文章将帮助你入门DEX套利,然后在文章最后,我们会给出一些关于如何提高竞争力和利润的想法。下面是我们如何构建这个机器人的伪代码:

subscribeTo(uniswap, "usdc", "eth", (latestTrade) => { latestUniPrice = latestTrade.price; if (profitableArb(latestUniPrice, latestSushiPrice)) { executeTrade("usdc", "eth"); } });

subscribeTo(sushiswap, "usdc", "eth", (latestTrade) => { latestSushiPrice = latestTrade.price; if (profitableArb(latestSushiPrice, latestUniPrice)) { executeTrade("usdc", "eth"); } });

实际上,我们可以将套利机器人应用到Uniswap(Uniswap目前拥有约19000个市场)和SushiSwap(目前有约220个市场)的所有交叉市场,但本文将只关注USDC/ETH。

首先,我们需要监控Uniswap和SushiSwap的最新交易。

监控最新价格

复制这60行node.js代码,然后粘贴,以查看每次在Uniswap上进行交易时以太坊的USDC报价(你需要连接一个以太坊节点)。

要使其适用于SushiSwap,只需更改一个变量:要监控的智能合约地址(Uniswap和SushiSwap的每个市场都是一个单独的智能合约)。在这个例子中,我们将第5行的变量更改为0x397ff1542f962076d0bfe58ea045ffa2d347aca0。那我是从哪里得到这个地址的呢?我是在这里找到它的:https://sushiswap.vision/pairs,你也可以直接从SushiSwap factory合约的方法中直接找到:为了将其扩展到所有交叉市场,你可以使用Uniswap和SushiSwap factory智能合约的方法。(Uniswap平台由3个组件组成,分别是“factory”、“router”以及N个“配对”合约)

决定是否交易

所以现在你要监控Uniswap和SushiSwap的USDC/ETH价格,那你怎么知道交易是否能盈利呢?这里有3个数学因素:

Uniswap和SushiSwap的交易费用(每笔交易0.3%);

以太坊网络交易费用(撰写本文时每笔交易大约4美元);

Uniswap市场和SushiSwap市场的滑点;

其中第一点是最重要的:即扣除交易费后的价差。function estimateProfitAfterTradingFees(uniswapPrice, sushiswapPrice) { const diff = Math.abs(sushiswapPrice - uniswapPrice); const diffRatio = diff / Math.max(sushiswapPrice, uniswapPrice);

return diffRatio - fees; }

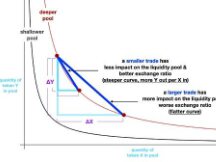

如果扣除交易费用后的利润大于0.01美元,那我们要进行交易吗?答案是“否”,因为以太坊网络交易费(gas费)可能相当于4美元。那如果利润为4.01美元,那我们应该交易吗?如果我们要购买的数量不会导致价格变化,那么答案为“是”。好吧,那我怎么知道这笔交易是否会改变价格?你可以计算出滑点,这可以从储备金(流动性)的大小得出结果。

而Uniswap和SushiSwap都是“AMM”(自动化做市商),这是一个看起来像这样的奇特对象:

{ token0Reserves: 400, token1Reserves: 1 }有三种方式:depositLiquidity、withdrawLiquidity以及swap。

注意对象中的实际数据:2个数字,分别对应每个代币(400和1)。这些数字代表了智能合约中代币的数量,即流动性。

请注意,如果将这些储备数相乘,结果为400。这被称为“乘积”(数学乘积),它由初始存储用户根据每个代币的存款大小在智能合约中进行定义(这是一个任意的数字,但在初始阶段之后不会改变,因此我们可以将其视为一种数学关系)。

要获得token1的价格,只需要找到比率:400/1或400。要获得token0的价格,取比率的倒数:1/400或0.0025。这些AMM是双向的:即用户可以购买token0出售token1,或者购买token1出售token0。

回到重点,我们如何计算滑点?我们将使用常数乘积400,以及储备大小之间的关系来查看token1储备供应的不同百分比的价格。

例如,在购买token1 50%的供应量后,计算token1的价格,我们要解决的是,如果token1只有0.5个单位(原始数量1的50%)存在,则需要多少个token0单位来维持400的恒定乘积。

恒定乘积 = token0 储备量* token1 储备量;

400= token0Reserves * (1*0.5);

求解token0Reserves:400=0.5 * token0Reserves

400/0.5 = 800

这意味着在购买50%的token1后,储备中将有800个token0和0.5个token1。因此,新价格(比率)为800/0.5=1600美元。这是否意味着在这里购买50%的供应要花费1600美元?不是的,实际支付的费用介于原价400美元和最终价格1600美元之间。在本示例子中,我们收到了0.5个单位,以将token0储备增加400个单位(800-400)/0.5 =800,即1个token1的平均价格为800 token0(价格上涨100%)。不要错以为这是一个线性关系,购买80%的供应量,每单位token1,将平均花费1333单位的token0 (价格上涨233%)。请注意这种指数关系,因为你经常会在流动性池中看到,小订单就可以显著推动价格变化。

我建议你阅读这篇文章,以进一步了解Uniswap。有了滑点,我们可以使用另一个函数来改善我们的函数,以确定在价格超过盈亏平衡点之前,我们可以购买多少单位的token0 :

const profitRate = estimateProfitAfterTradingFees(uniPrice, sushiPrice); const maxBet = findMaxBet(profitRate, uniReserves, sushiReserves); const expectedProfit = maxBet * profitRate;

if (expectedProfit > 0) { executeTrade(maxBet); }

但这项交易不会100%完成,为什么?因为现实情况下,会存在和你竞争的套利机器人,这会使得你的交易利润变少,甚至有一些抢先交易机器人会以更高的gas价格复制你的交易,并取代你。

一种稚拙的解决方案,只需将估计利润的100%分配给gas,然后减少它,直到交易开始失败(竞争机器人)。

function getGasPrice(n = 1) { const fixedFee = 0.0001 * n; const gasPrice = (expectedProfit - fixedFee) / ESTIMATED_GAS_USAGE; }执行交易

在我们可以在Uniswap或SushiSwap上执行“swap”之前,我们需要对每个要交易的ERC20代币调用“approve”方法,对于这篇文章的例子,我们需要4次批准:

const uniswapRouterAddress = "0x7a250d5630b4cf539739df2c5dacb4c659f2488d"; const sushiswapRouterAdress = "0xd9e1ce17f2641f24ae83637ab66a2cca9c378b9f";

return erc20Contract.decimals().then((decimals) => { return erc20Contract .approve( uniswapRouterAddress, ethers.utils.parseUnits( `$`, decimals ), // manually set gas price since ethers.js can't estimate { gasLimit: 100000, gasPrice: gasPriceWei } ); }); }

通过批准后,我们最终可以进行一笔交易:

const uniswapRouterAbi = [ "function swapExactTokensForTokens(uint amountIn, uint amountOutMin, address[] calldata path, address to, uint deadline) external returns (uint[] memory amounts)", ];

// eth uses 18 decimals return exchangeContract.swapExactTokensForTokens( ethers.utils.parseUnits(`$`, 18), 0, [wethErc20Address, usdcErc20Address], // notice the ordering of this array: give weth, get usdc wallet.address, createDeadline(), // Math.floor(Date.now() / 1000) + 20 createGasOverrides() // { gasLimit: ethers.utils.hexlify(300000), gasPrice: gasPriceWei } ); }

黑暗森林战术

这个指南为每次交易执行了2个独立的交易,但实际上我们将部署一个智能合约,可以将这些交易批处理成单笔交易。我们还试图隐藏自己的交易,以防止通用的抢先交易机器人。

微信扫描关注公众号,及时掌握新动向

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场