第3季度DeFi代币报告 (中)

defi代币

可以说,在第三季度,DeFi迎来了它的高光时刻。在2020年第三季度,总收入超过1.08亿美元,自2019年以来,季度同比增长18倍,比上季度增长26倍。

以下是本季度一些表现突出的代币:

收入最高的:Uniswap,第三季度收入6700万美元

增长最多的:Balancer,收入增长5 000%

价格增幅最高的:LEND,价格上涨299%

价格下跌最多的:CRV,价格下降91%

最低市销率:UNI为12

最高市销率:LRC为1100

流动性挖矿狂潮让一些代币进入人们的视野。因此,随着DeFi投资者涌入,这些协议收入创下新高,让之前的几个季度相形见绌。

7月1日至9月30日的每日总收入计算得出的季度收入,来源:Token Terminal

Uniswap是迄今为止对DeFi增长最大的贡献者。这一领先的流动性协议收入激增,因为流动性提供方的收入从第二季度的约29.8万美元增加到第三季度的6700万美元,季度同比增长超过22400%。

第三季度收入的第二大贡献者是与Uniswap竞争的流动性和资产管理协议Balancer,该协议在本季度表现出色,因为它能够为流动性提供方创造超过1600万美元的收入,比上一季度增长超过5000%。Compound也有显著的表现,利率协议为供应方带来超过1000万美元的季度收入,同时部分累计利息被用于协议的保险储备库。

季度价格的对比。来源:Token Terminal

尽管DeFi在本季度的营收方面取得了惊人的成绩,但整个季度的价格表现却是喜忧参半。上个季度表现最好的LEND,在第三季度继续保持着它的优势,增长了299%。Aave协议采取了以下措施:推出新的代币(比例为100:1)、流动性挖矿激励、去中心化治理,同时推出信用委托等创新功能。

第三季度表现第二好的是Loopring。这是一种L2解决方案,它的特点是内置DEX,可以实现近乎即时、低成本的交易。由于Ethereum基础层的手续费不断增加,市场似乎对L2协议产生了一些兴趣。这一举动似乎更多的是投机性,而不是由实质性的使用所驱动,因为Loopring的收入比上一季度下降了50%,从11.5万美元下降到5.7万美元。

最后一个表现突出的是Synthetix。Synthetix推出了5个正式的版本,其中包括对期权的改进,对ETH抵押品的进一步整合,Synthetix.Exchange上的限价订单,交易和成交量的激励,试用Optimism L2解决方案,等等。

表现最差的是Curve的CRV,一种专注于稳定币的自动化做市商。尽管流动性协议非常成功,但该协议的原生代币与高通胀的供应量释放计划存在矛盾,这导致它在价格表现方面陷入困境。根据CoinGecko的数据,在总共33亿枚CRV中,只有约83M的CRV在流通中,这意味着未来5年内还有97.5%的供应量在等着进入流通。除非供应量释放在治理上有所变化,否则未来几年CRV似乎还将重现这一状况。

Curve的CRV供应量释放计划。来源:Curve Guides

作为资本资产的ETH

虽然ETH不常被提及为加密货币资本资产,但我们认为它正在成为一种资产。ETH代表了未来通过两种机制获得以太坊上的现金流的权利。在即将到来的Eth2升级中,持有者将可以通过成为网络上的验证者并抵押ETH来赚取交易费用(和发行的ETH)。此外,随着EIP1559的推出,当网络使用率较高时,所有ETH持有者将通过费用销毁(Fee Burns)模式赚取以太坊的部分收入。

说到这里,重要的是要认识到ETH并不代表链上治理权--至少和许多DeFi协议一样。Eth2验证者与传统的硬件矿工一样,拥有软治理权。换句话说,Eth2验证者将始终保留选择他们运行的软件的权利,允许他们通过简单地不运行代码并选择进入更符合他们观点的代码来反对任何有争议的代码更改。

ETH市值与年化交易费收入的对比。来源:Token Terminal

第三季度的流动性挖矿狂潮推动以太坊的交易费达到新高。7月份,以太坊的年化手续费收入有望达到2.84亿美元。到了9月,年化收入平均为20亿美元,比本季度初增长了610%。尽管同期价格表现良好,第三季度暴涨了61%,但市销率从约93降至了仅约19。

作为参考,标准普尔500指数的平均市销率约为22。尽管以太坊作为金融创新平台继续展现出美好的前景,但市场可能严重低估了该资产的价值,因为该网络不乏未来的增长,而且它正在为未来的ETH持有者产生大量现金流。

整个季度,以太坊交易费用也多次超过发行量。也就是说,在EIP1159下,ETH可能出现了几次通货紧缩的情况,这是对区块大小和整个网络需求的一个强有力的指标。

ETH发行量与每日交易费用的对比。来源:CoinMetrics

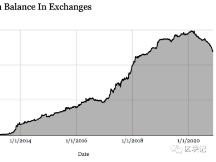

ETH的最后一个利好指标是去中心化金融中对ETH作为去信任抵押品的需求。虽然这个指标在今年的大部分时间里都是滞后的,但ETH在DeFi中的使用量却出现了复苏。

在第三季度初,328.4万个ETH被锁定在DeFi协议中,大约占总供应量的3%。9月,这一数字上升到848.1万,吸收了流通中所有ETH的7.5%以上。这一增长主要是由Uniswap推动的,因为该协议对UNI流动性挖矿指定ETH作为使用币种。在推出其原生代币之前,流动性挖矿协议中锁定了约100万个ETH。几乎在推出UNI流动性挖矿后,ETH锁定量立即飙升至350万个。

另一个驱动力是Maker,它在第三季度带来了100万个ETH的增长,因为该协议在本季度的大部分时间里有效地提供了ETH的免费杠杆。

DeFi中锁定的ETH。来源:DeFi Pulse

总而言之,第三季度对ETH来说是一个不能被忽视的季度,因为收入和对作为去信任抵押品的资产的需求同时创下新高,同时ETH的表现相当亮眼。

微信扫描关注公众号,及时掌握新动向

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场

2.本文版权归属原作所有,仅代表作者本人观点,不代表比特范的观点或立场