BendDAO 清算惊魂五日 —— NFT 借贷的危机、应对与思考

BendDAO 清算危机

最近一周 NFT 市场上备受关注的事件便是 BendDAO 即将到来清算。分析师 Cirrus 在 Twitter 上表示 NFT 借贷市场 BendDAO 上有着总价值 32267 ETH (约 5900 万美元)的 NFT 作为抵押品以借出贷款,但其中有一大部分正面临因为质押的 NFT 地板价下跌而导致的清算风险。一旦大量蓝筹 NFT 被清算,势必会让该系列的地板价走低,进而影响到整个 NFT 市场。

“他们的 ETH 已经用完了” Proof 的研究主管 punk9059 周日在推特帖子中写到。“通过 BendDAO 借给别人杠杆购买 NFT 的钱将无法取出。”对于 BendDAO 坏账风险的忧虑导致了资金池的挤兑,其储备一度从约 18000 WETH 降至不到 15 WETH,该项目的贷款人和借款人陷入困境。好消息是在撰写本文时,该协议的储备已经超过 6500 WETH,最糟糕的时刻似乎已经过去了。

数据来源:Dune, https://dune.com/browse/dashboards?q=benddao,ETH 存款一度遭受挤兑,接近总体债务,目前已经大幅度好转。

这场危机是如何发生的,在此之前我们需要先了解 BendDAO 的抵押借款机制。

BendDAO 运行机制

BendDAO 是首个基于点对池(peer2pool)的去中心化 NFT 流动性协议,存款人可以在平台上提供 ETH 赚取利息,NFT 持有人可以将下面 7 类蓝筹 NFT 作为抵押品,通过借贷池借出 ETH,借贷抵押率不超过 40%。ETH 的借款人和出借人均可以获得平台治理代币 $BEND。

图片来源:Dune, https://dune.com/janetalcott/benddao-nft

BendDAO 也支持分期付款模式:买方可以支付最低 60% 的首付,从其他 NFT 市场(如 OpenSea)购买获得支持的蓝筹 NFT,剩下部分资金通過闪电贷获得。

Bend 协议使用来自 OpenSea 和 LooksRare 的 NFT 地板价作为 NFT 抵押品的喂价数据,同时会计算地板价的时间加权平均价格 (Time Weighted Average Price, TWAP) 来避免 NFT 市场上 NFT 价格短期内剧烈波动带来的影响,以此来保证地板价的准确。

BendDAO 的清算机制

1、同常规 DeFi 一样以健康系数作为清算依据

类似经典的点对池借贷协议 AAVE,BendDAO 同样引入了健康系数。健康系数计算公式为:

健康系数 = (地板价*清算阈值)/(借款+利息)

此前清算阈值为 90%。

2、清算流程

当健康系数低于 1 时,便会对抵押资产发起清算。

发起清算后,抵押的 NFT 会进入 48 小时的拍卖流程,如果借款人未及时部分或全额还款,出价最高者将成为新的持有者。出价人对应金额的 WETH 需要在拍卖中全程锁定。

根据 BendDAO 此前的设置,对清算拍卖中的 NFT 出价有三个条件:

必须高于 95% 的地板价

必须高于总积累的债务额(借贷金额 + 利息)

必须比前一个拍卖出价高 1% 债务额对应金额

那么清算会有几种结果?

48 小时內无人出价,借款人付款赎回 NFT;

48 小时內有人出价,借款人赎回 NFT,并向第一位出价者支付罚金;

48 小时內有人出价,借款人未偿还债务,拍卖参与者出价最高者得到 NFT;

48 小时內无人出价,借款人也未偿还债务,继续等待借款人偿还或清算人出价;

地板价提升,健康系数自动回到清算门槛以上,NFT 不被清算但借款人也要支付罚款。

BendDAO 使用了常规 DeFi 借贷市场中常用的点对池模式,提高了资本效率和借贷效率,在 NFT 市场上行阶段可以成为市场繁荣的助力(因其解放了蓝筹 NFT 背后资本的流动性,产生杠杆效应),但是在市场下行时,便有可能会带来连锁清算。

BendDAO 清算事件始末

今年以来,美国加息缩表、全球大通胀、俄乌战争等原因,让全球资本市场持续承压下跌,资本被更多的配置到更为安全的资产中。而 NFT 作为加密这个新兴市场中流动性较差的环节,交易萎缩的情况更是严重。

根据 Dune analytics 数据,NFT 交易市场龙头 Opensea 日成交额 8 月 18 日为 1600 万美元,较 5 月 1 日年度最高日成交额 5.43 亿美元跌去了了 97%(当日得益于猴子地销售带来的市场火爆,仅以太坊当日成交额就达到 4.76 亿美元),包括 BAYC、MAYC、CryptoPunks 等多个顶级蓝筹项目地板价均有不同程度下跌,NFT 市场整体行情冷淡。

Opensea 8 月 19 日成交量为 1600 万美元。数据来源:Dune, https://dune.com/PierreYves_Gendron/opensea---metrics

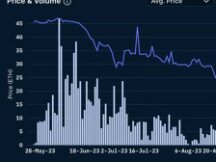

BAYC 成交价散点图。地板价从 6 月 18 日的 83 ETH 跌至 8 月 18 日的最低 65 ETH。数据来源:Nansen

8 月 18 日的早些时候,BAYC 的地板价下跌至 72 ETH,而在 BendDAO 上抵押借贷的 BAYC#533 的有息债务为 66.97 ETH。

数据来源:Opensea

当时这笔借贷的健康因子为 (72*90%)/66.97 = 0.97,小于 1,触发了 BendDAO 的清算拍卖机制,BAYC#533 成为 BendDAO 上首次被清算拍卖的 BAYC。

据报道,当时 BendDAO 平台还有 20 枚 BAYC 健康因子小于 1.1,累计 40 枚 BAYC 健康因子小于或等于 1.1。根据 BendDAO 平台的清算拍卖机制,当健康因子小于 1 时将启动 NFT 清算拍卖,也就是说这些 BAYC 都处于即将被清算拍卖的边缘。

而 BAYC#533 的无人出价,加剧了人们对于 BendDAO 商业模式的担忧,最终成为了 BendDAO 遭遇挤兑的导火索之一。人们的担忧主要源于如下几个方面:

1、存入的 ETH 受损

如果无人出价,借款人也未偿还债务,按照 BendDAO 的设计,将继续等待借款人偿还或清算人出价,或者等待地板价高于债务后重新上架拍卖,相当于 BendDAO 将被迫持有流拍的 NFT,一旦地板价继续下跌,且资金池内的钱被挤兑一空后,ETH 的出借人的提款权也就无法实现。

换句话说,在这种形势下,退出 BendDAO 的投资者可以取回 ETH,未退出的投资人将被迫共同持有流动性归零的 NFT。而蓝筹 BAYC#533 的流拍,加剧了对于上述极端情况的恐慌情绪,大量投资人担心存入的 ETH 蒙受损失,纷纷提出 ETH,导致 BendDAO 流动性急剧降低。该平台上的以太坊借贷利率飙升至破百,以太坊存款利率也达到了近百的程度。

但从事后观之, BAYC#533 的流拍也与其稀有度较低有关,其稀有度仅为 9218/10000,再叠加当日 BAYC 在 Opensea 上的成交价最低跌至 65 ETH,加大了人们对于 BendDAO 清算会对 NFT 市场带来冲击的担忧。而实际上 8 月 20 号以后上拍的 7 个 BAYC 均得到了出价,有的还获得了较高的溢价。

数据来源:BendDAO、rarity.tools,BAYC 地板价目前已经跌破BAYC#533 债务, BAYC#533 稀有度仅为 9218/10000

2、对于 BendDAO 陷入死亡螺旋的担忧

如 1 中所说,当以太坊借贷利率飙升后,导致债务上升,会有更多的 NFT 即将违约并被拍卖。

拍卖会实质上提升市场的供应量,在市场需求量没有变化的情况下,纵然 BendDAO 使用了 dApp 内部拍卖的机制,未到 Opensea 上进行挂单,但是实质上也吸收了 Opensea 上的购买需求,会导致地板价的进一步降低,从而导致更多的 NFT 违约。倘若 NFT 价格久未恢复,损失就会由将 ETH 存入 BendDAO 的用户承担,因此近日有大量 ETH 遭提领。

3、清算阈值不合理、拍卖时间过长、清算人激励无法对冲潜在风险

BendDAO 对清算人激励不足,它要求出价高于借款人所欠的债务,并且需要高于 OpenSea 地板价 0.95,当市场情绪低迷、价格下跌时,清算人未必想在 48 小时后按现价行使购买的权利,当 NFT 稀有度低时更是如此,因为这实质上是买入了一份看涨期权。

如果借款人偿还债务:清算人获得 5% 的奖励。

如果地板价保持不变,借款人未偿债务:清算人可以用 95% 的价格购买该 NFT,但如果想要做套利到 Opensea 上销售,实际扣除交易税费后收益很低或者为负(如 BAYC 版权费为 2.5%,Opensea 服务费 2.5%)。

如果地板价下跌,借款人未偿还债务:清算人被迫以 48 小时前的价格购入该 NFT,录得实质性亏损。

因此,在下跌的市场中锁仓 ETH 48 小时的最大获利空间是 5%。这并不是一个好的交易,只有在清算人乐于持有 NFT 时才会发生,而且一般会出现在较高稀有度或者具有特殊特征的 NFT 中。宽限期与高清算门槛相结合会放大清算人的风险。

如果没人出价,并且地板价持续走低,这将成为 BendDAO 的坏账,BendDAO 和出借人将被迫持有 NFT。当出现整体大规模坏账时,BendDAO 将不得不大规模清算,并将剩余的 ETH 返还给出借人。而 NFT 的大规模清算,势必会带来地板价的暴跌从而让更多的 NFT 被清算,而且清算获得金额也会大幅度降低。

而流拍的 NFT 如果地板价上升,会有清算人出资购买,但这也意味着出现了一堵卖家墙,从而限制了价格升值。

4、NFT 持有人偿还意愿存疑

48 小时的清算拍卖期间,如果出现了“地板价 < 债务额 + 罚款”这种情况,那借款人也极有可能失去偿还动机,这种情况已经在 BAYC#533 上得到了体现。

市场始终是用脚进行投票的,而在 BendDAO 事件中具体表现为:

根据 Dune 数据,短短 4 日,ETH 借贷池中 16,000 多万枚 ETH 几乎被提空,挤兑最严重时,池子中只有十数枚 ETH。

与此同时,部分 NFT 的地板价已经快速跌穿其债务价格,而受限于拍卖规则(出价必须高于地板价 95% 且必须高于债务价格),大部分处于清算拍卖的 NFT 要么无法出价要么无利可图,失去套利动力的清算人选择持币观望,这导致了大量 NFT 没有人参与拍卖,进一步加剧了这次流动性挤兑。

数据来源:Dune,https://dune.com/0xpai/BendDAO-analytics

分析师 Cirrus 认为按照这种情况继续下去,螺旋清算只是时间问题,而非是否发生的问题。NFT 交易量正处于年度低点,在不对地板价造成严重影响的情况下,市场上根本没有足够的流动性来吸收所有的清算。

BendDAO 自救成功

BendDAO 充分听取了来自社群和分析师们的意见,22 日晚间,BendDAO 共同创始人 CodeInCoffee 发推表示提案 BIP#9 投票已经正式开启,旨在修改部分协议参数来解决流动性危机。该提案目前已经获得通过。

BIP#9 提案建议将 BendDAO 协议的参数进行调整,包括:

清算门槛下调为 70%,从 8 月底起每周逐步下调 5%;

取消需高于底价95%的出价限制,但仍需高于债务总额;

将清算拍卖时间下调为4小时;

将利息基础利率调整为20%,预计将帮助更多的 ETH 存款人赚取更多的利息,并促使更多的 NFT 持有者偿还 ETH;

当发生坏账时 BendDAO 社区可投票决定如何处理等举措。

该提案带来的主要变化有:

清算流程大幅度优化,清算激励大幅度提升: 清算拍卖时间仅持续 4 小时,清算出价取消高于地板价的 95% 的限制。这意味着地板价和起始出价之间的套利空间将比之前大得多,最高可以达到 30%,这将极大的激励清算人参与拍卖。

限制坏账:BendDAO 充分意识到了 NFT 下跌会带来的清算困难,新提案通过降低清算门槛较大的限制了坏账数量,留足了安全垫。

清算门槛降低,NFT 潜在供应量增加: 该提案建议从下周开始,每周将门槛从目前的 90% 降低 5%,直到达到 70%。让我们假设地板价在 9 月 20 日之前保持不变。如果我们考虑从现在到那时累积的利息,我们可以假设今天健康评级约为 1.39 的所有 NFT 都将在 9 月 20 日之前面临拍卖。这会导致 NFT 供应量大量增加,但这也为 NFT 持有人带来了新的压力,NFT 持有人为避免自己的 NFT 被低价起拍,或者担心大量 NFT 流入市场使得地板价进一步下降导致自己利益受损,会更愿意在清算前赎回。

提高利率吸引 ETH 出借人: 将利息基础利率调整为20%。

提案出台后,几个小时内净流入了数千 WETH,最初流入的 1900 WETH 中,一个地址贡献了 1500 WETH,另一个贡献了 400 WETH,看上去资金池并不算健康,但是数个小时候后便开始有了小额资金流入,说明 ETH 出借人的信心已经得到了逐步恢复。

而随着 MAYC/CloneX 地板价的上升,拍卖的 NFT 数量已经下降,大多数待拍卖的 NFT 都得到了出价,大多数接近清算的 BAYC 都并非低稀有度猿,会更容易获得出价。

BendDAO 清算事件引发的思考

从 BendDAO 修改了参数后马上恢复了市场的大部分信心上可以看出,此次危机同 协议参数有很大的关系,从本质上讲,是 BendDAO 低估了 NFT 在熊市中的流动性变差程度。这又回到一直以来备受探讨的问题:在 NFT 借贷的设计中,是点对点还是点对池更优?

1、点对点借贷 VS 点对池借贷

点对点 NFT 借贷的特点:

借贷效率较低: 出借人需要在未标准化的市场中搜索满意的抵押品和利率、时长,匹配难度较大,而借款人的诉求也无法得到及时响应。

或许有更好的价格发现功能: 与点对池借贷用地板价计算不同,点对点借贷需要借贷双方就 NFT 的价格达成一致,地板价只是参考因素之一。但是出借人难以对稀有度高的 NFT 进行评估,借贷双方会对抵押品的估值产生分歧,这也增加了借贷的不确定性。

有效隔离协议内部风险: 出现违约时,出借人可以获得借款人质押的 NFT,不会把风险敞口扩大到协议内的其他用户处,但市场整体下跌时,同样会因大量的 NFT 被陆续清算、挂单出售而压低地板价,不过这本就是杠杆工具的特征无法避免。

固定的贷款期限可以相对隔离外部风险: 点对点贷款的固定期限,意味着在任何给定时间的总市场风险都与当时到期的贷款相隔离,不会因为某一个节点带来的大量清算而让 NFT 市场遭受重挫。

点对池 NFT 借贷的特点:

借贷效率很高: 借款人的诉求可以瞬间满足,而出借人也可以通过存入资金池获得标准化的可变利息。这种模式下,贷款没有到期日,这意味着只要贷款价值比 (LTV) 不超过清算阈值,贷款就可以保持未偿状态。借款人可以部分还款以保持其贷款的良好健康因子。利率根据资产的利用率计算得出,NFT 的实时价格采用预言机进行报价。

内部风险和清算参数与能力直接挂钩:点对池设计的关键假设是,当有需要时,清算可以迅速执行,并以指定的地板价进行。而这种理想情况只有当相关抵押资产存在流动性基础现货市场时,才会发生,比如 AAVE 正是这类市场的典型。而随着贷款总额逐步增加,而抵押品的现货交易量没有同比例增加时,便会带来越来越高的风险敞口。

以 BendDAO 为例,截至 8 月 24 日,BendDAO 的债务池中有 221 个 BAYC,若按平均 1 个月前开始贷款 40% 计算,相当于约 1230 万美元的贷款敞口。近一个月 BAYC 的日均交易量约为 70 万美元,这意味着 BendDAO 的 BAYC 贷款余额约为每日现货交易量的 1,750%。

即使在极端示例中,例如 2020 年 3 月 12 日的 MakerDAO,当近一半的 ETH CDP(抵押债务头寸) 被清算时,这也低于每日交易量的 2%。

市场深度不够,流动性不足,完全清算整个投资组合需要 18 天 100% 的每日交易量。如果出现情况恶化,那么坏账的风险非常高。

此外,时间加权平均价格仅适用于数量和流动性大的资产,在 NFT 上是否适用,是否如同 BendDAO 联合创始人所言,低估了 NFT 在熊市中的流动性变差程度?

NFT 本质上是一个流动性较低的资产。流动性和市场深度远不如 FT 市场中成交量的前 10 名甚至前 100 名。NFT 在非常具体的最终用例中(如身份、所有权时尚)中具有不可替代性,不像 FT 那样容易被市场定价,而更像艺术品和奢侈品。现实生活中也并未建立起艺术品和奢侈品点对池借贷的大规模用例。

点对池最初是为货币市场设计的,是基于其高流动性和市场深度设计,但并非不能用于非标的 NFT 的市场,但是为了控制风险敞口,就需要调节参数,保障能在风险发生之前就逐步清算,避免连锁清算而导致协议螺旋死亡。

2、BendDAO 清算的深层次原因分析

无论是实体贷款人、web2 贷款人还是 web3 贷款人,任何贷款业务的最重要元素是存在一个全面的风险框架。

在进行智能合约审计可以降低安全风险的同时,贷款风险也需要得到非常严密的管理。在管理贷款风险方面,我们将重点关注哪里出了问题:

1)清算门槛 2) 清算激励 3) 宽限期

清算门槛: 清算门槛必须设置在能够保护存款人和协议的水平。BendDAO 的问题在于清算门槛设置为 90%。在贷款余额超过抵押品价值之前,这个高门槛只留下了 10% 的缓冲。

贷款不断产生利息,而 NFT 价格不断下降,两者都对 LTV 产生了影响。贷款的 LTV > 清算门槛只是时间问题。作为参考,AAVE 为 ETH 维持 80% 的清算门槛,ETH 在加密市场是一种流动性极好的资产。

清算激励: 点对池协议促进了更加自动化和即时的借贷,这些借贷都由需要由保障清算人激励的智能合约管理。清算人可以购买 NFT 作为超过清算门槛的贷款的抵押品。提供激励措施可确保资金及时返还贷款池,避免出现坏账。

BendDAO 的问题在于清算人的激励措施不够好。他们使用的拍卖模式中,此前清算人购买 NFT 的出价不能低于底价的 5%。在价格下行的市场中并不是一个有吸引力的方案。

选择清算激励需要在借款人和存款人之间找到平衡。较低的激励措施可以更好地保护借款人的抵押品,较高的激励措施可以更好地保护存款人。作为参考,AAVE 对 高流动性的 ETH 有 5% 的清算奖金。

宽限期: BendDAO 为借款人提供 48 小时的宽限期,以便借款人在超过清算门槛后偿还贷款。虽然从表面上看,它似乎能够很好地管理借款人的风险,但这会为存款人带来了更大的风险敞口,而且在实际运行中也并未产生很好的表现。

此外,这可能会抑制清算人出价购买 NFT,因为他们的资金需要锁定直到拍卖结束。当 NFT 价格呈下跌趋势时尤其如此,因为清算人可能会为 NFT 支付过高的费用。

不可否认的是,BIP#9 提案通过后,极大的改观了上述情况,为 BendDAO 提供了更为充分的安全垫,而资金的重新大量流入正代表了市场对其的认可。

3、NFT 借贷确实对市场起到了正向的效果

不少借款人可以使用杠杆购买 NFT 或者其他东西,而且能获得空投和奖励。贷款本是日常生活的一部分,关键在于对风险的合理控制。

NFT 行业有一个经典的例子,franklinisbored 通过 BendDAO 借入了10,245 ETH,总共支付了 9.13 ETH 的利息,但是他获得的 BEND 代币奖励可以兑换到 13.55 ETH,相当于他以负成本借入了 ETH。

在使用 BendDAO 之前,他有 46 只 BAYC,凭借 BendDAO 带来的流动性,他在猴子地空投前获得了 55 只 BAYC 和 7 只 MAYC,而获得的猴子地空投利润为 991.2 ETH,而现在 franklinisbored 拥有 60 只 BAYC。

除了杠杆功能外,BendDAO 也相当于为 NFT 持有者提供了看跌期权。如果地板价低于清算价格,NFT 持有人变相获得了保护。他们的唯一成本是利息,但是也可以不支付。BIP#9 提案通过后,这种行为可以得到部分遏制,因为未来将使用更低的清算阈值。

5、BendDAO BIP#9 提案带来的治理问题

更值得思考的问题是有关协议的信托责任,协议对所有利益相关者、出借人、借贷人和治理代币持有者负有义务。如果原始协议设计上的问题导致它被清算,改进措施是降低清算门槛,但直接损伤了借款人的利益,这是正确的事情吗?

在 BendDAO 借款条款中,借款人是否清楚 DAO 可以在贷款已经发放后实质性地改变条款以使借款人处于不利地位?如果条款可以如此消极地动态变化,那么没有人会再次从这样的 DAO 协议中借用。尤其是当 DAO 的治理代币持有人和借款人利益有冲突时候。

虽然能够理解这个激进的提案是因为已经到了生死时刻,但是否会为市场带来不好示范?

6、后续发展的思考

短期来看 BendDAO 已经脱离了死亡螺旋,存款开始逐步增多到较为健康的地步,重新收获了但是从中长期来看,这次提案带来的变化过于激进,可能会扼杀协议上的活动,并可能清算太多头寸。

一方面,当协议上的借款由于 70% 的清算门槛和 20% 的基本利率受到抑制,如果借款低到一定程度时,协议需是否还有能力对出借人支付高达 20% 的基本利息?Luna 事件中 Anchor 高利率存款最终带来的后果还历历在目。

另一方面,如前文所述,虽然清算门槛降低至 70% 带来了新的博弈,会促进借款人偿还部分或者全部贷款,但是同样有相当比例的 NFT 因为清算门槛的降低而面临逐步清算,或许难以再对调整过后的 BendDAO 造成影响,但是可能会加剧 NFT 市场的阴跌程度。BendDAO 确实解决了大部分的生死问题,但或许还需要设计某种机制,在保障清算的基础上隔开清算时间,否则可能会在某个时刻大量抛售而削减市场的地板价,也会在一定层面上影响到自己。因为 NFT 市场处于寒冬,可能并没有足够的资金和流动性来吸收所有的清算。

此外,此前有过清算人购入 NFT 后被前一个持有人向 Opensea 举报被标记为可疑,而最近 BanklessHQ 表示举报人必须在向 Opensea 提出索赔后的 7 天内提交警方报告,这是 Opensea 为了合理冻结资产而做出的最新尝试。

Scan QR code with WeChat