介绍6种NFT+DeFi协议类别

你是否对NFT与DeFi的结合感到好奇?

本文将提供一些核心洞见。

PFP NFT在过去一年占据主导地位,但它只是开始。DeFi将为新的NFT用例提供动力,并进一步增强NFT的效用(utility)。

我们已经看到大量的NFT+DeFi协议出现,以解决这个领域的关键问题(如定价和流动性)。我们将这些新兴协议分为以下几类:

碎片化(Fractionalization)

是什么:将NFT变成同质化代币的协议

方式:锁定NFT并发行同质化代币

示例:@NFTX_(每个代币一个系列),@uniclyNFT(每个代币多个系列),@fractional_art(代币化单个NFT)

优势:增加流动性,散户投资者可以获得主要(昂贵的)藏品的价格敞口,可在藏品的基础上构建AMM池

风险:易受流动性紧缩的影响,只对底价NFT有经济上的可行性

借贷

是什么:使用NFT作为抵押品来发放贷款的协议

方式:点对点,点对池(如Compound),CDP(如Maker) (CDP:抵押债务头寸)

示例:@NFTfi(点对点),@dropsnft(点对池),@JPEGd_69 (CDP)

优势::提高NFT资本效率,增加效用,为NFT市场注入关键的流动性

风险:NFT价格的波动可能会使零售用户面临瀑布式清算,依赖于NFT价格预言机

租赁

是什么:通过促进NFT租赁来实现NFT效用的商品化

方式:贷方定义参数——协议托管+上市NFT——协议根据参数向将NFT租给借方

示例: @renftlabs, @DoubleProtocol, @IQLabs_official

优势:吸引新用户,无需大量抢先购买(如P2E游戏,代币门限活动),持有者还能获得额外收入

风险:与借贷一样,藏品可能会垂直集成租赁功能,导致市场的流动性碎片化

多元化

是什么:指数(被动管理)和投资DAO(主动管理)

方式:DAO向各自的NFT投资组合/指数发行碎片化份额(以同质化代币的形式)

示例:@indexcoop, @FLAMINGODAO, @PleasrDAO

优势:广泛的NFT敞口,能够通过DAO将风险/投资组合管理策略产品化

风险:围绕决策的协调会产生次优结果(例如Index COOP的JPG系列),对于DAO来说,NFT领域可能发展得太快。

衍生品

是什么:预测市场、期权(目前流动性较低)和永续合约(可能有一天会出现)

方式(预测市场):用户押注于NFT铸造的二级价格的二元结果(例如,它会高于还是低于X?)

示例:@CubistNFT, @SOSmarket_io, @AugurProject

优势:期权使对冲/做空成为可能,预测市场可以吸收一些铸造压力,预测市场数据是有价值的

风险:目前预测市场之外的效用有限

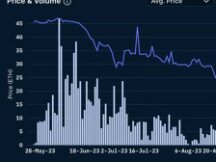

定价

是什么:让智能合约代码访问NFT价格数据

方式:多种方法包括(但不限于):ML(链下)、optimistic PoS、AMM

示例:@abacus_wtf (optimistic PoS), @UpshotHQ (ML), @sudoswap (AMM)

优势:定价对于NFT和DeFi的起飞至关重要,ML模型显示出NFT定价的希望

风险:大多数方法只适用于底价NFT,ML模型缺乏透明度,PoS模型资金效率低,AMM有流动性困难

Scan QR code with WeChat