数字加密货币崩盘:华尔街躲过一劫 但苦了散户

据报道,在最近的加密货币暴跌以及相关基金倒闭中,华尔街因严格的监管规定躲过一劫,但散户投资者可就没那么幸运了。

去年11月,在数字加密货币市场蒸蒸日上之际,已进驻华尔街的法国巴黎银行(BNP Paribas)的分析师们,整理出了一份他们认为“定价过高的50只股票”名单,其中包括许多与数字资产强关联的股票。

他们将这份名单称为“卡布奇诺篮子”(cappuccino basket,卡布奇诺由蒸汽泡沫牛奶和特浓咖啡混合而成),以示这些股票存在泡沫。对于法国银行最大的一些客户,包括养老基金、对冲基金、大型基金经理和其他一些经验丰富的投资者,这份名单赋予他们一个押注“这些资产最终会崩盘”的机会。

在过去的一个月,随着比特币和其它数字加密货币泡沫显现,有些公司遭重创,“卡布奇诺篮子”的价值缩水了一半。

已押注这种情况会发生的上述客户,此时显然是春风得意。但有些小投资者却摇摇欲坠,因为在零售交易繁荣期间大举买入定价过高的数字加密资产和股票。

法国巴黎银行“美国市场股票和衍生品策略部”负责人格雷格•布特尔(Greg Boutle)称:“数字加密货币交易的走势,与散户资金涌入美国股票和期权市场的情况不谋而合。如今,散户投资者和机构投资者的处境截然不同。”

在这场加密货币崩盘中,华尔街成为了赢家。这并不是说,金融巨头们不想参与其中。相反,华尔街银行是被迫袖手旁观(或者是像法国巴黎银行一样,对数字加密货币具有前瞻性),部分原因是由于2008年金融危机后设立的监管门槛。与此同时,大型基金经理们也凭借着老道的经验远离数字加密货币,因为意识到了风险。因此,当市场崩盘时,他们控制住了损失。

乔治城大学(Georgetown University)金融学教授、Psaros金融市场与政策中心(PCFMP)主任瑞纳•阿加瓦尔(Reena Aggarwal)称:“你也许听说过机构投资者试水的故事,但这在其投资组合中占比很小。”

与他们在2008年金融危机中的遭遇不同。当时,一系列证券支持的次级抵押贷款恶化,导致银行和个人破产,最终致使经济衰退。而这一次,华尔街和普通民众的命运发生了更彻底的分化:对华尔街的影响甚微,而散户则深受其害。

阿加瓦尔说:“我真的很担心那些资金相对少的散户投资者。他们正在遭受重创。”

怀揣着对暴富的向往,许多散户投资者购买了数字加密货币,或持有这些数字资产的基金的股份。其中许多人是因为疫情期间待在家里,便尝试着炒币,也投资了GameStop和AMC Entertainment等股票。

在数字加密货币创企的广告轰炸下,许多散户难免会做出一些并非基于价值的投资决定,还有的会在Reddit等平台上互相“怂恿”。

在这股狂热的刺激下,数字加密货币行业迅速发展起来,其市场规模鼎盛期达3万亿美元。它位于传统金融体系之外,是一个几乎没有监管的、随心所欲的另类空间。

数字加密货币崩盘

加密货币崩盘始于今年5月。当时,与美元挂钩的数字加密货币TerraUSD开始下跌,主要是受到了另一种数字货币Luna(两者在算法上相互关联)崩盘的拖累。它俩崩盘,给整个市场带来重创。

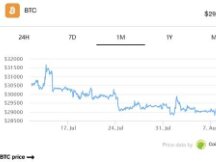

今年3月,比特币价格超过4.7万美元,而6月18日跌至1.9万美元。6月30日,全球最大数字加密货币借贷平台之一Celsius Networks宣布暂停提款。

Celsius Networks冻结提款当日,内华达州的马丁•罗伯特(Martin Robert)正准备庆祝31岁生日,还向妻子承诺,不会像之前那样紧盯大盘。但他还是很快就看到了这条新闻。

罗伯特有两枚比特币滞留在Celsius Networks上,如今他担心再也见不到它们了。罗伯特原计划把这两枚加密货币变现,用来还信用卡上3万美元左右的欠款。

罗伯特说:“我取晚了。”他仍相信数字资产是未来,但表示,为保护投资者,一些监管是必要的。他说:“潘多拉的盒子已经打开,不能关上。”

密歇根州的贝丝•惠特克拉夫特(Beth Wheatcraft)今年35岁,她用占星术做投资决策。她说,炒币需要“钢铁般的胃口”。她投了比特币、以太坊、莱特币和狗狗币。惠特克拉夫特对Celsius Networks这类公司敬而远之,表示看到了危险信号。

深受小投资者欢迎的Bitcoin Trust(比特币信托)也在经历动荡。该基金背后的数字加密货币投资公司GrayScale将其定位为“无风险加密货币投资”,因为它减轻了投资者自己购买比特币的需求。

Bitcoin Trust本质上是一种信托,或者说是一种购买比特币的基金,该基金的股票在证券交易所交易。投资者可以通过买相应股票来投资比特币,因为该信托就是由比特币支持的。

但是,该基金的结构不允许快速创建或取消新股,跟不上投资者需求的变化。所以,一旦比特币暴跌,就会很糟糕。投资者“挣扎着想要出来”,结果推动该基金的股价远低于比特币的价格。

去年10月,GrayScale请求监管机构批准将该基金转变为交易所交易基金(ETF),这将降低交易难度,从而使其股票与比特币价格挂钩更紧。但是,美国证券交易委员会(SEC)在今年6月29日拒绝了这一请求,称GrayScale的申请未能打消SEC在防止市场操纵等方面的担忧。对于该裁决,GreyScale已提出上诉。

监管规定拯救华尔街

在数字加密货币市场欣欣向荣时,华尔街银行也想参与其中,但监管机构不允许。去年,巴塞尔银行监管委员会(BCBS,帮助世界各地大银行设定“资本金要求”)曾建议,给予比特币和以太坊等数字令牌尽可能高的风险权重。因此,如果银行希望将这些数字货币放在资产负债表上,必须要至少持有等值的现金,以抵消风险。

监管机构也警告银行,尽量远离“可能使加密货币出现在资产负债表上”的活动。这意味着没有以比特币等数字令牌为抵押的贷款,没有做市服务,也没有大宗经纪服务。

最终,银行只能向客户提供有限的几种加密货币相关产品,这才能在不跟监管机构冲突的前提下进入这个新兴市场。

高盛(Goldman Sachs)将比特币价格显示在其客户门户网站上,这样客户就可以看到比特币价格变动,尽管他们还无法使用高盛的服务交易比特币。但是,高盛和摩根士丹利都已开始向他们的一些最富有的个人客户,提供购买与数字资产相关的基金股票的机会,而不是让他们直接购买数字货币。

高盛发言人玛丽•阿斯里奇(Mary Athridge)称,高盛只有一小部分客户有资格通过该行购买加密货币相关投资。客户还必须接受相关培训,并承认已收到高盛有关资产风险的警告。只有这样,他们才被允许将资金投入由高盛审查过的“第三方基金”。

至于摩根士丹利的客户,他们对此类资产的投资不超过其净资产的2.5%,且只能投资两只加密货币基金。这两只基金由具有传统银行背景的外部经理管理,其中包括Galaxy Digital公司的“银河比特币基金”(Galaxy Bitcoin Fund)。

即便如此,这些经理人可能也未能逃脱数字加密货币崩盘的打击。Galaxy Digital集团CEO、高盛前银行家和投资人迈克•诺沃格拉茨(Mike Novogratz)表示,他承担了太多风险。

Galaxy Digital旗下资产管理公司最近称,该公司管理的总资产在去年11月达到近35亿美元的峰值,而今年5月底降至约14亿美元。如果Galaxy Digital不是在崩盘前的三个月出售了所持的大部分Luna,诺沃格拉茨的处境可能会更糟。

像诺沃格拉茨这种富豪可以轻易挺过损失,或是被监管规定所拯救,但散户投资者可就没有这样的保障了。

40岁的雅各布•威莱特(Jacob Willette)住在亚利桑那州梅萨市(Mesa),是送餐公司DoorDash的一名送货司机。他把毕生积蓄都存在Celsius Networks的一个账户,希望获得高额回报。威莱特称,在巅峰时期,他的储值是12万美元。

他计划用这笔资金买房。当数字加密货币价格开始下滑时,威莱特希望从Celsius Networks高管那里得到保证:他的钱还很安全。但他在网上找到的都是该公司高管含糊其辞的回答,因为Celsius Networks也举步维艰,最终冻结了超过80亿美元的存款。

对此,Celsius Networks尚未发表评论。

威莱特说:“我曾经信任过这些人。我现在想不明白,他们的所作所为怎么就不违法。”

Scan QR code with WeChat