华尔街顶级大佬密谋抄底币圈?洗牌力度加大,比特币大区间反弹仍需酝酿!

读懂加密趋势,讲好币圈故事。我是老白,大家好。

尽管加密行情波澜不兴,反弹也不那么顺畅,但币圈洗牌的力度,却不断的加大,表面上,都是在江湖救济,从另外一个角度看,也可以理解为趁火打劫。

据币安CEO赵长鹏透露,币安收购 BlockFi 的交易正在讨论当中,据我所知,币安目前正在研究的收购标的多大50 到 100 个。

除了币安,加密货币投资公司 Morgan Creek Digital也非常活跃,它目前也打算筹集2.5 亿美元,收购 BlockFi 的多数股权,FTX 也传出针对 BlockFi 股权收购进行谈判.

此外,Uniswap也在前两天宣布收购 NFT 市场聚合商 Genie,这说明尽管行情依然低迷,GameFi 以及和游戏相关的 NFT 仍然资本关注的焦点,也正是因为如此,一些优秀的GameFi 和游戏公链,依然是我看好的未来方向之一,关于这一块,我们后面打开一局。

事实上,除了币圈内部的洗盘,华尔街顶级大佬也坐不住了,据我所知,高盛已经研究了很长一段时间的WEB3和加密基金,目前打算筹集20亿美元,购买Celsius的不良资产。

这种洗盘,对短期行情的影响不大,但对币圈未来格局影响却非常深远,回头去看,每一轮熊市,都成为了一些龙头项目和机构发展壮大的天赐良机。

不过,对短期行情而言,机构的青睐也说明两个问题:

第一、目前资产价格开始有一定的吸引力,这会为加密资产短周期反弹提供一个好的氛围。

第二、对加密行业的未来,他们还是相当看好。不然,再便宜的资产也不会有人问津的。

就如同天天有人喊着要收购破产币圈妹纸,但真正要掏钱的时候,也会认真打量一下这个妹纸美不美,身材好不好一类。

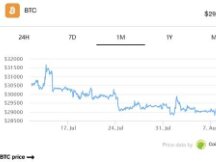

回到行情上,经过周末的折腾,前两天反弹的小币都到了反弹压力位,BTC和ETH也面临着重要的关口,BTC是23000,ETH则是1300,进入这个领域,我估计抛压就会加大,如果资金跟不上,就会出现短暂回撤,总体上来,在目前流动性脆弱的背景下,指望市场来个深V反弹,是不现实的,最好的走势就是进二退一“老牛推车”模式,比如APE,先拉升到5.3美金一线,回到4.6,然后才有力量反弹到6美金一线,回撤的过程,也是一个蓄势的过程,如果没有新的重大利空打击,市场要二次谈底,我认为概率也比较小。ETH的回落点位在1200附近,BTC则是要关注21000一线的日线支撑。

现货合约,我都建议逢低做多比较稳妥。

好,短期走势我们先聊到这里,接下来,我们来研究一下,号称牛市套利神器的GBTC,是如何“搞死”币圈顶级机构的?

牛市套利神器——GBTC的前世今生

细数近期崩溃、或者面临崩溃的币圈机构,其中几乎都有GBTC的身影。

GBTC 全称 Grayscale Bitcoin Trust 灰度比特币信托基金,由加密圈最知名的数字资产管理公司Grayscale (灰度公司)推出。

目的是帮助高净值投资者们在当地法律允许的范畴内投资比特币,就像购买基金一样,但实际上Grayscale Bitcoin Trust灰度比特币信托基金是一支被阉割了的“类ETF 基金。”

按照正常逻辑,投资者可以在一级市场用自己的BTC 申购GBTC 份额,也可以通过相应GBTC,随时赎回BTC。但有两条很重要的规则:

一、自2014 年10 月28 日起,灰度比特币信托暂停了其赎回机制。

二、GBTC 在一级市场发行后,经历6 个月的锁定期才可以在二级市场交易。

在疫情大放水的宏观背景下,比特币价格预期高涨,在很长一段时间内,GBTC 长期处于正溢价。这意味着如果投资者想要购买代表1 个BTC 的1000 股GBTC,需要付出比购买1 个BTC 更高成本的价格。说到这,可能很多人要问了?为什么会有人选择买溢价的GBTC,而不去交易平台购买BTC 呢?

在二级市场中,GBTC 的主要持有者是合格的个人和机构投资者,大部分散户都可以通过401(k)(美国退休福利计划)的账户直接购买GBTC,不需要支付收益税。因而GBTC 的溢价率只要在一个散户可接受的区间,他们就可以通过规避税收的利差来获利。

除此之外,也有一些传统机构因为监管原因无法买币持币,同样会通过GBTC 来进行相关的加密货币投资。

此外呢,委托灰度买入BTC,减少了托管、钱包一类的风险。

随着市场上可供购买的现货不断减少,BTC 的价格自然水涨船高,而美国投资者们也就更有动力去投资GBTC,这也是GBTC 长时间维持正溢价的由来。

当然,也有人猜测,Grayscale(灰度)人为地推动了正溢价的产生,以吸引更多的投资者参与投资。

而对于三箭资本、BLockFI这一类的机构,甚至圈外的一些投机资金而言,“GBTC长期正溢价”是一个绝佳的牛市套利神器。购买BTC,存入Grayscale,在GBTC 解锁期结束后,以更高的价格倾销给二级市场的散户和机构,不仅转到了0成本的正溢价,还坐享BTC牛市红利。

这也成了2020年下半年BTC 上涨的主要动力之一。

GBTC如何“坑杀”币圈机构新贵?

也正是从那时候开始,以BlockFi、三箭资本为代表的加密圈投资新贵,开始大量挪用、或者高息“借入”用户的BTC 用于套利,将BTC 锁入Grayscale (灰度)这个只进不出的貔貅中。

BlockFi 此前以5%的利率从投资者吸收BTC,再把BTC转化成GBTC,牺牲流动性,获得套利机会。

靠着此番手段,BlockFi 此前一度成为GBTC最大持仓机构,后来被另一家机构超越,那就是三箭资本(3AC)。

当时,“GBTC第一大持仓机构”的新闻让三箭资本迅速成为行业明星,很多人疑惑,三箭资本怎么这么有钱,这些BTC怎么来的?

答案你可能已经猜到了——借的。

据了解,和BlockFi 一样,而且比BlockFi动作幅度更大,三箭资本不但长期将超低利率无抵押借入BTC转化成GBTC,然后又将这些GBTC抵押给同属于全球最大的区块链创投公司DCG的借贷平台Genesis,获得流动性,买入大量山寨币,然后再抵押,再买入GBTC……

在加密市场的牛市周期,一切都很美好,BTC持续上涨,投资人也没有卖出BTC的冲动,会一直持仓BTC不动,于是,这些机构就可以空手套白狼,赚取GBTC的高额正溢价,还抵押获得了大量流动性。

据此前Grayscale灰度曾经披露的SEC Form 13F 文件来看,仅BlockFi 和三箭资本两家机构的GBTC 持仓占比一度达到了11%(机构持有比例占总流通不超过20%)。

然而,好景不长,加拿大3只比特币ETF面世后,GBTC的需求开始减少,以致于GBTC的溢价快速消失并且在2021年3月出现负溢价。

不仅3AC慌了,灰度也慌了。

要知道,BlockFi主要向大众投资者募集BTC,有非常大的赎回压力,因此BlockFi不得不顶着负溢价不断出售GBTC,于2021年一季度,一路抛售减持。

即使2020年和2021年两年的加密大牛市,BlockFi分别亏损超过6390万美元和2.2亿美元,据业内人士透露,BlockFi在GBTC上的亏损接近7亿美元。

相比BlockFi,三箭资本面主要是向机构借贷,并无太多实时零散赎回压力,但是是质押着的GBTC存在爆仓风险,以及这种风险会同步传导给它的质押机构DCG。

除此之外,公开数据顯示,2020 年年底,3AC持有GBTC 份額的6.1%,此後一直穩居第一大持倉的位置,當時BTC 交易價格為27000 美元, GBTC溢價為20%,3AC持倉超過10億美元。

换句话来说,若BTC的价格维持在27000的上方,三箭资本就没太大的爆仓压力,但随着BTC价格跌破27000美金,机构卖出BTC的冲动加剧,于三箭资本的爆仓压力也进一步加剧。

也正是因为如此,BlockFi和三箭资本才不得不因为无法兑付、或无法增加保证金而进入死亡螺旋。

可以预计,后期如果BTC价格再进一步走低,对三箭资本而言,这才是真正意义上的灭顶之灾,正如正如《侏罗纪3》里面的一句经典台词:我们只要熬过至暗时刻,真正的世界末日才会到来。

成也杠杆,败也杠杆。对此,巴菲特最忠实的伙伴查理芒格(Charlie Munger)早有预言,有三种方式可以让一个聪明的人破产:酒、女人和杠杆。

而在全球流动性危机下,没有人能够独善其身,由机构购买BTC 所推动的机构牛市,终因机构杠杆资产清算而崩盘。

最终,Luna、Celsius、三箭资本,等等,他们的名字都会坠入币圈历史长河中,而BTC 还是那个BTC。

Scan QR code with WeChat