Lyra拿到了「DeFi期权Party」入场券 但它的Delta对冲有没有吸引力

今天的行情对过去一两年里陆续入场的新人来说,见识到了什么是真正的波动性,再也没人敢说「辍学all in web3」了。

DeFi具有很大的波动性,很多人是为它无限上涨而吸引,但波动性从来都是描述「涨跌」,而不是单方面的「涨」或者「跌」。

除了极少数持有巨资且有超长耐心的价值投资者可以无视波动性,市场上绝大多数人都要认识波动性,并捕捉机会利用波动性。

而有效利用波动性,离不开杠杆工具——衍生品。

衍生品是在与风险打交道,加杠杆在客观上放大了风险,因此尤须做好风险管理。

Lyra是一个去中心化的期权交易所,有着独特的波动性管理机制。但是坦白来说,DeFi期权的春天还远未到来,主要受限于市场教育。

但无论如何,DeFi需要期权产品,投资期权需要管理风险。本文重点介绍期权的效用以及Lyra的风险管理机制。

如何玩转杠杆工具?

给我一个支点,我可以撬起整个地球。在金融世界,杠杆也有同样的魔力。

作为杠杆工具的期权,也可以产生像期货那样无限的杠杆式的上行回报,但是下行空间却是有限的。在很多人眼里,期货和期权这两种截然不同的物种都只是杠杆工具,没有太大的差别。

实际上期货交易的是有约定时间的货物订单,而期权交易的则是约定了时间和价格的货物订单的定金。

交易者都是用保证金来交易,也就是加杠杆,所以玩期货是借钱来交易订单,玩期权是借钱来交易订单的定金。所以期货亏掉的是整个订单,而期权亏掉的只是定金。

我们以炒鞋为例来说明现货、期货和期权的区别。

现货

如果你认为一款发售价为100美元的潮鞋未来还有升值空间,那么你可以选择现货、期货和期权3种交易方式(炒鞋虽然已经金融化,但还停留在现货阶段)。

现货交易就是你在发售的时候就抢到它,并且只能赌它会上涨。一个月后这双鞋涨到了130美元,那么你卖掉就赚了30美元,投资回报30%。如果跌到70美元就是亏了30美元,投资回报-30%。

期货

期货交易的是未来的订单,这个订单的价格取决于市场对未来价格的预期,因此与现货价格不一致。但是在期货初始与交割的时候跟现货价格是一致的。

你赌这款潮鞋会下跌,那么就卖出一份过一个月才交割的订单(此时价格接近于现货市场价100美元)。如果一个月后这双鞋涨到了130美元,但你还是按100美元卖出了,相当于亏了30美元,投资回报-30%。如果一个月后这双鞋跌到了70美元,但你还是按照100美元卖出了,相当于赚了30美元,投资回报30%。

你赌这款潮鞋会上涨,那么就买入一个月后才交割的订单(此时价格接近于现货市场价100美元)。如果一个月后这双鞋涨到了130美元,但你还是按100美元买入的,相当于赚了30美元,投资回报30%。如果一个月后这双鞋跌到了70美元,但你还是按照100美元买入的,相当于亏了30美元,投资回报-30%。

这样看来,期货只是比现货多了一个交易方向——做空。但是别忘了期货是保证金交易制度,一般最低保证金比率为交易金额的5%,也就是说100美元的订单,你只需要支付5美元即可,相当于开了20倍杠杆。同样是赚了30美元,但本金是100美元的话回报率是30%,本金是5美元的话回报率就是600%。

当然,高杠杆背后是高风险。如果你真的用5美元来开仓,那么一旦这个订单的价格相比开仓价亏损了5美元(这很常见)就会被强制平仓,除非你再追加保证金。所以一般专业期货交易员的杠杆也就两三倍。

期权

期货是约定了交割日期的订单,期权则是约定了交割日期以及交割价格的订单的定金。

你赌这款潮鞋会上涨,那么就花5美元买入一份定金,一个月后能够以特定价格(如100美元)购买期货。

如果一个月后这双鞋涨到了130美元,你可以行权(即补上100美元买入这双鞋),也可以直接把这份定金卖出,此时定金的价格约等于与现货之间的差价(即30美元)。再扣除最初的5美元定金,你最终赚了25美元,投资回报500%。

这么看来5美元的期权的回报率低于5美元的期货的回报率,但是抛开风险谈回报就是耍流氓。

如果你买入的是5美元的期货,那么收益与风险是对称的,你既然能从100美元的无限上涨中获利,那么也要承担归零风险(意味着无限下行的亏损),除非不断追加保证金。

而期权也能从无限上涨中获利,却顶多亏掉最初的定金,也就是5美元的期权费。

我们来简单回顾一下,期货交易比现货更强大的地方在于可以从下跌中获利,而且还有杠杆效应,可以撬动更多的资金,不过同时也要承担更大的风险。

期权交易比期货更强大的地方在于既能撬动资金享受无限的上涨空间,但是下跌空间却是有限的。

聪明的交易者会捕捉市场的波动性信号,然后利用杠杆低买高卖,期货提供了比现货更优的解决方案(方向和杠杆),期权又进一步提供了比期货更优的解决方案(下行保护)。

Delta对冲有没有意义?

尽管期权作为投机工具可以带来更高的上行回报,但是代价是定价机制和交易策略更加复杂,这就把许多投机者拒之门外,期权的力量也就还远未被充分利用,这也是目前去中心化期权交易所发展不起来的原因。

作为去中心化的期权交易所Lyra也同样面临这个问题,但是Lyra相对于其它去中心化期权交易所而言,LP的资金更安全,这种方式离不开一种复杂的对冲技术——Delta对冲。

Delta是期权定价模型(Black Scholes模型)中的重要参数,表示的是标的资产价格变化引起的期权价格变化的幅度。

以BTC期权为例,BTC现货价格的变化,会引起BTC期权价格的变化,这个变化的幅度是Delta值。Delta值是非线性的,BTC现货短期剧烈波动会给BTC期权带来更剧烈的波动。

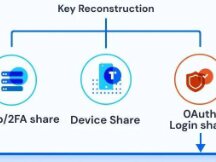

对Lyra的LP来说,这是额外的不必要的风险,但Lyra的AMM会自动计算整个协议的Delta风险,然后在Synthetix平台上根据Delta风险来开单对冲。这样的话资产价格即使有剧烈变动,但对期权价格的影响较小,从而保护了LP。

但是LP作为衍生品市场的对手盘,长期来看一定是赚的,我们以赌场的例子来说明。

大赌场吸引赌客的地方在于,基本随时都能找到与之对赌的人。如果把二级市场的每一笔交易比做一次猜大小的对赌,那么传统交易所的对赌频率要远高于赌场,交易所根本无法应付撮合那么多笔对赌。于是诞生了与所有人对赌的做市商,他们赚的是差价,但仍然是订单簿模式,要一笔一笔地挂单吃单。

DeFi的AMM机制取消了订单簿模式,所有人都可以把钱投进AMM,由AMM与市场对赌,此时AMM就好比一个有无限资金的人在赌场上不断与其它赌徒对赌。

我们都知道久赌必输,这不是运气作祟,而是数学可以计算出来的自然损耗——赌场的固定抽水让赌徒的赢面略低于50%。所以长期下去,赌场上所有赌徒能拿出来的钱会变少。

另外,即使赌术精湛,赌徒赢了99次,但第100次的赌输可能会让前面的积累都归零。所以长期下去,单个的赌徒会因为很小的随机性风险而赔光所以赚的钱。

这时AMM扮演着一个有无限资金的与整个市场对赌的人,它要比单个的赌徒赢面大得多,更重要的是,赌场不会向它收取固定抽水,反而会把一部分抽水分给它。

所以Lyra的LP长远来看一定是赚的,此时Lyra协议自带的Delta对冲反倒会降低LP的收益。它是一个短期内会让LP收益有下行保护,而代价是LP要损失部分收益。

考虑到LP长远来看一定是赚的,所以这种对冲保护对长期LP的性价比不高,只对短期LP有利。

总结

Lyra的期权定价模型采用了Black Scholes方程式,更能精准反映期权的价值。其次,Lyra采用的AMM模型要远优于中心化交易所采用的订单簿模式。另外,Lyra在Optimism上有部署,这意味着更低的费用和更快的速度。

当然,上述三点优势在去中心化期权交易所里基本是标配,只能说Lyra拿到了入场券。至于Delta对冲是否真的有吸引力,还有待于后续的表现(目前表现得不错)。

就产品本身而言,在这场Party上还有太多的竞争对手。比如Deri在Black Scholes定价模型、AMM机制、Layer 2部署等方面与Lyra差不多,但是Deri是支持期货、期权和Power三种衍生品,并且是永续衍生品(这意味着无需在到期日挪仓)。

接下来就是搬起小板凳等待DeFi期权的Party开始。

Scan QR code with WeChat