DAO筹款工具Juicebox价值几何

从去年下半年开始,DAO的发展让人们看到去中心化人类合作的希望。竞拍宪法的ConstitutionDAO、解救阿桑奇的AssangeDAO、救助乌克兰平民的UkraineDAO,将Web3用户的意志转化为了上百万上千万美元的巨额资金。

随之共同发展的,还有服务于各类DAO的工具。一个DAO所需要的完整工具包括:成员管理,目前多通过Discord实现;治理投票,目前主要依靠Snapshot和Aragon;资金管理,如可编程资金库Juicebox。

Juicebox的核心功能是筹款工具,设置了灵活的融资、资金分配和退出机制。Juicebox由于为ConstitutionDAO和AssangeDAO提供服务而积攒了一定名声,却又因其无限增发的通证经济模型而时常被误解。这个项目有什么长处和价值呢?

链茶馆尝试剖析Juicebox的产品功能和通证经济,对项目一探究竟。以下为TL;DR供快速理解,当然,如果要深入了解Juicebox,还是建议阅读全文。

TL;DR

1)产品功能:功能纯粹,核心即「筹款工具」,允许项目方设置兑换率、赎回率等关键参数,来实现不同的融资形式。

2)通证经济:无限增发但不贬值,强制平台上的项目方贡献2.5%的取款费用,用这些费用以远高于市场价的价格购买增发代币,以此增加整体的代币可赎回金额,实现早期投资者的代币升值。

3)投资分析:优势为赛道确定性高、基本面扎实、当前估值低;风险在于功能单一、缺乏运营推广,有可能在竞争中失利。

正文目录

1. 产品机制

1.1 Cycle Duration & Target —— 决定融资上限

1.2 Distribution & Reserve Rate —— 规定融资用途

1.3 Discount Rate & Bonding Curve Rate —— 塑造通证经济模型

1.4 未来功能拓展

2. 通证经济

2.1 价值捕获:无限增发却不贬值

2.2 动态调整的代币分配

3. 运营现状

3.1 业务体量

3.2 社区治理

4. 团队及融资

5. 总结:优势及风险

1. 产品机制

Juicebox提供的核心功能即「筹款」。单次的捐款只需要收集资金即可,但如果是需要持续运营的集资活动(如融资运营公司)则并不容易,其中至少包含以下几个环节:向大众收集资金、分配资金流向、向大众分发股份/凭证、大众退出。

Juicebox所做的,就是为上述环节提供统一的工具平台,允许用户在不同环节设置参数,来实现灵活的融资和退出机制。每个项目最简化的形式为:项目方发起融资,在合约内事先写好资金流向;大众投资ETH并兑换相应的项目代币(目前只支持通过ETH投资);大众销毁代币来赎回一定的ETH。

通过核心参数的设置,项目方具体的融资形式会千变万化。这些核心参数包括:

决定融资上限的Cycle Duration(融资周期)和Target(融资目标)

规定融资用途的Distribution(资金分配)和Reserve Rate(保留率)

决定代币经济模型的Discount Rate(折扣率)和Bonding Curve Rate(联合曲线兑换率)

每一个参数的设置都会对于融资的性质和后果产生巨大影响,以下将分别解释并举例说明。

1.1 Cycle Duration & Target —— 决定融资上限

Cycle Duration是一个融资方案的时间有效期,保证了在一定时间段内,方案不会改变。项目方也可以不设置这一参数,随时改变融资方案,但这样就需要投资大众承担更多风险。在一个周期结束后,可以发起下一个Cycle,理论上可以发起无限多轮融资。

Target是某一个融资周期内的融资金额目标,对于这部分金额,融资项目方可以事先通过编程规定资金分配给哪些地址,是项目方可以动用的金额上限;超过融资目标的部分则为Overflow(溢出部分),用户可以按投资比例赎回。

设置Cycle Duration和Target,就给融资的时间和金额都明确了上限,适用于资金需求明确的项目。此外,Overflow的设置给了大众广泛的参与度,融资并非先到先得,而是按比例分配份额。

下图展示了ConstitutionDAO的第一轮融资,其中对于Cycle Duration和Target都没有设置。由于竞拍宪法副本没有明确资金需求,所以融资也没有设置上限,相当于是无限融资,大众承担的资金风险相对更高。

来源:https://juicebox.money/#/p/constitutiondao

不过后来竞拍失败后,项目核心团队将所有资金都转为了Overflow,允许用户按比例赎回。从事后来看,项目方的实际决策最终保障了用户的资金安全,但融资形式本身对用户资金缺乏保护。

来源同上

我们再来看一个相反的、设置了融资上限的例子。下图是JuiceboxDAO的最新一期融资轮,也是第17轮。JuiceboxDAO是Juicebox项目方成立的DAO,也基于Juicebox搭建,用于项目所有的资金管理以及工资发放,是一个典型的公司筹款运营案例。

JuiceboxDAO的每一轮融资都会规定明确的融资目标和周期,其融资用途也非常明确,都是作为公司开销,包括给创始团队/贡献者发放工资,或是支付第三方工具的费用。融资金额以工资为主,由创始人主观判断决定,基本每2周融8~20万美元左右,作为一个加密团队的支出来说不算过分。

来源:https://juicebox.money/#/p/juicebox

对比ConstitutionDAO和JuiceboxDAO可以看到,Cycle Duration和Target的参数决定了融资是否有明确的时间和金额上限,不同的设置适用于不同的融资类型。ConstitutionDAO的融资是为了参与竞标,本身就没有目标上限,采用了无限融资形式,也需要投资散户承担更高的风险。JuiceboxDAO则相反,其形式适用于资金需求明确的融资项目,如公司运营。

1.2 Distribution & Reserve Rate —— 规定融资用途

融资能否成功,其未来的资金流向是关键,也是融资项目方给公众展示的一种商业计划。

通过Juicebox,项目方可以实现在合约中规定,融资目标内的资金将分配给哪些地址,这就是Distribution功能。此外,项目方还可以设置Reserve Rate,即这一轮融资中所有筹款的一部分将会有额外的用途分配。

仍以JuiceboxDAO的最新一轮融资为例,其融资目标内的金额会自动按下表转账,完成资金分配。本轮融资11.7万美元,已经全部完成分配。

JuiceboxDAO本轮中将Reserved Rate设置为50%,也就是所有新投资资金的50%最终都会按如下比例分配,绝大多数流向了JuiceboxDAO的地址。

值得注意的是,用作Distribution的资金数额是明确的,一方面不会随投资金额增长而无限增长,另一方面可以从上一轮Overflow中转入,保证资金充足。如JuiceboxDAO的最新一轮融资,其实只融到了~6 ETH,但是实际分配的资金有11.7万美元,就是从历史的Overflow中转入的。Reserved部分则与投资金额成正比,数量不可控。

当然,以上的情况都只能发生在链上。观察ConstitutionDAO的融资页面,就找不到Distribution和Reserved Rate部分,因为其资金使用都发生在链下的竞拍。这一部分也是所有DAO工具的能力边界,一旦涉及链下资金,就必须依赖对项目方的信任。

ConstitutionDAO融资页面

1.3 Discount Rate & Bonding Curve Rate —— 塑造通证经济模型

这两个数字可以说是魔法生成器,塑造了项目的通证经济模型,也会对项目的发展造成深远影响。

Discount Rate是未来融资轮中项目代币的折损率,本质上决定了未来用户对当前用户的补贴额度,可用于激励用户早期投资。所有项目第一轮融资中的兑换额度固定,1 ETH兑换100,000,00个项目代币,后续的兑换率就由Discount Rate决定。

举个例子:假设某个项目的参数设置中,Discount Rate是10%,那么第一轮融资中,投资5 ETH能获得5,000,000个项目代币,在第二轮投资5 ETH只能获得450,000,000个代币(5,000,000*90%)。这个数值是带有fomo效应的,数值越大,后期的投资越贬值。

Bonding Curve Rate是用户销毁项目代币赎回ETH的兑换曲线,决定了早期赎回的亏损,可用于激励用户将资金保留在项目中。

举个例子:假设某个项目将融资目标设为1 ETH,a和b都投资了5 ETH,则资金库中共有10 ETH,融资目标的1 ETH由项目方分配,可供赎回的Overflow为9 ETH。

假设Bonding Curve Rate为50%,a如果先赎回,那么最多只能赎回~2.5 ETH,余下的~6.5 ETH可以由b全部赎回。

假设Bonding Curve Rate为100%,那么a和b无论谁先赎回,都可以最多赎回4.5 ETH。

Discount Rate和Bonding Curve Rate是设置项目激励方式的核心参数。Discount Rate越高、Bonding Curve越低,也就越激励用户在早期进入、在晚期退出,项目的fomo指数也就更强,反之则用户更能自由进出。

仍以ConstitutionDAO和JuiceboxDAO来观察不同设置的区别。

ConstitutionDAO的第一轮融资中,Discount Rate为0%,也就是在一轮融资中的兑换率与本轮相同,Bonding Curve Rate为100%,也就是在赎回时,不论先后均可按People的持有比例赎回相应份额。对于用户来说,没有进入先后的区别。

ConstitutionDAO的首轮融资参数

相对地,JuiceboxDAO则明显地激励用户早进晚出。如下图所示,第一轮融资将Discount Rate设置为20%,第一轮的兑换率是固定的1 ETH对10,000,000 JBX,由于10%是固定保留资金,因此用户实际拿到900,000 JBX。第二轮,兑换率就是第一轮的80%,1 ETH只能兑换800,000 JBX,且有25%的Reserve Rate,因此用户实际只能拿到600,000 JBX。

再来看Bonding Curve Rate,前两轮都设置为60%,早期赎回的用户只能Overflow中其所持JBX占比的60%左右,越晚赎回则份额越多。

JuiceboxDAO的第一轮和第二轮融资参数

关于JuiceboxDAO本身的通证经济模型,将会在第3小节详述。至此我们至少已经可以看到,进入兑换率和赎回兑换率的变化,对于散户的入场选择会有巨大的影响。

1.4 未来功能拓展

上述功能都建立在V1版本中。这一版本中的通证经济设计有一些共同的特征,包括:项目代币可以无限增发没有上限、新用户总是可以入场投资、只有在Overflow中的部分才可被用户赎回,等等。

团队正在研发V2版本,使得上述的特点也可以变化。V2的核心功能将会包含:规定代币上限及每个ETH的兑换率、可以终止融资、允许项目方随时铸造和销毁代币,等等。

V2版本的核心变化都围绕通证经济模型的设置,希望实现更灵活自由的融资形式和经济模型。

2. 通证经济

Juicebox的通证经济模型是由JuiceboxDAO来实现的,后者也建立在Juicebox项目上,采用当前的V1版本,即无限增发模型。

需要注意的是,JuiceboxDAO当前代币总量约24.7亿,而CMC和Coingecko均显示为11.7亿,差额部分在合约中没有被提取,因此没有被记录。按照市场价,JuiceboxDAO当前估值约1,700万美元。

2.1 价值捕获:无限增发却不贬值

JuiceboxDAO的代币JBX并非一个功能代币,只有治理作用。DAO的治理通过在Snapshot上投票进行,投票权重即JBX持有份额。

没有功能性作用,那么JBX的价值从哪里来呢?先说答案:来自于新入投资者以高价购买增发的JBX,平台强制要求项目方购买作为手续费,本质上是平台征税以补贴早期购买者。

在2.3小节中,以JuiceboxDAO为例说明了Discount Rate和Bonding Curve Rate的作用。事实上,Discount Rate也在很大程度上决定了JBX的「升值率」。

JuiceboxDAO第一轮融资的Discount Rate是20%,第二轮是16%,最新一轮是10%。虽然数值在逐渐降低,但是Discount Rate是叠加相乘的,两轮10%之后就只能兑换最开始81%的JBX。

在不考虑Bonding Curve的情况下,所有Overflow中的资金按JBX持有份额来赎回,因此Discount Rate并不会使得JBX贬值,而是使增发的JBX贬值、早期购买的JBX升值,以增发的高价补贴早期投资者。

笔者以Discount Rate和未来新增资金量分别为参数,绘制了图像加以说明(以下均不考虑Bonding Curve Rate和Reserved Rate)。

下图中,n代表新增资金量是原来的n倍,假设n=1;x代表Discount Rate,y代表能够赎回的所有资金量。随着Discount Rate增加,y会显著增加。

地址:https://www.desmos.com/calculator/9mz7ffd4fl

下图中,d代表Discount Rate,假设d=10%;x代表新增的资金量是最早投入的x倍,y代表能够赎回的所有资金量。随着x的增加,y也会不断增加,不过增幅会越来越微小。

地址:https://www.desmos.com/calculator/y2wmg5pat6

所以,当Discount Rate大于0时,随着新入投资量的增多,早期的JBX会更值钱。当然,这是暂时不考虑Bonding Curve Rate和Reserved Rate造成的其他影响,或者说是假定Bonding Curve Rate=1,Reserved Rate不降低的情况。

这就造成了一个有趣的现象:JBX无限增发,但是却并不贬值。这本质上是由于,Discount Rate造成增发代币的价格高于当下的赎回价格,新入投资者的资金会拿来补贴早期投资者。

下图所示的历史增发价格、赎回价格和交易价格,也确实印证了这一现象。增发价格逐渐升高,总是远远高于赎回价格;而赎回价格整体也在缓慢攀升,目前和二级市场交易价格接近。

来源:https://dune.xyz/twodam/Juicebox-Projects

那么,既然增发价格远远高于市场交易价格,还有谁会参与投资呢?确实,当前的实际投资大多不是来自于个人投资者,而是来自于Juicebox向平台上的项目方收取的手续费:每个项目从Juicebox中所提取的融资款项的2.5%(最开始是5%,今年3月通过投票降低为2.5%),都会作为JuiceboxDAO的新入资金,并按当前的融资参数兑换一定的JBX,成为JBX持有者。

如JuiceboxDAO的最新轮融资,~6 ETH基本都来自于项目的手续费,且其中主要的费用都来自一个叫做SatoshiDao的项目。

来源:https://juicebox.money/#/p/juicebox

总结而言,增发JBX的价格并非真实价格,而是平台对建立在Juicebox上的项目变相收取的费用,也就是平台征税的一种方式。

对于投资者来说,没有必要铸造新代币,因为二级市场有更好的价格。JBX的升值,依赖于越来越多的新项目加入Juicebox,推升赎回/市场价格。

事实上,根据3月的一份提案显示,过去3个月内个人投资者的资金仅占新入资金总量的1.8%,社区提案也建议直接关闭个人投资渠道,引导散户去二级市场购买JBX。

来源:https://www.notion.so/Stop-Individual-Donation-4d74a422264149f4b085630488664c97

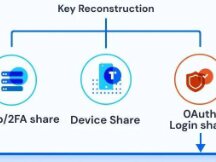

2.2 动态调整的代币分配

JuiceboxDAO的每一轮融资,都会增发代币JBX,而代币分配随每次融资参数设置而动态调整,主要分为3个部分:1)Target融资目标金额的预先分配;2)每轮融资中新资金的保留分配;3)新投资者兑换的代币分配。

再次回到JuiceboxDAO的最新一轮融资信息,可以更好地理解上述分配。

1)Target融资金额目标,按预定的Distribution方案,分配给了多个链上地址,主要作为员工/贡献者的工资。需要注意,本轮融资只融到了~6 ETH,这里的11.7万美元资金来源于之前融资轮的Overflow。团队将历史Overflow注入到新的一轮中,完成Target,剩余部分及新入资金会进入新的Overflow。

2)Reserved JBX,即新增融资的保留部分,大约是~3 ETH,这部分中~75%流向JuiceboxDAO的链上地址,其余均分给员工/贡献者。

3)新投资者兑换得来的代币,每投入1 ETH将会获得76,866个JBX。Juicebox对所有建立在Juicebox上的项目收取的2.5%取款手续费,会作为对JuiceboxDAO的新入投资,相当于平台税收,目前是JuiceboxDAO主要的收入来源。

以上分配会动态调整,当前整体的代币分布状况如图,创始人jango和另一名核心成员peri每人持有~10%,JuiceboxDAO持有~7%,其余则在其他缴费的DAO或投资者手中。

来源:https://juicebox.money/#/p/juicebox

3. 运营现状

3.1 业务体量

Juicebox于2021年7月在ETH上线,目前共部署了~550个项目,合计融资~44,647 ETH,约1.6亿美元。

来源:https://dune.xyz/twodam/Juicebox-Protocol-Overview

Top10项目的累计融资量在160~17,422个ETH之间,也就是50万~5300万美元之间。其余绝大部分的融资量非常稀少。

Juicebox上融资量Top10的项目,来源:https://juicebox.money/#/projects?tab=all

Juicebox的体量在加密世界并不大,总供给24亿枚代币,单价0.007美元,FDV约1,700万美元。但是,Juicebox上已经承载了相当知名的两个DAO组织——竞拍宪法副本的ConstitutionDAO和解救阿桑奇的AssangeDAO,在DAO工具中占据一席之地。

Juicebox第一次引人注目就是受益于ConstitutionDAO。21年11月27日经历了第一波狂涨,新铸造了约~14.8亿个JBX,占所有铸造量的56%左右。

来源:https://dune.xyz/twodam/Juicebox-Projects

这一波狂涨正好是People在二级市场飙升的第一个峰值日期,应该是由People带动的结果。

但此后,Juicebox的发展都相对缓慢,没有特别吸引人眼球的资金变化。

团队规划的未来路线图包括:加强产品使用的教育;制作看板帮助分析;增加L2的支付渠道;开发利用Overflow投资的功能等等。

整体上来看,团队的做事风格偏「佛系踏实」,没有大规模的宣传推广,专注于功能开发上。项目也还没有经过审计,产品介于草根实验品与正式的商业化产品之间。

也许是由于缺乏推广,币价表现低迷,当前市场价格接近赎回价格,相当于币价达到了最低价。JuiceboxDAO在合约里的余额还有~1,800万美元;同时,代币总量~24亿,当前币价~0.007美元,FDV~1,700万美元,相当于每1个JBX背后都有价值~1.05美元的ETH支撑。

3.2 社区治理

Juicebox的社区建设也比较认真朴素,自发性较强,fomo色彩弱。

社区的信息披露比较健全,特别是看板建设很专业,Juicebox上所有项目的数量和融资额度、每单个项目的融资历史等,均一目了然。本文写作顺畅,也得益于数据披露的有效性。

Juicebox的不少员工都是建立过程中逐渐招募的贡献者。值得一提的是,其中有不少中国贡献者,Discord群中唯一的外语频道也是中文频道。

核心的治理议题都会在Snapshot上进行,如3月经过提案投票,将取款手续费从5%降到了2.5%。投票率在~6%左右。

取款手续费的相关提案

3月11日,社区刚空投过1亿个JBX,按当前市场价大约70万美元。空投评估原则为,60%基于治理、40%基于持有。预计空投未来会不定期进行,来奖励用户的贡献。

此外,目前社区正在考虑质押方案。

4. 团队及融资

团队非常草根,网上几乎搜不到公开资料。

创始人jango,负责智能合约代码编写,Juicebox早期的博客和教育宣传也基本是由jango完成。另一名核心成员peri负责前端,普通用户所用的https://juicebox.money/网页就是由其编写。两人分别拥有~10%的JBX份额。此外,peri在Juicebox成立初期也创办了一个艺术品相关的TileDAO,作为第一个试验项目,

根据Discord显示,当前有~20名社区贡献者,按劳分配每一次融资中的部分金额作为工资。

Juicebox至今没有资本入场,运营资本依靠每一轮融资金额。

5. 总结:优势及风险

链茶馆认为,Juicebox的核心优势包括:

1)所处的赛道为DAO工具,DAO生态的发展必然也会带动基础工具,赛道确定性高、天花板高。

2)产品已经投入实际使用,且知名的AssangeDAO和ConstitutionDAO都建立在Juicebox上,验证了市场需求,建立了一定名声基础。

3)代币背后的价值支撑相对坚实,是少见的账上ETH余额资产大于FDV的项目。

同时,Juicebox也面临一些不确定性,包括:

1)产品功能纯粹单一,有可能由于筹款功能做到极致而受到广泛采用,但也有可能落后于功能齐全、提供资金/提案/成员一站式管理的DAO工具,如今年1月完成1,050万美元融资、估值1.6亿美元的SuperDAO。

2)团队风格佛系踏实,对于产品开发是好事,但是缺乏运营推广投入,如果面临对手的激烈竞争,有可能会失去用户。

Scan QR code with WeChat