衍生品、借贷和DeFi:全景解读比特币担保市场

此前,萨尔瓦多新法案正式生效,比特币成为该国法定货币(Legal Tender),迅速引发国际社会热议。比特币到底有没有可落地场景?比特币究竟价值几何?是泡沫,还是价值的承载体?

挪威投研机构Arcane Research今年推出了比特币系列研报,其中一篇题为《比特币银行业务:比特币作为抵押品的状态》,从担保市场出发探讨比特币的价值和应用场景,正好回应这些疑问。

深链财经以Arcane研报为基础,编译本文,供行业交流。

一 比特币担保

担保品(collateral)就是资金借出方要求作为抵押的资产。一旦借入方出现违约,无法还本付息,借出方就可以收走担保品并将其卖出,换为现金以弥补损失。

Arcane数据测算,现在全球共有62.5万个比特币用作担保物,价值约300亿美元,仅占全球担保品市场的0.15%。全球担保品市场价值约为20万亿美元,目前主流的担保品是政府债券和有现金支持的证券。

Arcane提到,如果比特币成为主流担保品,就能对维系全球金融稳定起到重要作用。

欧洲央行曾经做过总结:评价一种资产能否在债市成为好的担保物,最重要的就是流动性和安全性两个因素。

具体而言,“流动性”的指标包括:流动性强,容易估值,易于转移,低无谓成本(deadweight cost,社会付出的成本),容易验证。“安全性”的指标包括:价值稳定,能对抗周期性经济危机,对应稳定的购买力。

房地产、黄金、国债也可以用作借贷担保物,就安全性而言优于比特币,但在流动性上反而处于劣势。这和比特币的设计密不可分:

无交易对手风险。比特币不用其他东西来支持,因为其价值是资产本身固有的,每个人都可以将比特币存储在自己的钱包中。这个去中心化的网络由成千上万的人来保护,没有第三方可以没收用户的比特币或审查的交易,每个人都有完全控制权。

全球化市场。比特币没有国界,不依赖中心化实体,因此可以很快实现财富在全球范围的转移。按传统方法,就必须把信任交给第三方实体,例如银行或政府。

7*24*365交易。传统金融市场在周末不营业,无法买入、售出或转移资产,就此而言,比特币的流动性是最高的。

便于携带,易于传输。上亿美元都可以存到一个小USB设备里,或者只记一串密码。黄金、房地产是做不到的。

保守估计,3年内有42万个比特币可用作担保。在乐观情况下,这一数字或将超过100万个。

就担保物属性而言,比特币和美元现金、美元稳定币都处于竞争关系中。尽管比特币在加密货币市值占比中受到以太坊等竞争币的挑战,但由于稳定币监管变数更大,比特币反而能找到一席之地。

比特币交易生态在不断完善,流动性不断提升。不久之后,比特币借贷的利率就会大幅下降,机会成本变低后,这一市场会更引人瞩目。

比特币的担保作用,主要体现在三个市场:衍生品、借贷和DeFi。它们既是比特币价值的体现,又在发现和挖掘比特币的应用价值。总体生态,可总结为下图,后文会依次介绍:

二 衍生品市场

比特币最先以担保品的形式证明自己的价值,是在期货市场上。不用于现在大多数人熟悉的u本位合约(以USDT结算),币本位合约(以BTC或其他加密货币结算)是合约市场早期的主流。

但是,疫情之后,比特币在合约市场上就开始逐渐“失宠”。人们越来越多地使用美元,或美元稳定币来为合约计价、承担保证金功能。

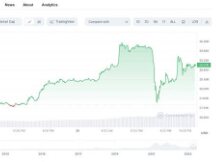

合约交易中,比特币和美元/美元稳定币作保证金的比例变化图,由Arcane根据公开数据整理

这一切都绕不开BitMEX交易所。BitMEX有两大特点:一是只做衍生品,不做现货交易服务;二是只接受比特币作为担保品,算得上是比特币的铁杆信仰者。

这家交易所曾经是合约市场的老大,是永续掉期合约(简称“永续合约”)的发明者,也是AC 米兰有史以来第一个官方袖标合作伙伴。

2018年是BitMEX的鼎盛之年。据萨塞克斯大学商学院和北京大学汇丰商学院学者研究统计,这一年,BitMEX的合约交易量,超过了整个现货市场。

2020年疫情期间,由于大规模抛售,比特币价值跳水成灾。BitMEX由于完全以比特币交易,导致一方面系统无法处理激增的交易需求,另一方面自动清算了众多用户资产,事件过后元气大伤,逐渐退出了衍生品江湖神坛。

1.比特币在合约市场

BitMEX有自己的一套合约产品分类法。除了按是否有到期时间,分成交割合约和永续合约外,还可以按照产品背后的数学原理,分成线性合约、倒数合约和双币种合约。

BitMEX的合约名称中,根据ISO标准,将比特币记为XBT;U代表一年中的第9个自然月,而不是USD或USDT;21代表2021年。本文统一使用BTC代表比特币

通过这一套完整的机制,BitMEX几乎把比特币的价值发挥到了极致。需要注意的是,BitMEX设计的合约,更多参考了外汇市场的思路。现货市场上,可以理解成在交易某个“证券”;但合约市场上,我们面对的实际的是一个交易对,例如ETH / USD,在金融学上,可视为二者在商品市场的购买力(PPP),或相对于黄金的铸币平价的除法运算结果。

沿外汇市场习惯,斜线(实质是数学中的除号)之前是基础货币(base currency),之后是计价货币(quote currency)。我们平时说ETH价格涨到了4,000 USD,在数学上就是 ETH / USD 这一除式的商上升到了4,000。

结算货币(settlement currency),就是用来买卖合约、交保证金的币种,正常就是交易对中的计价货币,但科学家们也设计出了双币种合约,打破了这一惯例。

第一类:线性合约

适用条件:

结算货币 = 计价货币,如 ETH / BTC 交割合约

ETHU21是2021年9月交割的ETH合约,左侧详请中红色数字为ETH合约的BTC价格(ETH / BTC),旁边的灰色数字是按美元计价的ETH合约价格(ETH / USD)

交易流程:

买期货合约和买现货,形式上区别不大。ETH / BTC合约,就用BTC买卖;ETH / USD合约,就用USD结算;USDT等稳定币与此类似。所谓“u本位合约”是最常见的线性合约。BitMEX特殊的地方是,只有BTC可以用作支付手段。

对BitMEX来讲,只要基础货币不是比特币,就都是线性合约。和其他交易所的区别在于,这里的全部合约都是以BTC作为计价货币,因此数字看上去有点怪怪的。习惯了三四千u的ETH价格,突然看到0.07 BTC的标价,还需要再按BTC对USD汇率再算一遍,就会让很多用户失去耐心。

第二类:倒数合约

适用条件:

结算货币 = 基础货币,如 BTC / USD 交割合约

图为BitMEX 2021年9月交割的比特币合约,左侧详请中绿色数字是以美元标记的比特币价格(BTC / USD)。

交易流程:

一张合约面值1 USD,但只能用折算出来的等值BTC来买这1 USD。换言之,合约其实是在做USD / BTC交易。

由于把交易对倒过来了,所以叫“倒数合约”。如果打开币本位合约市场,其中看到的所有交易对都是倒数合约。无论是永续还是交割,ETH / USD合约都以ETH结算,只接受ETH保证金;其它山寨币与此类似。

BitMEX独特的地方在于,只有当比特币是基础货币时,才会是倒数合约;如果是ETH等其它加密货币,在这家交易所是无法使用的,在它们成为基础货币时,合约产品就变成了后文提到的“双币种合约”。

第三类:双币种合约

适用条件:

结算货币既不是基础货币,也不是计价货币,如 ETH / USD 交割合约

BitMEX中的ETH / USD合约,左侧详情中,绿色数字为ETH的USD价格,但这份合约只支持BTC交易

交易流程:

BitMEX中的ETH / USD合约,用作结算货币的BTC既不是标的交易对中的基础货币,也不是计价货币。一张合约的价值是1 ETH按USD和BTC乘数算出来的BTC数量,需要按这个数量进行交易。

需要注意的是,这里的乘数是固定的,不一定按现货或期货市场的BTC与USD之间的汇率计算,其作用有点像股指期货、股指期权里面的指数乘数。平仓的时候,也是按这个乘数去算BTC数量。

这类合约来自外汇市场,最早出现在芝加哥商品交易所(CME)。当时推出的日经225指数期货,是美元和日元、美股和日股深度联系的产物。

Arcane总结道:合约市场上,比特币相比USD和USDT,在用作保证金时最大的弱点就是:太复杂了。

深链财经此前曾撰文《拆解比特币交易生态:都有哪些机构,都在做什么?》,提到交易所可分为仅面向散户、仅面向机构和双向客户群体三类。BitMEX是“仅零售”型交易所,这就决定了大部分用户不见得能完全理解交易所的“良苦用心”。

由于散户在市场上有很多选择,忠诚度很低,因此零售型交易所的市场营销费用高企。虽然产品很完美,但数学家的天才设计还是让许多人望而却步,最后选择了离开,连累了比特币。

但为什么比特币还有机会呢?Arcane从另一侧面,揭示了复杂的数学模型背后,稳定币和美元无法比拟的优势:

2.比特币是优秀的对冲工具

首先,比特币用于担保、结算,可以为专业交易员和做市商提供对冲机会。现货市场可以用USD或USDT交易,期货市场可以用BTC交易。这正好也是BitMEX推荐的策略,尤其适用于双币种合约,行话称之为“套期保值”(hedge)。

相比之下,芝商所等交易所为了“合规”,就反过来不允许用比特币现货来做担保或结算,但没有BTC和USD的互动,单靠USD撑起来的金融产品,风险只会更高。

芝商所把比特币期货视为股权类期货,结算货币依然是USD,而且到期只进行USD现金交割或展期,交易者不会和BTC有任何交集。

其次,比特币是去中心化的加密货币,不会因为政策或公司运营风险而消失。稳定币如USDT、USDC是否能与美元真的实现1:1锚定,目前尚有诸多争议;美国几位国会议员去年提出了稳定币网络共享和银行许可执行法(Stablecoin Tethering and Bank Licensing Enforcement Act, STABLE),旨在通过修改联邦储蓄保险法,促进稳定币的分类和监管。法案目前尚在国会中讨论,一旦通过,就要求所有稳定币发行方必须获得银行牌照,符合现有的银行执业规范。如果稳定币真的出事了,合约市场的对手方风险是很高的。

3.期权市场中的比特币担保情况

最后再看下期权市场。

不同于合约市场遇冷,在期权市场上,比特币被更广泛地承认为保证金。目前大约95%的未平仓合约是基于比特币抵押的头寸,而美元结算的期权只占5%。

这在很大程度上得益于Deribit在期权市场的绝对主导地位。目前BTC期权市场88%的未平仓合约都来自这家交易所。在BTC用作保证金的期权市场里,Deribit占据92%份额。

三 借贷市场

Arcane根据加密货币信用数据提供商CredMark的信息,测算出2019年Q3至2020年Q4,加密货币抵押借贷市场规模上涨1170%。借贷活跃的背后,是区块链商业生态的不断成熟。

借贷市场花样繁多,既可以借出法币,也可以借出加密货币或稳定币;既可以在CeFi中操作,也可以在DeFi中遨游。这部分市场的参与者比衍生品市场更为多元化,不同主体进场也有不同的诉求。

首先需要说明的一点是,借贷市场中确有散户参与,但占比很小。我们曾在《拆解比特币交易生态:都有哪些机构,都在做什么?》提到,交易市场主体共有四类,大多数“小鱼”资金体量小,本身是没有加密借贷需求的;活跃于借贷市场的,多是深谙融资融券之道、资金体量难以估量的大鱼、鲸鱼和“穿正装的鲸鱼”。

因此,在Arcane总结的借贷服务商矩阵中,零售类服务商多面向的是“大鱼”,也就是非机构的持币大户,或矿工。出人意料的是,机构类借贷需求方,大多来自美国。

Arcane援引BlockFi数据显示,借贷市场机构参与者,多来自美国,是亚太地区的两倍多。

是什么因素,吸引这些专业投资者进入借贷市场呢?

1.不受周期影响的特殊赛道

加密货币抵押借贷,是传统银行信用评价体系之外的一种融资渠道。无需求助银行,无需担忧信用额度下调,就可以拆借到周转资金;而且可以跨境实现国际融资,因而备受从业人士青睐。Arcane将其动机分为以下几类:

应对日常开支

这在矿圈最为明显:很多矿工都惜售手中的币,宁愿借贷过日子,也不做“挖卖提”,甚至流传出这样的“金句”:

在形势吃紧的时候,可以抵押手里的比特币,换取法币,支付矿机电费、维持生活开支;在牛市,同样可以抵押手里的比特币,借入法币购买更多矿机。无论是矿工还是矿机经销商,都存在这种心理。

事实上,和现货、期货交易相比,通过贷出资金能够赚取的回报率很低。之所以有专业借贷服务商愿意提供此类服务,原因是客户资金数额足够大,最后总的利润还是相当可观。而且矿工和持币大户都是“高净值”人士,可信度也高于一般交易者。

杠杆交易

这是专业投资者增加加密货币风险敞口的常见方法。同样是抵押一部分比特币或者其他币,以某个比例借入资金去买某种加密资产,借贷市场相比于期货合约市场有一大优势:清算机制不同,没有合约市场的机器自动强平算法。

加密信用评级公司CredMark创始人表示:“只有10%的机构级借款人被清算过,远低于市场其它赛道。”

在借贷市场,使用最多的就是LTV指标,英文全名Loan to Value,汉译“质押率”或“贷款价值比”,正常算法是:

不难看出,LTV相对于担保品价值V,是个反比例函数,一阶导数为负、二阶导数为正。担保品价格下跌,就会使分式分母V下降,从而使LTV上涨,直到达到强平标准。最大的风险出现在担保品价值愈发趋于归零之时,LTV增速会无限拉升,强平风险趋于无穷大。

借贷市场不会主动强平,因为服务商的目的是提供贷款,通过利息赚钱。因此,借贷平台一般会给借款人多达72小时时间,追加抵押品,或者偿还部分贷款,以将LTV降回安全水平。

套利

套利(arbitrage)是一种非常专业的交易策略,前提是一要有专业知识,运用数学模型和计算机代码瞬间识别价差机会并完成交易;二要有巨额资金沉淀,才能将微小点差放大为可观利润。散户很难同时具备这两个条件。

以正向套利(cash and carry)为例,这种策略和前面提到的双币种合约套期保值相似,区别在于,不只有现货市场和期货合约市场的相反操作,还增加了借贷市场的操作。这种策略,源自投资学中的期货——现货平价关系定理(Spot-Futures Parity Theory):

其中,F0为当前期货价格,S0为当前现货价格。rf为无风险利率,一般指短期国债利率,这里指借贷市场上借入法币或加密货币的利率;d指股票分红率或债券的息票利率,对加密货币而言等于0;T是期货合约持仓期,不一定持有至交割日。

正常情况下,必然有某个币种的期货价格,大于现货价格。读者可打开任意交易所页面,验证这一定理。上式表达的,就是任意加密货币,在无风险利率为rf的情况下,期货的理论价格。

当然,合约市场上必然会出现偏离理论价的情况。如果期货价格高于这一理论价格,就可以执行如下操作:

表格中,正号代表现金流入,负号代表现金流出,ST是平仓时的现货价格,而合约在平仓时未必到期。在投资学中,一般把建仓时缴纳的保证金忽略不计,直接把期货市场盈亏情况记在期末平仓点上。最后在三大市场的神操作,赚回的,就是当前期货价格高于理论价格的部分。

如果当前期货价格低于理论价格,就可以执行与表格相反的操作,期初贷出资金、卖出现货、开多期货,期末收回本息、买回现货、平多期货,这就是“反向套利”交易策略。

在这一过程中,借贷市场发挥了期初为买现货融资、期末平仓实现价差套利循环的功能,而这一策略奏效的前提,就是有足够的担保品,能支撑交易者以无风险利率拆借到数额为的资金。在加密货币借贷市场,最好的担保品,当然就是比特币。

当然,能这样操作的,都不是普通人。除此以外,还有灰度信托溢价套利,或跨市场套利的需求。2019年年初,国内就有不少交易者抵押加密货币,借入现金冲进股市赚钱。有的交易者也会抵押主流币种,借入BNB等平台币,参加IEO活动。

做市

流动性对市场健康的重要性不言自喻。BlockFi早在2019年就已指出,借贷市场的机构参与者中,70%都是做市商,25%是基金,5%是交易所。对做市商而言,借入的多是交易目标币种,担保品多为比特币。相比之下,稳定币很少成为借入标的。

避税

在《何必悲观?万字长文说透美国加密货币税》中,我们就已经提到过,美国和很多西方国家的税收法律和文化,同中国相差甚远。有时候,突然出现的大额卖单和大额买单并非市场操纵,可能只是某个人想避税,行话称之为“税收损失收割”(tax loss harvesting)交易策略。

以美国为例,持有加密货币是不用交税的,只有将其卖出才会触发应税事件。因此,就另外有人想到用借贷的形式,变相实现持有资产的价值。这就是税收递延(Tax deferment)策略。当然,相比之下,这是一种非常冷门的节税方法。

2.债务双方的博弈:对比特币价值的共识

由于资金池规模和具体构成是极为敏感的商业情报,因此Arcane仅能根据公开信息,对比特币在借贷市场作为担保物的表现进行估算,认为抵押借贷中,比特币约占半壁江山;截至2020年Q4,约有42万枚比特币被质押。

我们再从理性的角度,思考为什么借贷市场能这么火热,为什么比特币能发挥担保品的角色。

在数学上,一切金融产品,无论是股票、债券、期货合约、期权,还是房地产、抵押债券,全部都可以还原成某种形式的期权。

背后起支撑作用的,就是被投资界称为九阴真经、葵花宝典和武穆遗书合订本的武林绝学:布莱克—斯克尔斯—默顿期权定价模型(Black-Scholes-Merton Model)。

从数学的角度,可以将抵押贷款理解为看涨期权和看跌期权的组合。债权人不仅是在提供资金,更是在卖出一种奇异期权:如果担保品价格(St)上涨,债务人可以用更低价格(L)买回担保品,债权人必须要以这个行权价卖出。如果担保品价格下跌,债务人就可以用更高价格(L)卖出担保品,这时债权人必须用这个行权价买入。因此,收取的利息,既可以理解成是资金的使用成本,也可以理解成是期权卖方为给买方提供便利而索取的保险费。

抵押借贷在数学上等价于一种行权价为借贷本金L的“期权”,代入布莱克—斯克尔斯—默顿期权定价模型,解二阶齐次线性抛物型偏微分方程, 得到的是:

图中L是一个三元复合函数,为本次抵押贷款视为欧式看跌期权时的价格,对应本文公式3.4中的P(即看跌put期权价格)。Q为担保品价值,F为贷款本金,N代表正态分布变量的累积概率分布函数。Log是自然对数函数ln的非标准写法。其余部分不再解释。来源:Journal of Mathematical Finance学术期刊

如果把借贷市场视为奇异期权买方和卖方的一场博弈,最优的情况,当然是担保品价格上涨。这时候,借款人可以收回现货,从现货增值中获利;贷出者也可以按期收回本息。比特币在借贷市场的广泛应用,其实正好说明,市场上的大多数专业参与者,都还是相当认可比特币价值的。

总而言之,借贷市场上,最活跃的还是矿圈和币圈的专业大户和机构用户。散户投资者偶有参与,但不是主流。

就矿工而言,由于惜售手中的币,抵押比特币借入现金维持日常开支,算是不错的选择;偶有经营需求,需要用法币购买矿机,也可以在不卖币的情况下添置更多生产资料。

就大户而言,为己可以套利,为人可以做市,带来流动性。就散户而言,国外靠借贷市场避税,国内则是在币市横盘时贷入资金入局股市,或抵押换取BNB等平台币,参与IEO。

整个流程中,比特币在发挥担保品价值,而借贷市场也承担了价格发现的功能。

四 去中心化市场

比特币作为担保品的角色,在去中心化金融世界中表现为在其他链上的映射。

DeFiPulse自创了一个很有意思的指标:“工作中的比特币”(Bitcoin at Work),指的就是映射到DeFi世界中的比特币数量。2018年时,工作中的比特币还不到1BTC;到今年8月底,这一数量已达25.8万BTC,总锁仓量约为129.5亿美元。增长最明显的就是2020和2021年。

数据截至2021年8月31日,来源:DeFiPulse

使用最广的就是ERC-20协议,DeFiPulse将其归为四类:

1.托管比特币(Custodial)

将比特币交给第三方托管,并生成凭证,价格取决于托管中的比特币,与BTC行情直接关联。典例是WBTC(包装比特币),发行方是BitGo,是负责铸造、赎回(销毁)的中心化第三方实体。一旦铸造好WBTC,用户就可以在DeFi平台上自由使用,BitGo原则上无法干预。HBTC(火币比特币)与之类似。

WBTC只能由中心化实体铸造,个人无法造币,但可以在CEX和DEX交易。图为Uniswap交易数据

2.混合比特币(Hybrid)

代币也由比特币支持,但所在的开源协议尚处在中心化到去中心化的过渡中,典例是RENBTC。登录MetaMask,就可以轻松通过RenBridge,将资产跨链转移。

renBTC允许个人造币,铸造界面非常简单

3.去中心化比特币(Decentralized)

在完全去中心化的协议中生成,典例是TBTC。

TBTC的口号是“没有花样,只信数学”,需要用交易所之外的比特币钱包质押或赎回

4.合成比特币(Synthetic)

追踪比特币的价格,但本身不由实际抵押的比特币支持,典例是SBTC。这是DeFi最难懂的项目之一:用户质押的是平台币SNX而非比特币;质押之后,用户不但不是债权人,反而变成了债务人;即使SBTC价格上涨,用户也会由于欠的债务而无法获得净权益值。

交易所Crypto.com梳理的合成资产生命周期图

就项目定位而言,只有托管、混合和去中心化比特币真正发挥了比特币作为抵押品的功能。合成比特币是个另类的存在。

就锁仓量而言,和比特币关联不大的去中心化比特币,却进入了排行榜前四名。DeFi上的比特币锁仓排行榜通常较为稳定:第一名是WBTC,目前占以太坊上比特币发行量的75.25%,总量突破19.45万BTC。其后依次为HBTC、RENBTC和SBTC。

之所以这么多人都喜欢在其它链上“再造”比特币”,就是因为比特币链本身的功能有限,没有以太坊等链上的智能合约生态。而带有特殊前缀的比特币,才能用于借贷等其它服务。比特币这时候已经成为了一种“稳定币”,作为锚定资产而发挥抵押品的功能。抵押得越多,铸造出来的特殊比特币就越多,就越能挖掘比特币的潜在财富价值。

以WBTC为例,目前应用最多的平台依然是Compound,Maker和Curve。Balancer和Aave的份额在被Uniswap取而代之。截止发稿,Compound依然稳居榜首,超17%的WBTC都流向了这一平台。

五 回到现实:BTC的价值如何体现?

至此,我们已经遍历了衍生品市场、借贷市场和DeFi,对比特币作为担保品的角色有了系统性认识。不难看出,在金融市场,尤其是资本市场上,比特币现在,以及未来,都会有更广泛的应用空间。至少,就本文提到的赛道而言,是很成功的。

我们想在Arcane研报的基础上再做引申,探讨下区块链,还有比特币等加密货币,究竟能走多远?

正如文章一开始提到的,比特币担保市场依然小众。纵览全球,最常用的担保品是国债,多用于隔夜贷款。国际资本市场协会(ICMA)估算,这一全球市场规模可达15万亿美元,每日可周转3万亿美元。欧洲市场80%都由政府债券担保,美国市场三分之二都由国债担保。

民众接触更多的是房产抵押贷款。按揭时,房产本身就成为担保品,由于市场大多对房价涨势看好,因此默认这也是一种安全的价值贮藏手段。Statista统计认为,美国的住房按揭市场已有16万亿美元。当然,对企业而言,库存商品、厂房设备都可以用于实物抵押。以矿企为例,矿机也可以用作担保品。

黄金作为储备资产的历史十分悠久,但在金本位制瓦解后地位下降很多,直到本世纪初经济危机之后,人们才重新开始把黄金用作担保物。2011年,欧洲议会同意中央对手方接受黄金为担保物,不久后巴萨尔协议第三版也将黄金定为一类资产。不过,黄金管制依旧存在,跨国转移成本高昂,加之数字产权记录缺乏,使得这一资产很难成为头号担保品。

当然,我们最感兴趣的一个问题,恐怕还是:比特币,真的能成为“货币”吗?最近萨尔瓦多宣布比特币成为国家法定货币(legal tender),又在国际上掀起了一股大讨论。

其实,早在2015年,加拿大央行访问学者沃伦·E·韦伯(Warren E. Weber)就从铸币平价理论和黄金输送点的角度,回顾了货币的历史,解答过这一问题。

1717年,牛顿将黄金价格定为每金衡盎司(纯度为0.9)3英镑17先令10又1/2便士,从此开启了金本位制的历史。这个牛顿,就是发明万有引力定律、三大经典运动定律和微积分的科学家。可见,整个金融史,其实就是科技史,一直绕不开数学和科学。

但即便如此,金本位也未能长存。两百多年后,1971年,时任美国总统尼克松宣布了布雷顿森林体系瓦解,宣告金汇兑制度终结。在此之前,全球仅美元与黄金挂钩;在此之后,全球法币(fiat currency),没有任何一种再与黄金有关。

韦伯提出:

“是否有一个货币体系能基于某一加密货币建立起来,而且长期维系?实际上,这种币,未必就是比特币。现在已经有太多加密货币了,将来还会出现更多……如果真有这种币,那应该是和货币政策体系能直接挂钩的。”

当英国1931年放弃金本位时,许多人都在庆贺终于挣脱了‘黄金脚镣’。如果比特币成为世界货币,反而会带来周期性经济危机,政治压力又会迫使各国央行放弃“比特币脚镣”,重新采用扩张性政策,以通货膨胀刺激经济、拯救处于危机中的金融机构。如果现行的、由美国主导的、自大萧条时代以来建立的宏观经济管理体系没有本质性突破,比特币的落地场景,或许就只能限于金融领域,难以扩张到实体经济。

中国社会科学院学部委员、中国人民大学财政金融学院王学刚教授也曾撰文提到,比特币本身缺乏价值稳定机制,就其本质而言更应当成为一种金融工具,承担金融交易职能。目前,比特币最受国际金融市场投资者和资金跨境调动需求者青睐。

泰国智库Krungsri Research从易估值性(valuation)、保值性(store of value)、可终止回赎权性(foreclosure)、流动性(liquidity)进行评估,最后还是认为土地、证券、黄金最为安全,但也承认加密货币离它们并不远——只要价值更加稳定,比特币等加密货币也可以追赶上黄金和房产。

总而言之,未来依然可期。

参考资料

1.Banking on Bitcoin - The State of Bitcoin as Collateral

https://www.research.arcane.no/bitcoin-as-collateral

2.BitMEX Bitcoin Derivatives: Price Discovery, Informational Efficiency and Hedging Effectiveness

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3353583

3.Futures Guide

https://www.bitmex.com/app/futuresGuide#Mechanics-of-Futures-Markets

4.Understanding non-linear nature of inverse futures

https://futuresbit.com/understanding-non-linear-nature-of-inverse-futures/

5.What is Bitmex ETHUSD perpetual quanto swap contract?

https://futuresbit.com/what-is-bitmex-ethusd-perpetual-quanto-swap-contract/

6.Managing Bitcoin Futures Expiration: Rolling Forward

https://www.cmegroup.com/education/courses/introduction-to-bitcoin/managing-bitcoin-futures-expiration-rolling-forward.html

7.数字货币借贷市场的“水”有多深?

https://www.iyiou.com/analysis/20200121122489

8.The role of collateral in the modern banking world

https://www.krungsri.com/en/research/research-intelligence/ri-collateral-2021

9.The Role of Collateral in Credit Markets

http://dx.doi.org/10.4236/jmf.2015.54027

10.A Bitcoin Standard: Lessons from the Gold Standard

https://www.bankofcanada.ca/2016/03/staff-working-paper-2016-14/

Scan QR code with WeChat