五大迹象显示美股涨势将放缓

从现在开始,投资者应更有选择性地投资股票。

2021年第一季度,美股市场表现强劲,但接下来上涨步伐可能放缓,投资者在选股时应该更有选择性。

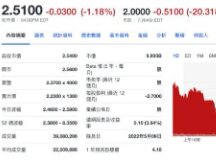

今年前三个月,标准普尔500指数上涨了5.8%。新冠疫苗接种速度加快和上万亿美元的经济刺激给需求带来支撑等因素都给股市带来利好。

美国经济正在从2020年疫情造成的破坏中迅速反弹。ADP周三(3月31日)公布的数据显示,3月份美国私营部门新增就业51.7万个,为去年9月份以来的最高水平。1月份的零售额比去年12月份增长了5%。

经济反弹是罗素2000指数在进入2021年时上涨13%的主要原因。该指数主要由小盘股构成,利润波动往往比大盘股更大。

小盘股在经济不景气时削减成本的难度更大,因此收入降幅也更大。而当经济形势改善时,小盘股利润增长也更明显。另外,小盘股获得资金的渠道相对有限,更难经受住经济衰退的打击,因此股价会随着经济形势的变化暴跌或飙升。

银行、石油生产商和非必需消费品销售商等周期性大小盘股今年也因类似原因跑赢,与公用事业公司或消费必需品公司相比,前者在经济复苏的过程中受益更大。

接下来的股市走势则尚不明朗。TD Ameritrade首席市场策略师JJ·基纳汉(JJ Kinahan)说,“股市正处在一个十字路口,每个人都在想接下来会发生什么,一部分人正在观望。”

股市缺乏实质性的上涨动力。上市公司去年四季度的财报季已经结束,有关疫苗的预期也不会像之前那样能给股市带来极大提振,接下来政府扶持经济增长的支持也会减少,至少按年度计算是这样。拜登政府提出的2万亿美元基础设施支出将持续八年,相当于每年2500亿美元。

虽然经济数据可能会持续改善,但经济反弹可能已经见顶。摩根士丹利(Morgan Stanley)首席美国股票策略师迈克·威尔逊(Mike Wilson)在研报中写道,接下来可能会出现“个人收入、采购经理人指数和GDP增速放缓”的局面。

与此同时,股市已经消化了大部分利好消息,现在估值已经很高。标准普尔500指数成份股的平均市盈率为22倍,而华尔街一些策略师在为该指数做预测时的使用的是20倍的市盈率。

如果估值回落至20倍并不会令人意外,这将意味着除非上市公司利润增长超过预期,否则股市不会上涨多少。此外,由于更安全的政府债券收益率正在上升,也增加了作为股票替代品的债券的吸引力。

3月31日,10年期美国国债收益率已从今年年初的0.91%攀升至1.72%,预计今年将接近2% 。

花旗集团(Citigroup)策略师的一项调查显示,预计从现在到2022年底,标准普尔500指数成分股的利润将保持强劲增长,但由于估值面临下行压力,许多基金经理认为今年全年该指数将基本走平。

不过,今年晚些时候公布的财报可能会带来意外的好消息。瑞士信贷(Credit Suisse)最近发布的报告显示,上市公司收入增幅往往比GDP增幅高出两倍左右。目前市场普遍预期是今年GDP将增长7%左右,那么收入有望增长14%左右,而不是接受FactSet调查的华尔街分析师预测的9%。

收入增加意味着利润增加,也意味着股市会继续上涨。反对这种观点的人认为,标准普尔500指数成分股利润预期被向上修正的幅度可能已经见顶。

摩根士丹利策略师威尔逊发布的研报中有图表显示,股市宽度最近达到了2018年和2010年的最高水平。在2018年和2010年,股市宽度接下来急剧收窄,更多公司的利润预期被下调。投资者可能乐于看到利润预期被继续上调,但一些数据表明接下来的情况不会是这样。

幸运的是,小盘价值股的短期利润增长能力较强,估值也相对合理。无论利润预期上升还是下降,小盘股都可能继续跑赢大盘股。

从现在开始,投资者应更有选择性地投资股票。

Scan QR code with WeChat