比特币第三次减半或迎来超级牛市

莱特币的第二次区块奖励减半已成功完成,而接下来,我们将在2020年5月迎来比特币的第三次区块奖励减半。

“历史不会重演,但总是惊人地相似,” —— 马克吐温

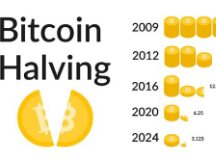

世界杯和奥运会是每四年举办一次,而比特币的挖矿区块奖励,也同样是每四年一次发生减半。最初,比特币的区块奖励为50 BTC,其在2012年底降至25 BTC,在2016年时降至12.5 BTC,而它的第三次减半,将于2020年5月20日前后发生,届时,比特币区块奖励将进一步降低至6.25 BTC。

或许是设计所致,又或者只是偶然,上两次比特币价格周期都与区块奖励减半有着紧密的联系。通过回顾这两次减半,并分析它们对比特币供应、需求和价格的影响,我们期待对此前的强大价格周期作出解释,并帮助投资者为第三个周期做好一些准备。

来源:Yahoo Finance

第一次减半以及散户时代

我把这个时期称为散户时代,因为比特币在当时只在技术人员和散户投资者中获得了早期采用。在这一周期的开始,整个比特币的经济规模还太小,机构们不会注意到它。

在第一次减半的价格周期开始之前,比特币在2011年6月-11月期间经历了一个周期,其价格从31美元下跌至2美元,跌幅超过了90%。

比特币价格在2011年11月份开始上涨,然后在2012年11月,比特币发生了第一次减半,此后,其价格继续上涨,直到2013年11月创下1200美元的历史新高。这一周期表现出明显的对称性,即减半前12个月和减半后12个月,总体呈现上涨的趋势。

来源:Yahoo Finance

在第一个周期当中,价格表现出疯涨的情况是在减半发生之后(减半前上涨到13美元,减半后上涨到1200美元)。这一周期的整体价格上涨幅度是350-400 倍(取决于你看到的价格来源)。

实际上,减半前比特币只涨了4倍,而减半后接近上涨100倍。

而在达到1200美元的峰值之后,长达14个月的深度衰退期紧随而来,比特币价格下跌超过80%以上,最低达到200美元左右。而之后的10个月,比特币价格维持在200-300美元之间。

第二次减半和风投时代

我们把这个周期称为风投时代,因为在这个时期,已经有几家风险投资公司和冲基金观察到了比特币的第一个周期,并进入了市场。这一周期内,还出现了几家加密货币对冲基金,其中很多基金在风投时代结束后的大崩盘中未能幸免,但仍有大约150家幸存了下来。

比特币价格在2015年11月开始大幅上涨,这开启了第二个减半价格周期,这距离2016年7月的正式减半大概提前了8个月的时间。

在减半正式发生后,比特币继续上涨,整个周期与前一次一样大约持续了24个月,直到2017年12月达到了19000美元的历史新高。

来源:Yahoo Finance

实际上,这次减半价格周期,比特币的大部分升值也同样是在减半后发生的(减半前上涨至650美元,减半后呈抛物线形上涨至19000美元)。整个周期上涨幅度约为80-90倍,而减半前大约只上涨了3倍。

这次减半价格周期结束后,比特币经历了长达12个月的衰退期,其价格再次下跌80%以上,最低达到3000美元左右,而此后的4个月内,比特币一直徘徊在3000-4000美元之间。

第三次减半和机构时代

比特币价格在2019年4月推高到5000美元以上,而此后其价格的继续上升,标志着下一个周期的开始。

图片来源:Yahoo Finance

而没有参与先前周期的大型机构们,似乎正逐渐步入这个周期,因此我们把它称为机构时代。例如,富达正在推出加密货币交易业务;摩根大通(JP Morgan),其首席执行官杰米•戴蒙(Jamie Dimon)在上一个比特币周期中将比特币称为一种欺诈,而其目前正在经营自己的摩根大通币;Facebook,在上一个周期中,其禁止了加密货币广告,而现在它正计划与几家大型机构合作推出Libra。

摩根大通币和Libra显然不会直接支持比特币,但这些机构的举措,引起了人们对加密货币和比特币的关注。机构投资者和监管者们正在研究这些不同的项目,并问自己:

“我应该支持(或投资)像比特币这样的去中心化算法货币,还是应该将印刷货币的控制权移交给大公司?”

关于减半周期的发现

让我们总结一下目前为止关于减半周期的主要发现:

上表中有一些有趣的数字和模式,但有一种模式最吸引我:

为何比特币大部分的涨幅都是在减半后出现的,而不是在之前出现?

比特币减半是一个众所周知的事件,市场会明智地预测供应减少对价格的影响。那么,为什么在减半之前,价格的涨幅并没有非常明显呢?关于这个问题,之后我们再谈。

边际供应=矿工收入

资产在任何时间点的价格,都能使供求平衡。减半如何导致比特币价格上涨的初步解释,是一个以比特币矿业公司活动为中心的供应方面的故事。比特币矿工在确认比特币网络交易方面,起着至关重要的作用。他们每挖到一个区块都会得到新的比特币奖励。矿工是出售新鲜开采的比特币的边际供应商,这也增加了比特币的流通量。在其他条件不变的情况下,如果矿工出售的比特币更少了(减半后),他们将要求更高的价格。类似的,如果可用的比特币数量减少了,买家将支付更高的价格。

还有一个供应组件没有得到足够的讨论,即比特币矿工有两个收入来源(新区块奖励和确认交易的交易费用)。事实上,当比特币2100万BTC近乎全部开采出来后,交易费用将是矿工唯一的收入来源。

即:边际供应=矿工收入=开采的比特币+交易费用

让我们分析一下这两个组成部分的情况。

每日开采的比特币

在第一次减半发生之前,比特币每天会有7500 - 8000 BTC的新币供应。而在第一次减半完成后,其日新增供应下降到3700-4000 BTC。而目前,比特币每天的新增供应大约为1900-2000 BTC。而在下次减半完成后,新增日供应会下降到1000 BTC 左右。

来源:coinmetrics.io

而从美元的角度来看,情况则是完全不同的。比特币的价格在第一次减半当天是13美元,当时每日边际供应量减少了约4000 BTC(从8000到4000)。这相当于减少了价值52000美元的边际供应。

13美元*(8000–4000)=52000美元

比特币价格在第二次减半当天约为650美元,边际供应下降了2000 BTC或130万美元。

650美元*(4000–2000年)=130万美元

假设比特币的价格在下一次减半之前不会有太大的变化,并且保持在10000美元左右(这个假设很糟糕,我知道,但会让我开心 = =)。那么按照这个价格,日供应量将减少1000 BTC,边际供应将下降1000万美元。

10000美元*(2000–1000)=10000000美元

在一个月的时间里,这会减少3亿美元的边际供应,在一年的时间,则会减少36.5亿美元。

减半会显著减少流动供应

边际供应的下降,明显减少了流动供应。那减少了多少,以及我们如何测量?使用比特币通胀率(将新供应量与比特币总供应量进行比较)是没有意义的,因为大部分供应量不是流动的(投资者会在钱包里存放几个月甚至几年的时间)。

“边际供应减少必须与总流动供应进行比较。”

量化的一种方法,是将因减半而减少的流动性与每日交易所的交易量进行比较。不幸的是,加密货币交易所报告的交易量并不可靠。根据提交给美国证券交易委员会(SEC)的一项研究报告显示,市场上高达95%的交易量是值得怀疑的。考虑到这一点,我在本节中使用了大量四舍五入的数字,因此可参考性并不高,使用它们仅仅是为了说明逻辑。

根据CoinMarketCap的数据,每天市场上大约有200万 BTC的交易量。按照目前的区块奖励率,每天流动供应会添加2000 BTC,每月新增6 万 BTC,每年则是73万 BTC。这意味着市场有能力吸收273万的年流动供应量。当区块奖励减半,每天只开采1000 BTC时,年供应量将减少到236.5 万,这大约是每年流动供应量减少13%。

另一方面,如果我们认为报告交易量的95%是可疑的,那么实际交易量将接近10万 BTC。下一次减半将年供应量从830000(100000+730000)减少到465000。每年的流动供应量减少了 44%。

交易费用增加边际供应

现在让我们讨论一下矿工收入的第二个组成部分。自2015年以来,比特币网络每天处理超过10万笔交易。2017年12月,比特币交易量创下了50万笔左右的历史新高,在达到高点之后,交易量开始大幅下降,然后在2018年和2019年继续上升。

来源:germany.com

除了2017-18年12个月期间的交易费用飞涨外,下表显示,比特币日常交易费用一般保持在200 BTC以下。2019年,比特币网了每日交易费用平均约为70 BTC。显然,交易费用也显示出与比特币价格的强相关性(费用与币价呈正相关波动)。

来源:coinmetrics.io

接下来,我们把区块奖励和交易费用放到一起,然后全面地了解矿工收入,以及他们可能引入的每日边际供应。新开采的比特币在历史上一直是矿业收入的主要来源。即使在今天,每天平均70 BTC的交易费用与每天2000 BTC的新增供应量相比仍然是很少的然而,随着交易量的上升和大宗回报的减半仍在继续,交易费用成为收入的主要来源,仅仅还需几年的时间。

来源:coinmetrics.io

价格是供求平衡的表现

我们花了很多时间来讨论供应,而接下来,我们将目光转向需求。

比特币是第一个,也是最流行的实现直接货币化的网络。与其他依赖间接收入来源的社交网络(例如广告)不同,比特币网络会直接奖励矿工的努力。

比特币的blockchain钱包用户数量以惊人的速度在增长,其目前超过了4000万,仅在2019年便增加了800万,可见,比特币网络正呈现出爆发式地增长。根据梅特卡夫定律,网络的值与其节点的平方成正比,又鉴于比特币的供应有限,比特币价格显然会随网络的增长而上涨。

来源:blockchain.info

我在前一篇文章中,讨论了稀缺资产的价值是如何在有限的供应中体现出来的。比特币是数字稀缺性的首个流行的实现方式,其引领了加密货币革命。自比特币诞生以来,市场上出现了成千上万种加密货币资产,但比特币仍保持着领先位置。价格稳定的资产,显然适合作为交换媒介,而比特币作为稀缺资产,其价格的上涨增加了其作为价值存储的吸引力,并加大了人们对它的需求。

“价格的上涨,会加大人们对比特币的需求。”

下面的图表,是谷歌趋势所展示出的人们对比特币的兴趣变化。比特币搜索量最大的时间点是在2017年12月,当时比特币的价格创下了历史新高。2013年12月的搜索兴趣峰值也与此前的历史高点一致。而最近,随着比特币价格的继续上升,其搜索兴趣又开始上升。

来源:Google Trends

还有很多证据能够证明需求价格与区块链活动的相关性。比特币区块链的交易活动会随币价的增长而增长,反之亦然。注意,我们关注的是交易数量,而不是交易的美元价值。

来源:coinmetrics.io

推论

我们用上面提到的内容,来试图解释比特币的价格周期:

数字黄金的故事已为比特币聚集了大量关注,人们对比特币的需求在继续上升,从越来越多的钱包、交易所、搜索、媒体报道等情况来看,这一点是非常明显的。

过去两次的比特币减半,呈现出以下价格周期特征:

减半前:比特币价格开始上涨,人们预期即将到来的减半活动会是积极的。

减半后:随着比特币在风投、对冲基金和机构投资者中获得认可,不断上涨的价格吸引了越来越有钱的投资者和投机者的新需求。新需求超出预期,减半后价格继续上涨。在过去的周期中,价格上涨导致的需求增长被严重低估。

泡沫:不断上涨的价格会导致FOMO现象的发生,并吸引更多的投机活动。泡沫形成,价格创历史新高。在这个阶段,投机价格远远超过了可持续需求,而泡沫最终会破裂。

崩盘:崩溃的价格导致需求的减少,就像价格上涨导致需求的增加一样。很多人会离开这个聚会。

建立新的基础:比特币最终在当前边际供应率下找到价格和需求平衡,并形成一个明显高于前一个周期基础的新基础。

从较高的基础返回到步骤1。

这里需要澄清的是,上述逻辑取决于比特币独特的数字黄金“故事”所产生的需求,以及比特币作为头号加密货币的地位。相比之下,莱特币减半可能会很有趣,但莱特币缺乏强有力的故事和需求。

也因此,莱特币的价格周期并不符合上面列出的情况。

市场是智能的,它会学习和适应,所以没有两个周期是相同的。让我们看看比特币的第三次减半,有多少会按过去的模式进行。历史不会重演,但总是会惊人地相似。

Scan QR code with WeChat