我们这样理解 NFT 的本质与投资机会

从正面定义 NFT:它是 Web 3.0 时代的元数据容器。

NGC 在这篇文章中分享了 NFT 领域最新观察与思考。

Web 3.0 时代的元数据容器

当我们谈论 NFT 的时候,我们谈论的是什么?

从 Crypto Punk 伊始,到 CryptoKitties 的奇异品种猫,Axie Infinity 的小精灵,再到 Beeple 的 6900 万美元的画作,又或者 Uniswap V3 的 LP NFT,「NFT」 扮演的作用南辕北辙,但却被我们大量的一起讨论。

但是在大量的讨论中,我们不得不用 NFT 这个词汇来指代的是什么呢?换言之,NFT 作为一个对于 Fungible Token 的取反概念,究竟应当如何从正面定义?

我们的定义是:Web 3.0 时代的 Metadata 容器

如果你也会写程序,在日复一日的 CRUD 工作中,一定会和大量的 JSON、XML 文件的交互,这一类文件提供了必要的 metadata 信息,当然如果你不会写程序也不要紧,这里以 CoinGecko 提供的 API 为例,这个案例中我们请求了 Bitcoin 的 Public Treasury 信息,返回的字段中有 total_holdings, total_value_usd, market_cap_dominance, companies 等信息,例如在 companies 中还可以进一步嵌套 name, symbol, country 等其他信息。

而一个个的 NFT,本质上可以理解成 Unique 的 JSON 文件,你可以这样描述一个 NFT:

数字艺术类 NFT:包括比如发行数量、艺术家信息、存储地址(HTTP / IPFS)等 Metadata

游戏道具类 NFT:包括比如属性、等级、稀缺度等 Metadata

Uniswap V3 NFT:ID、Pair、Min Tick、Max Tick、彩蛋星星 等 Metadata

……

TL; DR

作为 crypto native 的投资机构,如果将以上种种混为一谈,是有失专业度的行为,我们尤其看好以下几个方向:

数字艺术,尤其是东方数字艺术

区块链游戏,尤其是兼具娱乐性和经济性的游戏,卡牌类 => RPG 类

资产流动性解决方案,从 native 数字艺术 NFT 到 anything in the real world

在具体的讨论中,本文会尽量避免使用「NFT」的统称, 事实上,在这些分类的实现中也常常脱离 NFT 存在,例如区块链游戏未必需要使用 NFT,又或者例如资产流动性解决方案,例如数字艺术 NFT 只是作为其对象的一种,企业的未上市股权、锁仓状态的 token 等也是比较合适的对象。

数字艺术

传统数字艺术品市场一直存在几大问题,首先数字艺术品交易和议价依赖传统中心化交易所,以太坊支付交易手续费极高,并且艺术创造者只能参与到首次 NFT 售卖的分成中,而此后对于艺术作品定价几乎没有任何控制权,完全取决于收藏家或者中间商,最后,艺术作品可能面临被买家销毁,私钥丢失或者其他原因不能够在市面上流通的风险。

TopBidder 的出现为传统数字艺术市场的种种问题提供了解药。TopBidder 是结合了激进市场理论的拍卖协议,实现了一种非永久占有型资产的生产和发行机制,任何竞拍者只要出价不低于上位竞标者出价 10%,就可以获得该资产所有权。

数字艺术的 Uniswap

我们对 TopBidder 的期待很高,我们认为它符合 Digital Art 领域 Uniswap 级别创新的诸多特质,如果我们回看 Uniswap 之于 AMM DEX,并不是第一个先驱,但能够后来居上,我们认为主要有以下两点:

在 Uniswap V1 和 Uniswap V2 中,武断地(此处「武断地」译自 arbitrarily,中性不含贬义)给定了一个 x*y=k 的价格曲线,虽然在过去的交易中并不是这样的──做市商并不会均匀地提供流动性(例如 Curve、DODO,当然还有 Uniswap V3 都与此模式有着大量不同),但在链上的性能并不足以支持订单簿时可以为任意的 ERC-20 Altcoin 提供全天候的流动性

在 Uniswap V1 中,选择了 ETH 作为交易对的 basecoin,有 2 个明显的好处:

交易手续费低

相比于 AMM 模式的先行者──Bancor 选择 BNT 作为最初的 basecoin 相比,用户更愿意 HODL 兑 ETH 的 LP Pair 来提供流动性

想象这样一个场景:假使接下来数个区块某个仅在 Uniswap 的交易对没有任何交易,而该 token 又仅在 Uniswap 的 ETH Pair 有流动性(或者有最主要的流动性),如果此时外部 ETH 价格上涨 5%,该 token 价格也会相应上涨──大致上,流动性在 DEX 的 token 与 ETH 的价格相关性极高,在牛市的背景下容易实现正向的螺旋

类似的,TopBidder 也并不是第一个 Digital Art 竞拍平台,我们也在他身上发现了 3 点类似早期 Uniswap 的潜质:

市场上已然有许多提供数字艺术拍卖的平台,大致有多种拍卖方式(曲线)可以选择,因此,数字艺术的价格常常因为定价策略不同,获得的价格也非常不同,而武断地给定了一个分段函数的价格曲线(0.05 ETH 起拍,在 0.5 ETH 以下每次递增 0.05 ETH,超过 0.5 ETH 后每次加价 10%),尽管这种拍卖方法未必适合每一种 NFT 的类型(例如游戏道具或许就不适合),但在艺术品本身定价偏主观的背景下可以为数字艺术提供永续的流动性

永续流动性:因为在 ERC-721 标准层面进行了修改,用户只要按照给定曲线付出更高价格,就可以从上一位拥有者处直接购买并转出该数字艺术 NFT──其他拍卖协议可能有类似的拍卖曲线,但拍卖是有限时的,当拍卖时间结束后,该数字艺术 NFT 就不再在市场上流通,购买需求与供给形成了错配

选择了 ETH 作为拍卖的 basecoin,有 3 个明显的好处:

交易手续费低

牛市的正向螺旋

这一点比较 tricky──标价单位对消费心理的影响:消费数字艺术的群体大多是在牛市中盈利的 crypto natives,对于这类人,消费 1ETH 或者 2500 美元,尽管目前价格相差无几,但是截然不同的消费心理

东方数字艺术

艺术品的社交属性并不是近些年社交平台经济的新产物,从 14 世纪文艺复兴时期,意大利的新兴资产阶级效仿贵族提高社会地位的手段之一,就是为自己的房屋购买艺术品,从而应运而生了追求世俗人生乐趣的人文主义绘画作品。文艺复兴实则是商业复兴的产物,美第奇家族因为拥有惊人的财富,作为欧洲最富裕的家庭,牢牢掌握了佛罗伦萨的权利,使其成为非常重要的文化中心,为意大利艺术家打开了无数扇大门。艺术品的流通是社交需求的一种体现形式,而艺术品的价值是社会共识和关注度的体现。艺术和财富的流向自古以来队形都保持一致,这也很好理解,所谓金钱和价格只不过是有效的量化了社会关注度,即流量。当数字资产累积到了一定数级,获客十几亿人后,New Money 的流向便开启了新数字艺术品和新交易形式的大门。

历史上看,每一个世界级别的经济实体在其鼎盛时期,都会有对应世界级别的文化传播和影响,而这个时间点,大致出现在人均 GDP 达到 10000 美元的阶段。

来源:https://ourworldindata.org/grapher/gdp-per-capita-maddison-2020

20 世纪 70 年代的美国,文化传播上拥有迪士尼和超人,当然,还有反文化运动和嬉皮士精神

20 世纪 80 年代的日本,则向全世界输出了动漫、任天堂和武士道,那个时代被称作「激动的昭和」

20 世纪 90 年代末到 2000 年代初的韩国,有 K-POP、韩剧、女团,所谓「汉江奇迹」

尤其是 CJK、中日韩常常被一同提起,发展轨迹也大致类似,大致从初次举办奥运会开始经济腾飞──1964 年东京奥运会、1988 年汉城奥运会、2008 年北京奥运会,经过 10 到 15 年的时间人均 GDP 大致达到 10000 美元,开始向外输出文化,而 2020 年代的中国作为世界前二的经济体,理所应当具备世界级别的文化输出。我们认为数字艺术 NFT 可能是这个大时代里中国文化相对突出的输出载体和形式之一。

相比与投资具体的艺术作品,作为投资机构,我们更乐于建立管道而非来回提桶,例如投资 TopBidder 这样有协议级创新的数字艺术交易平台,又或者将来可能会投资于优秀青年艺术家的早期作品签约。

区块链游戏

算法稳定币的落地应用?

算法稳定币玩家会在区块链游戏如 Axie Infinity 中发现大量与算法稳定币的相似性,但大多数算法稳定币「永动机」实验都失败了,但 NFT 游戏却不然。AXS 类似算法稳定币三币模型中的 Share,SLP 则是浮动汇率的 Cash,合成 Axie 需要质押 SLP 和 Burn AXS,合成资产用于挖矿和对战,提供了好服务,玩家付费获得了好的体验,Gamify 实现了正循环,而算法稳定币相比只有资产的生成却没有消费。

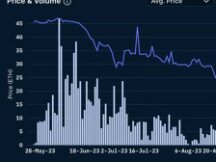

回头看,这并不是说区块链游戏的灵感来自于算法稳定币,而是说有了算法稳定币的经验,能够帮助我们更好地看清楚游戏中博弈的模型,而实际上游戏的设计精髓(从互联网游戏起)就在于博弈的设计,是可玩性的重要来源,传统游戏开发团队中,也需要大量的心理学家与数据科学家。相比于传统游戏,区块链游戏创造了玩赚(play-to-earn)的新模式,氪金玩家依旧氪金,但收入并不全都还给了暴雪、腾讯这样的中心化公司──优秀的玩家能赚到很多钱。Axie Infinity 上目前有 10 万左右的日活 Axies 饲养培育者。继比特币从 6 万降到 3 万多美金之后,Axies 上的宠物价格却能一直维持一百多美金,可见区块链游戏作为少有的不受比特币影响的板块,其未来发展空间和长期价值充满无限机遇与可能。

从卡牌到 RPG

如果说卡牌是游戏博弈论的结晶,那么 RPG 游戏就是科技进步的产物,体感的升华。Big Time 是一款多人在线 RPG 游戏,玩家可以在这个 Metaverse 里创建自己的角色、选择种族和技能、探索地图,进行组队、对战、生产、交易等多种社会行为交互。玩家需要在不同的文明中穿梭时空,收集游戏装备 NFT 强化自己的角色以及获得稀有皮肤,还可以定制自己的传送门,稀有的 NFT 可以让自己的传送门更加酷炫。像现实世界中一样,玩家可以出租,买卖交易自己的 NFT 商品。

Big Time 预计于 7 月 15 日在币安 NFT 交易所上线动态装备 NFT 和 VIP 早鸟入场券。币安的 NFT 交易所大大推动了玩赚行业的从业前景。在许多发展中国家,有许多职业玩家以玩赚 NFT 为生,尤其是在疫情期间,收入可观程度远胜在当地打零工。

OpenSea 是「闲鱼」,区块链游戏是「京东」

NFT 大类的交易量在区块链游戏中,而非传统的 NFT 交易平台 OpenSea。外行人看来 NFT 交易市场首屈一指的 OpenSea 上的品类大多是数字艺术以及一些已经过气的 NFT,更像一个类似闲鱼的二手市场,某种程度上,所谓 NFT 流动性差,指代的正是 OpenSea 上的这些过气的 NFT 「不良资产」流动性差。

资产流动性解决方案

Convergence

Convergence Finance 的出现为个人投资者入场高端艺术品市场提供了入口。碎片化 NFT 投资使昂贵但高收益的优质数字收藏品资产能够渗透到散户人口中。大大提升了艺术资产和资本的流动性。

Convergence 的出现造福了大众,通过资产证券化的方式简化了早期资本投资,提升了资金流动效率。解决了比如,通常出现在一级半市场的卖老股难题:VC 一轮基金存续期一到必须退出,但是持有的股份因为公司没有上市而缺乏流动性。亦或是加密货币基金面临的项目锁仓等现象。ConvX 可以将私募额度打包放在 Convergence 的流动性资金池中,DeFi 用户还可以在 Convergence 上购买比如 SpaceX 等创业公司的股票。

碎片化的 NFT 还有封装安全代币 (WSTs) 都是作为新型资产交易容器,开启了资产流动的新通道。

总结

Web 3 的进程中,NFT 是元宇宙诞生的元概念,它的出现实则标志着最初无序的新经济生态下,我们对于价值载体和互动模式的探索和验证。

Scan QR code with WeChat