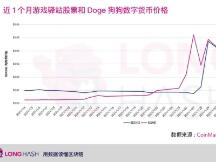

GME散户的炮灰史:GME跌超80%,WSB论坛内斗,"带头大哥"被查,终极赢家浮出水面

编辑:Jhonny

过去一周,GME 跌超80%,市值蒸发180亿美元。

尽管上周五 (2月5日) 出现反弹,但上周的 GameStop (GME) 股价仍创下了史上最差的一周业绩,这家电子游戏零售商的股价因惊人的逆转而蒸发了 180 亿美元。

在纽约股市,GME 股价在过去一周下跌近 87%,上周五收盘于 63 美元,为有记录以来的最差单周表现。撰文时,GameStop 市值跌至 44 亿美元,与此前创下的 337 亿美元市值相距甚远。

上周五 (2月5日),在线上券商 Robinhood 宣布取消 GME 和 AMC 等股票的买入限制后,GME 随即上涨 19%,但仍远低于1月28日 483 美元的高点,那时散户交易员的需求和 Reddit 等平台上的兴奋情绪正在升温。

在此之前,Robinhood 自1月28日开始对 r/WallStreetBets (WSB) 论坛散户们最受欢迎的几只股票 (包括GME、AMC 和黑莓等) 实施临时限制,引发散户交易员的强烈抗议,散户们表示,该经纪公司站在了对冲基金和机构资金一边。为了在交易狂潮中支撑自己的资本,这家交易应用运营商不得不借入或融资数十亿美元。

针对上周 GME 等股价的暴跌,资产管理平台 Personal Capital 首席投资官 Craig Birk 表示:“GameStop 和最近几周成为头条新闻的其他股票 (包括AMC和黑莓等) 的故事尚未结束,但可能会逐渐结束。从更大的角度来看,散户短线交易员大军将转向下一件事。”

相较于1月28日483美元的高点,当前GME股价已经下跌了87%

资产管理公司 Barrett Asset Management 首席投资官 Amy Kong 也表示:“由于某些经纪公司 (比如Robinhood) 宣布取消所有交易限制,你可能会再次看到一些买家进入市场。很难评估这一传奇是否已经结束,该浪潮很可能会通过另一只股票重新复苏。”

S3 Partners 的数据显示,GameStop 的做空率从 140% 的高点跌至 50% 以下。做空该公司和 AMC 等公司的押注减少,是近几周股市过山车式波动的一个关键因素,但这可能预示着下一轮混乱之前的喘息。

虽然 GameStop 的市值自最高点以来已经缩水了 292 亿美元,但其股价今年仍上涨了 200% 以上。AMC 也遭遇了类似的命运,它从1月28日那一周的高点下跌了 66%。

与此同时,一些散户交易员也纷纷涌向股市的其他领域,比如白银市场和小型药品开发商。

比如,此前针对 GME 和 AMC 等的交易限制以及这些股价的暴跌,已经导致散户投资者抢购 Cassava Sciences 等生物技术公司的股票。这家小型药物开发商今年的股价上涨了 557%,成为纳斯达克综合指数的表现最好的股票之一。Cassava 上周五下跌 29%。

Reddit 公司在上周五的一篇官方帖子中写道,WSB 论坛在过去两周出现了数百万新用户,该论坛中的讨论引发了狂热的交易活动。据 Reddit 表示,GameStop、AMC 和白银都是 WSB 论坛上的热门话题。

该帖子写道:“在1月24日至30日期间,查看 r/WallStreetBets 论坛的新用户增加了10倍。在过去两周内,该社区的用户显著增加了 560 万。”撰文时,WSB 论坛的成员已经达到 870 万人。

此前,在一些 WSB 成员开始将逼空战火延伸至白银市场之后,上周一白银期现货价格盘中一度涨逾11%,此后银价回落。Reddit 在该帖子中对此回应道:"在对贵金属内在价值进行了短暂的投机性讨论后,投资者们大声疾言,然后加倍关注基本面,这意味着绝大多数关于白银的帖子都是反对 (轧空) 白银的。"

此外,Reddit 还反驳了机器人是流量激增的原因。该官方帖子写道:“这看起来像是一群试图参与社区的新用户,而不是一群新的、严重过剩的‘机器人’。”Reddit 的这一分析与此前 WSB 的一名匿名版主的声明相矛盾,该版主声称机器人在 WSB 论坛的内容中扮演了重要角色。

然而,WSB论坛散户的凝聚力正在被瓦解!

01一场争夺WBS论坛控制权的战争已经爆发

Reddit 的 r/WallStreetBets (WSB) 论坛似乎正在酝酿一场较量,而这场较量的焦点并不是哪只股票将成为下一个 GameStop (GME),而是针对该论坛的控制权。

就在 WSB 论坛被大量散户用来抗衡那些做空 GameStop 股票的华尔街对冲基金,并迫使华尔街开始正视散户联合阵线的力量的几周之后,拥有 870 万成员的 WSB 论坛中开始出现内斗的迹象。

有迹象表明,WSB 论坛上曾经协作一致的散户团队的凝聚力正在被瓦解,可能预示着其在市场上的力量正在减弱。

我们知道,WSB 是一个由 Reddit 托管的论坛,最近几周该论坛聚集了抵制包括香橼研究公司 (Citron Research) 和梅尔文资本 (Melvin Capital) 等在内的做空 GME 股票的华尔街对冲基金,并导致香橼和梅尔文资本放弃做空 GME 股票,损失合计近200亿美元,香橼更是宣布将停止发布任何做空研究报告。

可以说,WSB 散户发起的这场“世纪逼空大战”是一个非传统的战场,在这个战场上,“战士们”的身份模糊不清,通常也不可能在现实生活中得到确认。

在该论坛中,虽然表面上人人都可以注册并能够在该论坛中发布帖子,但该论坛的一些被称为“版主”(moderators)的成员是该论坛的守门员,他们负责监视并有时删除帖子,例如,如果帖子是垃圾信息或者欺诈类信息,亦或违反了骚扰或推销低价股的规定。

有证据表明,此前在 GameStop 狂潮席卷整个 WSB 论坛期间管理该论坛的一些活跃版主,已经被撤销版主权限。

在被“革职”之前一直很活跃的一些 WSB 版主声称,WSB 的老版主基本上死而复生了。这些老版主保留着资历特权,让他们可以除掉版主团队中的新成员。

一些已被撤销版主身份的前版主表示,当前紧张局势的根源在于利益——随着媒体对 WSB 论坛的兴趣激增,获利的可能性随之而来。

据《华尔街日报》报道,WSB 论坛的创始人 Jaime Rogozinski 在 2020 年初创建该论坛之后就被踢出了该论坛,然后远远地看着这个社区把华尔街做空机构逼得跪了下来。

但上周,Rogozinski 将自己的人生故事的版权卖给了 RatPac Entertainment 娱乐公司,他以“低于六位数”的报酬接受了 RatPac 公司制片人的独家专访。RatPac 公司表示,将把 Rogozinski 的故事拍成电影。

WSB 论坛上一位用户名为 “zjz” 的版主发布帖子表示,一群长期不活跃的版主收回了对该论坛的监管特权,目的是从该网站获利。zjz 写道:“我们已经被顶级版主控制了。他们离开了很多年,一闻到钱的味道就回来了。”

zjz 在 WSB 论坛上表示自己的版主权限已经被撤销

zjz 的一些帖子已经被从 WSB 论坛上删除,但在另一个名为 “r/wallstreetbestest” 的论坛上以“Stop the Steal #FREEWSB”的标题重新发布。在这个已经被设置成私人社区、需要版主审核才能进入的新论坛中,聚集了很多长期的 WSB 成员。

其他最近被“革职”的 WSB 版主也发帖称,他们要么被革职,要么选择主动退出。

另一位用户名为“Jamsi”的前版主于上周表示,他的版主权力也被撤销了,且没有收到任何解释。

Jamsi 在 WSB 也论坛上的一篇帖子中暗示,对冲基金可能是这场起义的幕后黑手。Jamsi 写道:

“WSB 老版主们已经禁止了论坛中的很多版主,包括我在内!有很多可疑的事情正在发生,他们 (老版主) 可能已经被对冲基金收买了!”

Jamsi发帖子表示,WSB老版主可能已经被对冲基金收买了

当前,显示 WSB 版主成员的页面上不再包括 zjz 或 Jamsi,但却显示有四位新版主刚加入进来,而且其中三位新版主的账户是自2月3日才创建的。

被踢出的版主们此前一直监管着这个社区最近的发展,并表示他们希望该论坛保持不变——他们不想通过出售 WSB 来盈利,也不想让垃圾信息淹没该论坛。

02有幕后黑手操纵?监管机构开展调查

当前,美国证券交易委员会 (SEC) 正在调查欺诈是否在 GameStop、AMC 和其他几只股票的大幅波动中发挥了作用;参众两院都计划就市场狂热举行听证会。

此外,美国财政部在上周二晚间的一份声明中表示,美国财政部长耶伦 (Janet Yellen) 也要求与包括 SEC 在内的美国金融监管机构召开会议,这是她为应对这场市场动荡采取的首次公开举措。

据知情人士透露,SEC 调查人员正在搜查社交媒体和留言板上的帖子,并对交易数据进行审查,以评估这些帖子是否属于操纵行为,以推高股价。

普遍的说法是,过去两周,散户交易员通过 WSB 论坛联合起来,买进对冲基金做空的 GME 和 AMC 等股票或看涨期权,让华尔街的卖空者措手不及。

但包括著名卖空者 Carson Block 在内的一些市场参与者已经开始猜测,推动 GameStop、AMC 和其他股票飙升至过高水平的卖空压力,可能也涉及到专业机构投资者,他们要么利用了WSB 引发的狂热,要么“火上浇油”推动着这一逼空浪潮。

与此同时,《纽约时报》上周三报道,马萨诸塞州监管机构正在调查推动此次散户轧空 GME 股票的关键人物 Keith Gill,调查他是否违反了他之前任职的保险公司 Mutual Life 的相关规定。

根据美国金融业监管局 (FINRA) 的规定,经纪人在自己公司以外的地方拥有交易账户,必须得到所在公司的批准;公司也被要求密切监督旗下经纪人在社交媒体上发表的、与其工作有关的信息。

也就是说,在 Keith Gill (经纪人) 仍是 Mutual Life 公司员工的期间,他在 WSB 论坛上与散户进行积极交流,很有可能违反了有关经纪人与公众沟通的相关监管规定,而 Mutual Life 也已经向监管表明,该公司对 Gill 进行的一系列 GME 交易并不知情。

Unitimes此前文章指出,这位“带头大哥”曾在 GME 股价最低点买入了5万美元看涨期权的奇人,其手持的 GME 资产价值一度飙升至 4800 万美元。WSB 用户 Uberkikz11 曾说道,Keith Gill “让我们有了共同的敌人 (即做空GME股票的对冲基金)。”

Gill 在 WSB 论坛的用户名为“DeepFuckingValue”。在过去的6个月里以来,他积极地在 WSB 论坛上发表自己的看法和预测,以及自己的 GME 持仓情况,同时在 YouTube 等平台持续发布了许多看好 GME 股价的视频。

但自2月4日起,Gill 就再没有在 WSB 论坛上更新他最新的 GME 持仓情况。许多 WSB 成员猜测 Gill 已经减持 GME,或者因为马萨诸塞州监管机构的调查而退缩。

Keith Gill

此外,如上所述,最近 WSB 的一位发言人告诉哥伦比亚广播公司 (CBS),WSB 论坛上存在“大量”机器人活动,一些帖子被自动审核系统屏蔽。这也越来越引发人们对 WSB 论坛聊天中可能存在机器人活动的担忧,尽管 Reddit 在上周五的官方帖子中对此予以反驳。

对于 SEC 的调查,美国监管机构金融业监管局 (Financial Industry Regulatory Authority) 的前执行主管 Brad Bennett 表示,涉及炒作股票的案件并不容易,因为往往需要有人做出了重大的错误陈述的证据才能定罪。

Bennett 说道:“如果你前去某个网站并发布‘我认为这个股票将上涨’的言论,这并不是犯罪行为。如果人们选择遵从你的建议,这也不是违法或犯罪。”

“这不是几个小时,甚至几天就能解决的问题,”Bennett 补充道,“这是一项很难的侦查工作。”

由于 Bennett 所述的原因,SEC 的调查通常需要数月甚至数年的时间才能完成,所以在调查结束时,GameStop 风波可能已经过去很久了。

尽管如此,SEC 的调查结果可能会对更广泛的零售市场产生影响,并导致卖空、贸易结算、在线应用和披露规则方面的政策变化。

值得注意的是,虽然 SEC 不监管社交媒体或留言板,但此前该机构已对那些被控在网上对股票进行虚假陈述的人提起过诉讼。比如在 2000 年的一个案例中,SEC 盯上了一名 15 岁的少年,原因是该少年购买了微型股,然后大肆炒作,然后迅速卖出并获利。这名少年同意偿还 27 万美元的利润以解决指控。

此外,知情人士说,SEC 还在调查 Robinhood 等券商如何处理交易量增加并决定在交易量激增期间限制 GME 和 AMC 等交易的问题。SEC 正在调查这些公司的交易限制是否遵守了规定,是否在向客户全面披露信息方面保持一致。

03鹬蚌相争,渔翁得利?

诚然,这场逼空大战让许多人一夜暴富,也让许多人损失惨重,不管是做空 GME 等股票的华尔街对冲基金,还是轧空 GME 行情的散户投资者,都是如此,大有“两败俱伤”的意味:

对于做空 GME 等股票的对冲基金而言,以香橼和梅尔文资本为代表的做空机构损失了近200亿美元;但根据 S3 Partners 的数据,前段时间,“做空的净股票总量并没有太大变化,”因为“做空者大多仍持有空头头寸,或者被愿意做空该股的新对冲基金所取代。”

也就是说,随着之后 GME 股票暴跌,这些做空者也大赚一笔。当然,做空的可能不仅包括机构投资者,也可能包括许多散户。

而对于轧空 GME 行情的 WSB 散户们,更是经历了大起大落的几周:他们先是将 GME 股价从年初的 19 美元一路推高到1月28日的 483 美元高点,一些散户因此套现而赚得盆满钵满 (一些散户投资者并不像坚持持有 GME 股票的散户大军想象的那么团结);之后 GME 股价开始经历过山车式的骤跌,虽然之后有所反弹,但1月29日暴跌以来,似乎已经失去了再次上涨的势头,致使做多 GME 的散户们一片哀嚎。

上图为过去三个月GME股价的走势,自1月29日再次暴跌以来,GME一路走跌,撰文时报价约66美元,似乎已经失去上涨势头。图源:CNBC

但这场大战只是做空机构和散户之间“两败俱伤”这么简单吗?也许不然。

一系列数据显示,散户抱团对抗华尔街做空机构似乎并不是 GME 飙升的主因,机构投资者才是推动 GME 股价狂飙的主导力量。

摩根大通数据显示,2020年1月,散户交易者购买最多的 10 支股票并不包括 GME。摩根大通分析师 Peng Cheng 在一份报告中对客户表示,2020年1月份,散户交易者购买最多的 10 支股票并不包括 GME,仅位居第15位。

城堡证券 (Citadel Securities) 的统计数据显示,1月26日至28日,散户投资者实际上是 GME 的净卖家,而正是在此期间,GME股价被推至历史高点 483 美元。

这意味着,除了奔赴在这场大战最前线的 GME 做空者和轧空 GME 行情的散户投资者,还有另一股势力在起作用,上演“鹬蚌相争,渔翁得利”的戏码。

如上所述,包括著名卖空者 Carson Block 在内的一些市场参与者已经开始猜测,推动 GME、AMC 和其他股票飙升至过高水平的卖空压力,可能也涉及到专业机构投资者,他们要么利用了WSB 引发的狂热,要么“火上浇油”推动着这一逼空浪潮。

这场 GME 逼空浪潮的一大赢家正是纽约对冲基金 Senvest Management。

据《华尔街日报》报道,纽约对冲基金 Senvest Management 从2020年9月份开始购买 GameStop (GME) 的股票,截至10月底,该机构以每股不到 10 美元的价格收购了该公司 5% 以上的股份。

当 GME 股价从每股不到10美元飙升至400美元以上,尘埃落定时,该机构净赚了近 7 亿美元的利润。

从收益和内部回报率来看,GameStop (GME) 已经是 Senvest Management 最赚钱的投资项目,该基金1月份扣除费用后的回报率高达 38.4%,并使得该公司的这只旗舰选股基金规模从 2020 年底的 16 亿美元增至 24 亿美元。

Senvest Management 对冲基金经理 Richard Mashaal (左) 和 Brian Gonick (右)

有分析师表示,由于截至去年10月7日,GME 是 Senvest Management 持有的最大股票,考虑到当时华尔街的对冲基金界的许多人将 GameStop 视为潜在的破产者,当时 Senvest Management 持有大量 GME 股票是一种很奇怪的做法——从资产管理人的角度来看,这很难说是一个审慎的举动,除非 Senvest Management“有一个计划”。

Senvest Management 的对冲基金经理 Richard Mashaal 告诉《华尔街日报》,2020年1月,GameStop 新任 CEO 在一次消费者投资会议上的发言激起了 Senvest Management 对这家视频游戏零售商的兴趣,并认为如果 GameStop 能够坚持到下一代视频游戏主机问世并刺激对游戏和配件的需求,该公司的股价将会得到提振。

Richard 说道:“但我们没想到事情会变得如此疯狂。”

但 Senvest Management 只是因为看重这些基本面因素而加速增持 GME 股票?有分析师表示怀疑!

据《华尔街日报》报道,有一些迹象表明,还有其他因素促成了 Senvest Management 这次紧急的 GME 增持狂潮,尤其是一位取名为 "Jeffamazon" 的 Reddit 用户于 2020 年9月份在 WSB 论坛上发布的一篇帖子,该帖子取名“The REAL Greatest Short Burn of the Century”(本世纪真正伟大的逼空),引发了散户们对 GME 这个名字的兴趣。

这篇帖子发布在 2020 年在9月初,正好是 Senvest Management 开始购入 GME 股票的时间。分析师怀疑这两者之间是否存在联系。

该帖子指出,GME 股票的做空率当时超过 110%,表示“这是前所未闻的”,并列举几点原因解释为何这种情况将会逆转,GME 将出现轧空,并鼓励散户们做多 GME 股票。该帖子并总结道:“GME 就是一年前的 TSLA (特斯拉股票)。”

2020年9月,“Jeffamazon”在WSB论坛发布帖子表示GME被严重做空

就在几个月后的2020年12月,做多 GameStop 的观点在美国散户群体中得到了极大的推动。12月17日,当 GME 股票收于14.83美元时,投资研究机构 Hedgeye 告诉其客户,GameStop 是其“最佳创意”之一,并解释为什么这个在 14.83 美元交易的股票最终可能价值 100 美元。

但根据《华尔街日报》报道,Hedgeye 的客户不知道的是,是 Senvest Management 向 Hedgeye 推销了这个想法。虽然 Hedgeye 的分析师 Brian McGough 否认了这一点,并解释道:“我非常尊重 Senvest。我们 (对GME) 进行了独立审查,得出了类似的结论。“

无论如何,到12月底,在 WSB 论坛和 Hedgeye 的客户之间,做多 GME 的观点已经在散户中广泛传播,一场由散户和包括 Senvest Management 在内的做多者轧空了 GME 行情,最终推动 2021 年1月底 GME 股价的爆炸式上涨,并导致香橼和梅尔文资本等其它 GME 做空机构损失惨重。

除了 Senvest Management,摩根士丹利也是此次 GME 逼空浪潮的大赢家。

《金融时报》报道,2021年1月份,押注 GameStop 的一只摩根士丹利共同基金 Institutional Inception fund 创下了同类基金中表现最好的记录,也凸显出一些华尔街机构是如何利用散户交易激增获利的。

这只当前规模已达 15 亿美元的摩根士丹利旗下基金,其1月份的总回报率上涨逾 30%,因持其持有的 GME 股票在1月份上涨了1625%。这使该基金在 Morningstar 的美国股票基金排行榜上名列榜首。

这只基金在去年9月首次披露持有 346,943 股 Gamestop 股票。数据显示,当时这只基金持有的 GME 股票价值略高于 350 万美元,该基金的总资产略高于 4 亿美元。

而截至1月底,该基金持有的 GME 股票价值增长至逾 1.12 亿美元,帮助该基金自去年9月以来实现了逾 100% 的回报率。

显然,正如盈透证券 (Interactive Brokers) 董事长 Thomas Peterffy 所指出的那样:“在这里,不只是小人物在做多。还有 GameStop 的大玩家,有的大玩家做空,有的则做多。“

GameStop 逼空浪潮演变至今,似乎逐渐失去了最初的“散户暴打华尔街空头”的热血,而更多的是“散户夹在相互竞争的华尔街机构之间,充当垫脚石和炮灰”的意味。或许正如有些分析师所言,散户最终不可能战胜机构。

Scan QR code with WeChat