什么是 Uniswap?最全初学者指南

Uniswap 是运行在以太坊上的头部去中心化加密货币交易所。

目前最主流的两大中心化交易所分别是 Coinbase 和币安。这些交易所由公司管理,用户资产由他们托管控制,使用传统的订单簿系统来撮合交易。

基于订单簿的交易是指买入和卖出订单与每个订单的总金额一起以列表的形式呈现。一个资产买单卖单的挂单数量被称为"市场深度"。为了成功使用这个系统进行交易,买入订单必须与订单簿订单上的卖出订单的价格数量相匹配,反之亦然。

例如,如果你想在中心化交易所以 33000 美元的价格卖出一个比特币(BTC),你需要等待订单簿上出现一个买家,他想以这个价格买入等量或更多的比特币。

这类系统主要是存在流动性问题,流动性指的是任何时候订单簿上订单的深度和数量。如果流动性低,意味着交易者可能无法完成他们的买入或卖出订单。

换个角度理解流动性:想象一下,你在一个街头市场拥有一个食品摊位。如果街边市场很繁忙,摊主在卖货,人们在买农产品和产品,那就会被认为是一个 "流动性市场"。如果市场很安静,很少有买卖进行,就会被认为是 “呆滞市场(narrow market)”。

什么是 Uniswap?

Uniswap 是一种完全不同类型的交易所,它是完全去中心化的,这意味着它不是由单一实体拥有和运营的,Uniswap 使用一种相对较新的交易模式,称为自动流动性协议(automated liquidity protocol)(见下文)。

2018 年 Uniswap 就已经上线以太坊,以太坊是全球市值第二的加密货币。由于 Uniswap 基于以太坊构建,这使得它兼容所有 ERC-20 代币和基础设施,如 MetaMask 和 MyEtherWallet 等钱包服务。

Uniswap 是完全开源的,这意味着任何人都可以复制代码来创建自己的去中心化交易所。它甚至允许用户免费在交易所上架代币。普通的中心化交易所是以利润为导向的,并收取非常高的费用来上架新币,所以仅这一点就有明显的区别。由于 Uniswap 是一个去中心化的交易所(DEX),这也意味着用户始终保持对自己资金的控制权,而不是像中心化的交易所那样,要求交易者放弃对私钥的控制权,以便将订单记录在内部数据库上,而不是在区块链上执行(这样做更耗时和昂贵)。通过保留对私钥的控制权,可以消除交易所被黑客攻击时资产损失的风险。根据最新数据,Uniswap 目前已经是第四大去中心化金融(DeFi)平台,其协议上锁定了价值超过 30 亿美元的加密资产。

Uniswap 的工作原理

Uniswap 在两个智能合约上运行:“交易”合约和 “工厂”合约。这些都是自动化程序,在满足某些条件时会执行特定功能。在这种情况下,工厂智能合约用于向平台添加新的代币,而交易合约则用于所有代币间的兑换交易。任何基于 ERC20 的代币都可以在已升级的 Uniswap v2 上与另一个代币交换。

自动流动性协议

Uniswap 通过一个自动流动性协议来解决中心化交易所的流动性问题,其工作原理是激励交易者成为流动性提供商(LP)。Uniswap 将用户的资金汇总到一个资金池中,用于执行平台上的所有交易。每个上架的代币都有自己的资金池,用户可以向资金池中提供资金成为 LP,每个代币的价格是通过数学公式计算得出的。有了这个系统,交易无需对手盘,只要对应的代币资金池中有足够的流动性,用户就可以以已知的价格即时执行任何交易。每个 LP 会收到代表资金占比的 LP 代币。例如,如果你向一个资金池中存入 10,000 美元后,资金池总资金为 100,000 美元,那么你将收到一个代表该资金池占比 10% 的 LP 代币,这个 LP 代币可以取回一定份额的交易手续费。用户在 Uniswap 上的交易手续费为 0.3%,这笔手续费会自动存储在流动性储备金中,每当 LP 决定退出资金池时,他们就会从储备金中收到与他们的流动性份额对等比例的手续费储备金,同时他们的 LP 代币也将被销毁。Uniswap V2 升级后,引入了一个新的协议费用,即把 0.3% 的交易手续费中的 0.05% 发送到 Uniswap 基金中,以备未来发展所需,该协议费用是否启用由社区投票决定。目前该协议费用尚未启用,若启用后,则 LP 就只能获得 0.25% 的交易手续费。

代币价格如何确定

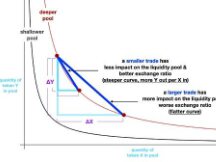

这个系统的另一个重要因素是它确定每个代币价格的方式。Uniswap 没有采用订单簿系统,在订单簿系统中,每个资产的价格由最高买家和最低卖家决定。Uniswap 采用自动做市商系统,这种根据资产的供求关系调整资产价格的替代方法使用了一个长期的数学方程式,它的工作原理是根据各池中代币数量的比例来提高和降低价格。需要注意的是,每当有人向 Uniswap 添加一个新的 ERC-20 代币时,这个人必须添加一定数量的所选 ERC-20 代币和等量的另一个 ERC-20 代币来启动流动性池。计算每个代币价格的公式是 x*y=k,其中代币 A 的数量是 x,代币 B 的数量是 y,K 是一个恒定值。例如,Bob 想使用 Uniswap LINK/ETH 池用 LINK 兑换 ETH,Bob 向池子里添加了大量的 LINK,这就增加了池子里 LINK 与 ETH 的比例。由于 K 值必须保持不变,这意味着 ETH 的成本增加,而池中 LINK 的成本减少。所以 Bob 投入的 LINK 越多,他得到的 ETH 回报就越少,因为它的价格会增加。流动性池的大小也决定了交易过程中代币价格的变化幅度。流动性(池子里的资金)越多,就越容易进行大额交易,不至于导致价格大幅下滑。

图 | Uniswap 代币池价格曲线(来源:Ethresear.ch)

套利

套利交易者是 Uniswap 生态系统的重要组成部分。这些交易者专门寻找多个交易所的价差,并利用它们进行套利。例如,如果比特币在 Kraken 上的交易价格为 35,500 美元,而 Binance 的价格为 35,450 美元,你可以在 Binance 上买入比特币,然后在 Kraken 上卖出,完成套利。如果量大,就可以用相对较低的风险,获得可观的利润。

套利交易者在 Uniswap 上做的是寻找高于或低于其平均市场价格的代币,由于大宗交易容易造成代币价格的偏离,套利者也便有利可图,搬砖套利直至抹平价格偏离,恢复到正常市场价格。

如何使用 Uniswap

Uniswap 很容易上手使用 ,首先你需要有一个支持 ERC-20 的钱包,如 MetaMask,WalletConnect,Coinbase 钱包,Portis 或 Fortmatic。

钱包准备好后,还需要持有 ETH,以便在 Uniswap 上进行交易并支付 Gas 费用,即以太坊的交易手续费,Gas 价格根据网络拥堵情况动态变化。大多数兼容 ERC-20 的钱包在进行支付时会给你三种选择:慢速、中速或快速,价格也依次递增,这决定了以太坊网络矿工处理你的交易的优先级。

1. 进入 https://uniswap.org

2. 点击右上角的 "Use Uniswap"。

3. 进入右上角的 "Connect wallet",选择你的钱包。

4. 登录你的钱包,让它连接到 Uniswap。

5. 在屏幕上,它会给你一个选项,直接点击 "From" 和 " To" 部分旁边的下拉选项。

6. 选择你想兑换的代币,输入金额,然后点击 "Swap"。

7. 会出现一个交易的预览窗口,你需要在你的 ERC-20 钱包上确认交易。

8. 等待交易被添加到以太坊区块链中,你可以通过复制并粘贴交易 ID 到 https://etherscan.io/,查看其进度,也可以在你发送的交易历史记录中找到该交易 ID。

UNI 代币

Uniswaps 的原生代币 UNI 是一种治理代币。UNI 持有人有权对平台的新发展变化进行投票,包括如何将铸造的代币分配给社区和开发人员,以及任何费用结构的变化。

UNI 代币于 2020 年 9 月正式发行,目的是为了防止用户投奔竞争对手 DEX SUSHISwap。在 UNI 代币推出前一个月,SushiSwap(Uniswap 的分叉)曾通过奖励 SUSHI 代币来激励 Uniswap 的用户,好让 SushiSwap 将他们的资金重新分配到新平台。Sushi 是一种新型的代币,给予用户对新协议的治理权,以及按比例获得平台的所有的交易费用。

之后,Uniswap 便发行了 10 亿个 UNI 代币,并决定将其中的 1.5 亿个代币分发给任何使用过该平台的人。每个用户收到了 400 个 UNI 代币,当时的价值超过 1000 美元。

Scan QR code with WeChat