解读MDEX的崛起,UniSwap的挑战者们机会在哪儿?

当MDEX引爆市场

MDEX火了!

继Basis Gold之后,火币生态链再出现象级项目。

1月27日,火币生态链Heco项目MDEX上线流动性挖矿8天,流动性资金池(LP)总质押量超过10亿美金,24小时交易额最高突破14亿美金,超过市场中大热的DEX双雄,UniSwap和SushiSwap。

MDEX是一个基于资金池理念的自动做市去中心化交易所,在此基础上,提出并实现了基于火币生态链和以太坊的双链DEX模型,并同时支持流动性和交易双重挖矿机制。

“我们社群的人都在冲,为了抓住Heco链上的头矿红利”,投资者安顺表示,MDEX的火爆并不意外,但最后的数据却远远出乎他的想象。

1月19日晚上,据火币生态链Heco链上数据显示,MDEX上线流动性挖矿1小时内TVL过4亿美金,1小时交易额超8000万美金,独立访问人数21000人。

归因MDEX的火爆,绕不开Bags,火币生态链首个算法稳定币。

从最低跌至30美元,到一飞冲天,最高1022美元,Bags在极短时间内完成了30倍的财富神话,也让火币生态链一鸣惊人,被各路资金关注。

Basis Gold,让火币生态链引领了DeFi潮水的方向。

但是算法稳定币具有明显的周期性,火币生态链需要一个长期的价值中枢——去中心化交易所(DEX)。

正如以太坊需要UniSwap,火币生态链则需要MDEX。

(二)MDEX背后的流动性战争

讨论MDEX的火爆,离不开一个话题,DEX的护城河在哪里?什么才是DEX的核心竞争力?

曾经大家一度认为Uniswap会一直独霸武林,没想到半路杀出的SushiSwap仅靠Fork代码,并利用流动性挖矿的激励机制对没有发币的Uniswap发起吸血鬼攻击,一度抢夺了UniSwap超过70%的流动性,一跃成为DEX的独角兽。

这就是DEX世界的残忍事实:流动性壁垒被打破,且没有忠诚度,对于做市资金来说,哪里收益高就会去哪里,对于用户来说,哪里费用低,交易便捷,资产种类多,就会倾向于去哪里。

UniSwap 几年辛劳,累计建立的行业优势,可能在几天内被人利用“流动性挖矿”全部抢走,即使之后 UniSwap 发了币,也并不能阻碍SushiSwap的强势崛起,当有了基础的流动性和用户群体之后,UniSwap和SushiSwap的战争就变成了白刃战,比收益率抢流动性,比创新和体验,抢夺用户。

DeFi协议可组合性的魅力与危险凸显无疑:当流动性不再有边界,DEX的崛起和衰落都将加速。

DEX战争就是争夺流动性的战役。

回到MDEX,SushiSwap依靠流动性挖矿对UniSwap发起“吸血鬼攻击”,快速抢夺流动性,而MDEX照样在挖矿上出奇招——双链双挖。

双链指同时支持火币生态链和以太坊,这并不新鲜,创新之处在于,MDEX既支持DEX通行的流动性做市(AMM)挖矿,也支持交易挖矿。

通常来说,流动性挖矿需要质押双币 LP Token,MDEX不仅支持双币LP矿池,也支持单币矿池,没有无常损失的的单边流动性挖矿对于各路资金来说称得上是“致命诱惑”。

交易挖矿则相当于在双重流动性挖矿的基础再加了一层“杠杆”——沉淀一切资金,不仅增加AMM流动性,还培养交易习惯。

先有流动性才能有交易,无论是DEX还是CEX,流动性挖矿\交易挖矿依然是目前帮助交易所快速冷启动,获得流动性的最佳途径,没有之一。

但问题也随之而来,用低门槛、高收益吸引大规模的流动性沉淀容易沦为资金大户的提款机,如何避免被大户挖塌?

除了需要资金和流量的支持,Token经济机制的赋能必不可少。

与大多数DEX代币更便治理不同,MDX引入了“回购销毁”和“回购奖励”机制,赋予了代币更大的财务价值。

根据规则,MDEX挖矿开启后,每日手续费收入的66%都会被拆分成两部分,其中40%用于回购MDX并销毁,剩余的60%用于从二级市场购买HT并空投给为MDX-USDT提供流动性的用户。

官网显示,截至1月27日,MDEX24小时的手续费约为216万美元,这意味着将有57万美元会用于回购MDX销毁。

良好的Token经济机制才能让流动性挖矿可持续。

MDEX的长期价值

依靠双重挖矿可以快速冷启动,并繁荣一时,然后呢?如何留住用户,捕获长期价值才是MDEX之后面临的挑战。

思考一下,什么样的DEX可以在市场中长期生存,保持活力?

用户对 DEX 的四大诉求是:最优的价格;快速的交易;最低的成本;可选择的资产。

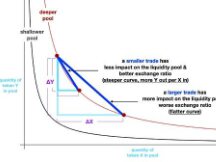

最优的价格:充足的流动性,滑点更低;

快速交易:依托的底层公链性能更强,转账效率更高;

最低的成本:Gas费和手续费更低;

可选择的资产:资产种类满足投资者的选择。

其中,交易效率和成本,取决于底层公链的性能,而这是所有依附于以太坊的DEX永远的痛,DeFi越火爆,以太坊越拥堵,越将普通人排除在外,然后彻底沦为大户的资金游戏,这是负向的网络效应。

解决之道目前来看,就是两条,一是DeFi项目引入Layer2方案,但目前技术方案参差不齐,有待检验,总体上雷声大,雨点小;其次,更快捷的方案是,向火币生态链等有流量基础的交易所公链迁徙。

这火币生态链的机会,也是MDEX的优势。

亲身参与体验MDEX的交易,即可获得最直观的感受。

以单笔交易转账来看,在MDEX完成一笔交易,所需要的gas费用为0.00036HT,折合不足0.001美元。

相比之下,使用UniSwap完成一笔交易,Gas手续费高达0.008ETH,折合10美元,这样来看,MDEX的交易费用几乎为零,交易数百次仅消耗1美金的gas费用。

从交易效率来看,在MDEX尝试完成一次交易,大概只需要4秒钟,链上极速确认完成,而在Uniswap上,却不得不忍受漫长的延迟,以及让人抓狂的失败通知——转账失败,矿工费照常收取。

由于流动性充足,在实测过程中发现,上千美元的小额交易最低滑点可为0.1%,一定程度上已经达到甚至低于大多数中心化交易所的交易滑点。

以ETH-USDT交易为例,目前该交易对在MDEX流动性资金池高达1.38亿美元,沉淀了超过50万个以太坊,可以在低滑点的前提下,满足上百个以太坊的交易需求,相比中心化交易所,手续费更低。

毫无疑问,在操作体验、交易成本、交易速度上,MDEX有着绝对的优势,但是不可否认的是,如今DEX龙头依然是Uniswap。

为什么?

投资者对待UniSwap的感情和以太坊一致,又爱又恨,恨的是落后的基础设施,爱的是生态繁荣,资产沉淀。

试想一下,当投资者得知一个操作体验差或者UniSwap上有一个加密货币可能会有10倍涨幅,他是否会忍受各种不良体验,高昂的手续费、转账慢去购买该资产?

答案是肯定的,别谈什么用户体验,在财富效应面前,一切的用户体验都不过是暂时的绊脚石。

无论是中心化交易所还是去中心化交易所,优质资产才是核心竞争力。

UniSwap的成功一方面得益于以太坊上已经沉淀了大量资产,其次,由于DeFi协议的组合性,可以与MakerDAO等借贷协议交互,比如部分LP代币可以用于抵押借贷。

因此,对于MDEX此类新生的DEX而言,最大的挑战还是如何在流动性挖矿的盛宴后,不断吸收优质资产。

对MDEX而言,好消息在于,火币生态链并不是另起炉灶,而是在支撑高性能交易的基础上,实现以太坊智能合约的兼容,同时依托火币交易所的存量资产,可以快速实现资产的跨链互通,比如FIL、LTC、DOT……等主流币种均有映射至火币生态链,从而丰富了MDEX的资产类别。

试想一下,可以买到同样的资产,在UniSwap需要10美元的成本,消耗一分钟,在MDEX只需要4秒钟,花费0.03美元,你会做怎样的选择?

因此,只要火币生态链还在不断扩张,火币生态链上的资产继续繁荣,那么MDEX的长期投资价值也会随之增长。

Scan QR code with WeChat