DeFi 基础生态的日益繁杂,两大设计方向,寻找对冲高Gas费的方法

Gas 在以太坊区块链上被看作“燃料”,用于交易、执行智能合约、支付存储费用等,其费用根据网络使用情况而变化。

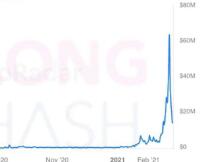

2020 年随着以太坊在 DeFi(去中心金融)这一垂直领域火力全开,据 DeFiPulse 显示,智能合约总锁仓价值(TVL)年初迄今增长 20 倍。根据 Etherscan 数据计算,30 日以太坊平均 Gas 费用在 2020 年持续走高并在 9 月 25 日创下历史新高月均 198.966 Gwei 。

多数 DeFi 类产品用智能合约组合相关开发模块搭建金融协议,用户可以用“去中心化”的方式与之交互,获得金融服务(如数字货币买卖、借贷及衍生品)。直到今天,这些产品仍为实验性的产物,更低门槛的准入机制的对立面是更多的安全风险及服务费用。

由于以太坊链上产品的使用场景增多,智能合约在不同协议间的交互更加频繁,使得以太坊网络变得更加拥堵。

试想一个区块链极客爱好者的日常:先把比特币、以太币转换为 wBTC 和 wETH ,然后一部分用于在聚合器平台如 1inch 购买喜欢的代币,一部分存入去中心交易平台 Uniswap 进行流动性挖矿换取 LP 治理代币,最后一部分投入一个个“分叉”后的 DeFi 协议中尝试赚取回报。

数据分析公司 Glassnode 数据,以太坊交易中使用的 Gas 数量以及当前支持以太坊区块链工作量证明的矿工收入已经超越 2017 年水平,再创新高。在一个接一个 DeFi 实验性产品带来的诱人的短暂高年化收益率(APY)的背后,除了早期生态参与者享受到红利,以太坊矿工、“科学家”与黑客们也分得了可口的蛋糕。

常见的产品

2020 年之前,很少有开发者及交易者提及 Gas 问题,仅是在以太坊黑客松上有过类似的创业项目。随着 312 黑天鹅事件及连续不断的流动性挖矿热潮,用户们在去中心金融交易受到大规模阻塞时,才发现 Gas 的费用直接地影响着他们的数字资产投资组合。

目前区块链开发社区,有着几种常见的 Gas 解决方案,通常为合约衍生品和利用 Gas 定价机制所编写的智能合约进行抵扣退款。

Gas 合约类衍生品的设计通过买卖双方对 Gas 的预期价格而进行零和博弈,如链上期货期权类产品。最近上线的 UMA Protocol 的 uGas-JAN21 是属于期货类产品,上线一周内池规模达 188 ETH,用户地址约 27 个。

1inch 团队设计的 Chi GasToken 的用户地址为 4504 个,池规模约 120 万美元。这两类解决方案目前处于早期,但是逐渐为用户所接受。

由于 Gas 的不可预测,根据矿池的情况来动态计算,其波动很大,时而为个位数的 Gwei ,时而突破 500 Gwei ,因此也引来了一些投机者的关注,如有些 DeFi“科学家”在社区进行 Gas 交易盈利方式的探索。但是,可以通过多方式的工具来转移“损耗”风险这一点对生态发展是有积极作用的,能够让 DeFi 用户像管理投资一样管理 Gas 价格。

两大设计方向

目前市场上流行的有两类产品,比较简单的一种是利用衍生品的多空零和博弈的特点撮合买卖双方对 Gas 的预期价格定价。

还有一类是更巧妙地利用类以太坊虚拟机(EVM)的 Gas 定价机制,在合约中插入“减负类”代码如清理/自毁合约、清理删除存储等,来保持代码的简洁性,从而收到 Gas 退款。这类智能合约的通证化被称为 GasToken 。

GasToken 1 代和 2 代是由 Lorenz Breidenbach 等程序员由 3 年前提出并开发的。目前市场上较为活跃的是由 1inch 推出的基于 GasToken 2 代的 Chi 。据 1inch 文章表示,其通过修改将 GST2 的效率提高了 10% 。

下图分别对比 Chi、UGas-JAN21 这两类产品的市场价格与以太坊 Gas 价格进行了比较。两类产品虽然无法完全联动于每日 Gas 的变动价格,但是在趋势方面有一定关联。如随着 Gas 费用 8 至 9 月的上涨,Chi 价格也突破新高,新上线的链上 uGAS-JAN21 合约也在 11 月下旬 Gas 短暂升高后保持在 40 美元,随着 Gas 费率降低回归至基位。不过,由于 uGAS-JAN21 的代币价格是代表在 2021 年 1 月 21 日的以太坊 Gas 费用预期价格,所以对当下的 Gas 费率变化并不敏感,甚至变化完全相反。

虽然对冲 Gas 的目的是为了降低链上操作的损耗风险,但是其代币的价格完全基于市场发现,存在偏差,属于“实验类”产品。

市场的反馈

近日 DeFi 协议 UMA 推出的 uGAS--JAN21 期货属于第一类衍生品设计,市值规模约 16 万美元,是 Chi GasToken 的十分之一,利用 Chi GasToken 来对冲损耗的 DeFi 用户规模更大。

这 2 种 Gas 类产品不是为“投资交易”而设计,其主要逻辑为在以太坊 Gas 费用低时铸造 Gas 代币,在以太坊网络拥堵时高价卖出(或燃烧)代币抵消部分交易费。但是由于皆为 ERC20 格式且流通于 Uniswap、1inch 及 Curve 交易平台中,从而其价格发现也受到二级市场的影响。

由于推出时间较短,样本数据不多的 Gas 衍生品 uGAS--JAN21 与以太坊日内 Gas 价格的相关系数为 0.17,小于 Chi Gastoken 的 0.55 ,皆为正相关。

相关系数皆为正代表 Chi、uGAS-JAN21 市场价格与真实 Gas 价格变化一致,而系数越高则代表相关联程度越高,代币市场价格对 Gas 价格越敏感。所以目前用户规模更大的 Chi Gastoken 的市场价格与真实 Gas 费用价格的变化更加相近。

随着 DeFi 基础生态的日益繁杂,Gas 损耗问题逐渐从未受到过关注到成为各大开发人员的重要考量因素。波动的市场会引起链上的多米诺骨牌效应,而近 140 亿美金的 DeFi 资产锁定在以太坊链上,Gas 作为在链上过路收费的“通行证”,其风险管理工具将会变得越来越重要。

Scan QR code with WeChat