如何从今年11月的比特币期权交易中获利

——2020/8/21|行业——

如何从今年11月的比特币

期权交易中获利

与四年前不同,比特币现在是一种全球性资产。当头条新闻出现时,比特币会和全球其他市场一样受到影响。这就是为什么比特币交易者应该关注今年美国总统大选的原因。

比特币与传统市场的相关性在2020年3月的流动性热潮中得到了充分体现。股票、债券、收益率、石油甚至比特币都因此受到重创。自那以来,黄金和美元的关联度一直很强。

事实上,自2020年3月21日以来,比特币与美元的关联度在90天周期上为负。也就是说,美元与比特币的走势相反。随着时间的推移,这一趋势越来越强,8月初达到最高读数-0.63。

在2020年11月3日美国大选之前,我们尤其需要注意这一趋势。

美元波动时机已经成熟

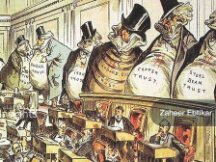

从历史上看,美元的趋势与总统所代表的政党密切相关。如果我们看一幅图表,把它分开,看看共和党人和民主党人执政的时间,我们就能清楚地看到这种关系。

你可以在下面的图表中看到。

红框表示共和党人执政的时期。在这些时期,美元显著走弱。民主党的情况正好相反,因为在这些时期,美元走强。

这是一个很可能在今年11月发生的宏观趋势,在接近选举日的时候需要加以考虑。随着对赢家的共识逐渐形成,我们将见证市场的反应。每个市场都将见证这一变化…… 比特币也不例外。

我们预期波动

理想情况下,我们都希望在确定是特朗普会赢还是拜登会赢时,我们拥有水晶球。然而,当涉及到期权的时候,这并不重要。

大多数刚进入期权市场的交易者往往简单地购买看涨期权和看跌期权。很少有人超越这个入门策略。这可以显著限制交易者的交易策略,因为多样化的期权策略是减少风险,同时最大化利润的最佳工具之一。

就即将到来的美国总统选举而言,一个从事件中大幅获益的策略是Delta中性与Gamma Scalping。这是在消除时间衰减的同时隔离波动性的一种方法。这是一种从比特币价格长期波动中获利的方法。

例子

假设比特币的交易价格是10000美元,你买入一份看涨期权和一份看跌期权,执行价格都是10000美元。这样做就可以说你是中性的。(Delta是指标的资产价格变动1美元时期权价格预期变化的数额。) 这意味着如果价格小幅上涨,理论上你在看涨期权上赚的钱和在看跌期权上亏的钱一样多。反之亦然。

如果我们更进一步,快进到期权合约的到期日。如果我们得到一个有利情况,价格上涨超过你为看跌期权支付的金额,你的交易就是净赢利。反过来,如果价格低于10000美元也是一样。

现在,如果你只买看涨期权和看跌期权,这种交易被称为跨式期权。这是一种在高度波动事件(如公司收益公告)之前使用的常见策略。

Delta中性策略是一种随时间管理原始跨式头寸的方法。交易者这么做的原因是为了捕捉波动率。

布莱克-斯科尔斯模型的隐藏利润

你可能听说过布莱克-斯科尔斯模型。它是一个帮助确定期权定价的方程。该模型考虑了时间、执行价格、当前价格和无风险利率等因素。这些都相对容易找到。

然而,有一个变量不太容易观察,那就是波动率。这就是我们今天所述情况中存在的机会。这是我们从价格波动中寻求利润的地方。

例子

我们以之前10000美元的跨式期权为例,再加上价格上涨到12000美元然后下跌到8000美元,然后在几周内回到10000美元的情形。使用这个跨式期权头寸,你最有可能的是同时从看涨期权和看跌期权中获利。这是因为波动率。

说到期权,如果一项资产的波动性很大,价格波动就有更大的可能使期权盈利。因此,随着波动率的增加,期权价格也会增加。我们最近在以太币上看到了这点。让我们回顾一下在2020年8月7日到期的以太币350美元看跌期权。

在UTC时间8月1日大约10:00时,该合约价值0.023以太币。当时以太币的交易价格仅略低于360美元。

不久之后,价格飙升,然后又下跌了。在接下来的24小时里,价格上涨到了410美元,然后跌至300美元。尘埃落定后,在UTC时间8月2日12:00,以太币价格又回到了360美元。

这意味着,如果你不看折线图,只是在24小时内查看两次即期价格,你就不会知道价格刚刚拉锯了。除非你看到了期权的价格。在24小时之前价值0.023以太币的同一合约,现在价格是0.04以太币。在标的资产价格相同的情况下上涨了74%。

不仅仅是看跌期权。在看涨期权中也观察到了类似的价格走势。

对于任何持有头寸以期从中获利的人来说,这都是一笔精明的交易。这是一个说明波动率增加如何导致期权价格上涨的例子和例证。

如何迎接2020年大选

刚才的例子简单明了地展示了交易者如何利用期权从波动性中获利。

然而,成功交易的关键是在价格波动发生之前买入。随着美国总统大选的临近,这将是一个高概率事件,因为比特币与全球金融体系的联系比以往任何时候都更加紧密。然而,在实施这样的策略之前,你必须考虑多个方面:

1

Delta管理

首先,你计划如何跨多个合约、跨多个到期期限来管理Delta头寸?你会每周或每月调整吗?或者,你会在Delta从0偏离一定距离时调整吗?这对策略的成功至关重要。这需要你把握好时机。

2

比特币价格目标

其次,你对比特币两周、两个月和年底的价格目标是多少?这需要予以考虑,因为Delta中性策略可以依靠这个以获取更多的超额收益。

例子

如果你认为价格会在两周内调整,但两个月内会更高。建议在你构建投资组合的过程中考虑这一点。就短期而言,考虑使你的期权Delta略微为负。就长期期权而言,考虑使其Delta略微为正。如果你的分析是准确的,这是一种增加收益的方法。

3

时间

对于像这样的长期策略来说,时间衰减是至关重要的。如果你没有管理好时间对你的投资组合的影响,你可能会错过一些宝贵的收益,如果波动率连续几周持平,你可能会看着你的头寸缩水。许多交易者利用期货市场来做到这一点。如果操作正确,“Gamma Scalping”是抵消时间的有效方法。

综上所述,一个交易者要想进行成功的交易管理,必须考虑到这三个方面。

然而,如果这是一个你觉得有吸引力的策略并希望它自动化,考虑联系贾维斯实验室(Jarvis Labs)。随着选举的临近,我们使用精确的Delta中性策略与Gamma Scalping来随时间建立头寸。

由于我们的交易系统使用人工智能和机器学习来面对波动及时调整Delta,我们可以最大限度地发挥上升潜力。

Scan QR code with WeChat