一文了解代币的“回购-销毁”模型

“回购-销毁” 代币模型的共性是:有一个能够产生(以某种密码学通货表示的)收入的网络,它会定期以业务收益来回购自己的原生代币,然后销毁这些代币。使用这一模式的本意是通过减少原生代币的供给量,使其价值随着收入的增长而增长。回购应该能够帮助实现这个目标,但是销毁对通货和对资本品的影响是非常不同的。如果是货币,减少供应量会导致单位货币的价值上升。但对于资本品比如治理代币来说,增发 才是资本化的关键,而销毁可能阻碍基本价值的增长。

通货和资本品

如果一种资产的价值纯粹来源于交易,那它就是一种 通货 :比如美元,其价值仅来自于花用它就可以消费商品和服务。ETH,举例而言,也是一种通货,因为你花用它来消费以太坊的服务,当然,也用它来购买其它资产。

相反,如果一种资产的价值来源于治理或者对一个资源池的股权参与时,它就是一种资本品。举例而言,公司股票基本上就是一种智力工具,用来决定权力和利润的分配。

只要一个网络用一种通货来获得收入,再将这部分价值分发给其代币持有者,无论它用的什么方式,我们都知道,这就是一种资本品,因为其基本价值来自于业务收入流。MKR 和 ZRX 都是很好的例子:两个网络都能获得 ETH 形式的收入,都将这部分价值重新分发给他们的(治理)代币持有者。Maker 的做法是 回购-销毁 模型,0x 的做法是把 ETH 按比例分发给那些锁仓 ZRX 并在网络中做市的人。但两者都是资本品,其价值是由通货收入流来推动的。

(某些资产可能既是通货又是资本品,见 Cryptonetwork Governance as Capital。在以太坊的 PoS 转型中,ETH2.0 也会转变成通货属性和资本品属性兼有。)

回购的作用

辨识出这种区别之后,我们转向 “回购”。在现实的股票世界中,回购,也就是在市场上购买本公司的股票,是大公司用来推高公司股价的一种常见方法。股票回购之所以有用,是因为它提高了 优质股东 对组织资本的参与。不过,回购来的股票并不会自动销毁,而是继续由公司持有,作为 库存股票。不同于发行在外的股票,库存股票不能投票、在组织的经济行为中不承担任何角色。实际上也只能如此:你把利润分给自己毫无意义,同样地你也不能买入你已经拥有的东西。

通过减少优质股份的数量,回购提高了某些估值比率(例如每股收入,等等),市场上所有流通股票的持有者都能从中受益。这种效果合理化了回购时为每一股支付高于市价的价格。但是,回购之后再销毁库存股票,就没什么效果。仅回购本身就达成了其目的,因为影响价格的是有多少股票 参与 治理,而不是有多少股票存在 —— 库存股票是不参与公司治理的。

从治理的角度来看,销毁确实可以保证这些股票不会再流出到市场上。但是,有权力销毁库存股票的跟有权力增发股票的人通常都是一个人。以 Maker 为例,每当获得收入就销毁 MKR,但也可以在突发的偿付能力不足时(比如 2020 年 3 月)增发 MKR。最终控制代币供给的就是治理协议和股东之间的社会契约。所以销毁对股权稀释的保护作用微乎其微。

这里的关键在于:让一定数量的资本品退出流通是有用的,但它是通过提高持有流通股份的股东的参与率来起作用的,并不 天然 是因为回购让这种资产变得 “更稀缺”,也并不一定是因为股票的总价值增加了。减少股份的数量也许能提高股价,但并不能改变整个系统的整体价值。密码学货币网络中的资本品代币也是如此:回购会对价格有积极影响,但销毁不会创造新价值,只是把已有的价值 重新分配 给更小的一群人。这就是为什么老是回购的公司给人的印象就是低增长。

增发,资本化和增长

许多密码学货币圈子的文化都把 “数量膨胀(inflation)” 与 “价值稀释” 联系在一起。在货币的世界里,这可能是对的。但注意,通胀和通缩都是货币学概念,在资本的世界里并不能直接套用。在资本世界里,发行 可参与治理的股份,是将一个公司的权益资本化的关键。发行股票,是获得增长所需资本的最便宜的办法。举个例子,对于初创公司来说,发行股票可以帮助创始人以低成本获得人力和金融资本(人才和钱)。

股票的发行也跟你如何获得扩展业务所需的资源相关联。哪怕更加去中心化的系统,比如 DAO 和协议,也都是如此。我们都知道,可以用发行的代币来补偿一个密码学货币网络的多种多样的参与者和多种多样的资源投入:给制造者补偿工作量付出、给用户补偿持续性的购买、给投资人补偿资本投入和流动性贡献。在所有情景中,增发都通过增加系统的资本来帮助基础价值成长,最终,这种成长会反过来变成更高的代币价格。

并不是说,不增发就没有成长,但如果 一丝 增发也没有,那就没有那么强的动力向这个系统持续注资。作为一个代币持有者,比起完全没有稀释,可能有稀释你会更愿意增加自己的贡献。而销毁掉这种激励比不稀释还要糟糕,因为你既提高了代币持有者的参与权,但又没有要求他们增加投资。而且,当销毁代币并没有导致代币单价以(与销毁率)相同的比例提高时(其实大部分情况都没那么理想),销毁实际上会降低这个网络的整体市值。

随着时间推移持续减少股票或者 token 会遏制资本化,就像通缩的货币会遏制消费一样。如果销毁率一直高于基本价值的增长率,你实际上是以牺牲流动性和长期价值为代价、持续集中所有权,最终可能导致系统 资本耗竭(decapitalizing)。明智的股票增发,比起死盯着 “稀缺性” 不放,要好得多。举个例子,你可以重新放出库存资产、持续性地激励生产资本投入,或者卖掉库存资产来筹集金融资本,甚至用作贷款的担保品。我们必须放弃这样的想法:自动地提高稀缺性就意味着更多的价值。

与其销毁代币,不如想出一个更具创造力的办法来重组资本循环。

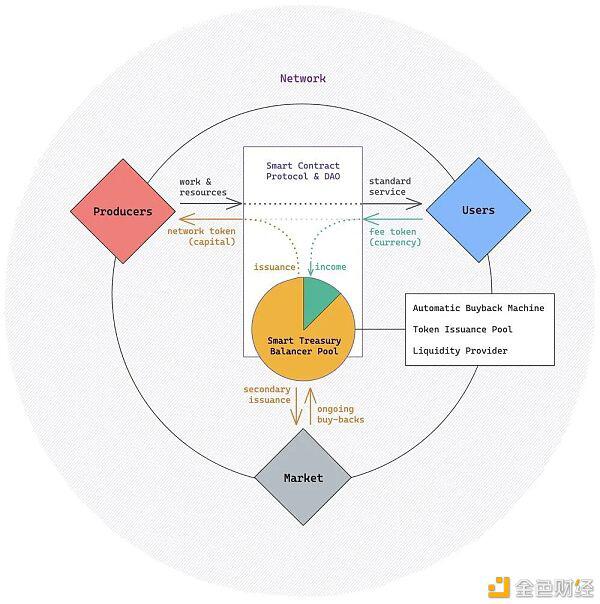

Buyback and Make

总结一下我们的观点:回购是将利润均分给资本代币持有者的好方法,但销毁限制了网络再投资自身的能力。“Buyback and Make” 则是一个替代性方案,使用一套自动做市商机制来维持回购和增发的好处,同时避免销毁的坏处,也不会永久性增加代币供应量。我们可以用一个网络持有的 Balancer “smart pool” 来实现一个协议仓库,既能用作自动化的回购机制、代币发行池,又能化身流动性提供者。(译者注:Balancer 是一套自动做市商机制。)

这个设置跟 “密码经济循环” 很相似。 协议/DAO 智能合约负责协调生产并调节生产性资本和金融资本在生产者和消费者之间的交换。生产者提供工作量和资源(生产性资本)来换取资本品代币,交换规则由增发协议规定。用户消费网络的服务,并使用指定的通货或者手续费代币来支付。我们加入一个用 Balancer 池子实现的 “智能仓库”,由 协议/DAO 合约来控制这个池子。我们先假设,整个网络获得 ETH 形式的收入,而原生代币叫 TKN。

Balancer 是一个可编程的流动性协议和去中心化交易所。简单来说,你可以创造一个至多包含 8 种代币的指数化的篮子。你可以根据自己的需要选择指数(即篮中代币的数量权重),在我们这个例子中,我们设成 10% 的 ETH(通货)和 90% 的 TKN(资本品代币)。我们还把这个池子设置成持有控制者(即协议本身)才能从池中增加和移除流动性。再假设我们铸出了供给量上限为 1 千万的 TKN,并加入一些 ETH 存进了这个池子。那么这一套新的 Balancer 仓库就可以做很多事情了:

1.自动化的回购机制。存入所有(或者部分)的 ETH 收入到仓库池。只要仓库中的 ETH 价值高于指数价格的 10%,Balancer 池子就会自动通过卖出过量的 ETH、在公开市场上买入 TKN,直至恢复 90/10 的指数。因为我们池子中仅有的另一种代币就是 TKN,恢复平衡的唯一办法就是从市场上买入 TKN(或者添加新的 TKN 到池子中)。如果市场上没有卖家,池子会自动为 TKN 报出更高的价格。

因为我们的池子是由网络来持有的,这个过程就等价于回购 —— 对 TKN 的价格也有同样的积极作用。随着收入流入网络并转移到智能仓库,回购实时地发生,并且由 Balancer 协议来自动管理。这样做高效得多,不仅仅因为它免去了开发者维护复杂的 回购-销毁 代码的必要,还免去了对特殊的 “keeper” 机器人的需要、免去了设计流通性提供者激励机制的必要(在 回购-销毁 模式中,都无法免去)。Balancer 市场上已有的套利者免费且实时地提供了这些服务,大幅度简化了协议。

2.代币发行池。协议可以在资本投入网络时发行新的代币,或者在特定事件中铸出特定数量的代币然后根据增发方案来分发。我们这里的模型使用预先铸出代币的方法(当然我们也可以采用混合模式),然后从一开始就把要分发的数量存到智能仓库中。因为只有协议合约能从池子中加入和移除流动性,网络可以从智能仓库中取回资金来筹措激励机制所需的 TKN。另一点跟其它模式一样的是,网络的发行模式可以由一个智能合约来执行。

彩蛋:回购操作的反向操作也让智能仓库可以变成一个自动化的注资机器。就像添加 ETH (或者协议指定的别的手续费代币)到池子中会触发一个自动化的回购,取回通货也跟从仓库中释放 TKN 并在市场上卖出、换回通货,有一模一样的经济效果。这一功能可用于在必要时持续地筹措资金用于支出。举个例子,一个 DAO 可以取回通货来支付开发资金,或者一个协议可以使用仓库中的手续费代币月作为一种以网络代币来背书的 “保险资金”。这个功能对于那些使用自己的代币作为最终偿付保险(比如 Maker 的 MKR)的协议来说是非常有用的,但它同样不需要特殊的看护人(keeper)和拍卖机制来保证代币铸出后是按合适的市场价格来出售的 —— Balancer 就免费提供了这部分保证。

3.流动性提供者。最终,我们的智能仓库也可以变成一个流动性提供者。因为我们的 Balancer 池中的资产,也可以通过其去中心化交易所来兑换,这就意味着 TKN 的买家和卖家都能获得流动性保证,因为他们总是可以跟协议本身作交易 —— 而且代币持有者也对这些交易的经济价值有把握。Balancer 让我们能定制化资金池的各种参数,调整所提供的流动性。比如:

Balancer 的池子最多能存入 8 种资产。在我们这个例子中,我们只有 TKN 和 ETH。但如果你的网络支持多种代币作为支付手段(比如 ETH 加上各种稳定币),你也可以通过其它代币来增加和移除 TKN 的流动性,只要改变权重即可。比如你可以把 80% 的 TKN、10% ETH 和 10% Dai 做成一个池子,然后不论什么收入都存到池子中。这也意味着你可以维护 TKN 的多种代币对的流动性。

Balancer 的关键创造就是它可以维持一个指数篮子。在我们的案例中,这个功能让我们可以创建一个由 80~90% 的 TKN 和 10~20% 的通货代币组成的资金池。但你可以很容易把这个比例改成任意你想要的权重。会受到影响的只是池中 TKN 的整体流动性。一般而言,更高比例的 TKN 会导致其交换价格的滑点提高,也就是让 TKN 的价格变动的敏感度提高,导致交易变得更加昂贵(因为价格很容易大起大落)。

我们可以为资金池设计收取最高达 10% 的交易手续费(即向使用我们的池子来交换代币的交易者收取),因此补贴我们的仓库。这是的我们可以编程代币在买卖时的溢价。改变交易手续费率也可以改变仓库资金池在交易市场上的竞争力。如果你想要遏制买方、保护协议的 TKN 余额,你可以设定一个更高的手续费率。

这些参数可以一次设定之后就永久固定下来,也可以通过智能合约来编程,或者通过一个 DAO 投票机制来更新,只要网络自身有需要。本质上,你其实是在编程网络给市场提供多少流动性。你想创建越多的流动性,就要让对仓库的交易变得越便宜 —— 比如可以通过提高通货代币在池中的比例来降低资本品代币的价格滑点,也可以调低交易手续费率。如果你想让网络自身变成保证最终偿付的流动性提供者 —— 也就是人们可以买入和卖出 TKN 的最终保证 —— 你就提高交易手续费率和滑点。

能够通过 DAO 来改变设定,也使得网络可以因应市场情形的变化来改变代币的经济模式。举个例子,在牛市的时候,提高仓库中的 TKN 余额和手续费率会好一些,因为能够让仓库加速积累 TKN。在熊市中, TKN 的流动性对网络健康来说更重要,所以,降低交易手续费会好一些。这一切跟中央银行管理经济循环的方法大同小异。

彩蛋:类似于自动回购功能和自动注资功能,我们的智能仓库清算抵押品时也是很有用的。再说一遍,像 MakerDAO 这样的协议依赖于看护机器人和激励机制来管理清算活动,但使用 Balancer 池子就可以免费获得相同的功能。

总而言之,这些就是 “buyback-and-make” 里面 “make” 一词的由来。用不着再烧掉代币,这是一种浪费;有更好更有趣的办法。一方面,协议可以源源不断地从智能仓库中取出 TKN,作为激励发放出去。另一方面,随着网络使用量的增加,所有收入都会汇集到池子中,自动回购 TKN。因为没有销毁机制,这些回购来的 TKN 就可以根据同样的激励模式再次放出。Buyback-and-make 不会破坏网络的市值,但销毁会;还有一个彩蛋,就是 Balancer 提供了许多功能来帮助简化代码、协议和机制设计。

但这个模式里面我最喜欢的一点在于,它让我们能创建永久的激励模式,可以不间断地发行,但又固定了代币的供应量上限。在我们网络的启动阶段,可能离开池子的 TKN 会比通过回购进入池子的要多。但是随着网络的成熟,流入和流出 TKN 会呈现一种平衡。通过让回购的代币重新流通、变成永续的奖励和流动性,我们可以保证总是有激励为这个系统注资。这很棒,因为网络可以永远利用增发的好处,同时享有回购的好处以及确定的代币供应量上限。

Scan QR code with WeChat