DeFi狂热是如何把以太坊Gas费推向新高度的?

8月12日,以太坊的日交易费用总额突破687万美元,打破了此前2018年1月创下的455万美元的历史最高纪录。次日,以太坊的手续费达到了861万美元,再次打破了日交易记录。

区块链交易费用是一把双刃剑。高额的费用意味着有很高的使用需求,但也会造成网络拥堵,让某些用户付出代价。

当以太坊矿工将交易打包到区块时,他们需要选择包含哪些交易。通常情况下,矿工会按照最高费用排序来添加交易,直到区块空间用完。这意味着费用相对较低的交易不会优先考虑,一旦有空间了才会被打包在以后的区块中。

以太坊的费用是以 "gas "为单位来衡量的。每笔交易都要花费一定数量的gas,这取决于所需的计算量(更复杂的交易需要更多的gas)。交易发送者在发起交易时指定他们想要支付的gas价格。如果交易发送者提高了他们愿意支付的gas价格,那么他们的交易被优先处理的可能性就会更高。

因此,交易费用的上涨表明,人们对交易快速确认并打包到区块中的需求越来越大。高额的交易费用也会给矿工带来更高的收入,因为矿工收到的费用是他们保障网络安全的一部分奖励。

但高额的交易费是有代价的。随着平均费用的增加,某些类型的用户和应用就会被受到排挤。像游戏和数字收藏品这样依赖大量小额交易的用例会变得手续费非常昂贵。而普通的个人用户也很难与那些有能力支付高额交易费用的巨鲸投资者竞争。

YAM的疯狂

最近这股手续费的飙升是由迄今为止最疯狂的去中心化金融(DeFi)事件之一:YAM代币的推出所导致的。

8月11日17:00,DeFi项目yam.finance背后的团队宣布,他们即将推出YAM代币。依照DeFi代币YFI所使用的模式,YAM将通过抵押池进行分发。

在2017年的ICO热潮中,新创建的代币通过代币销售,经常将价格推高到疯狂的水平。此外,代币往往由ICO的创始团队或基金会持有和分发,让很多项目创始人迅速获利。DeFi项目开创了一种新的代币分发模式:他们并不出售代币,而是将代币作为抵押池的奖励进行分发。DeFi项目会指定一个有资格赚取代币的抵押池和流动性池的名单。然后,新的代币会根据抵押的代币数量按比例分配,抵押越高赚取的代币越多。

yam.financial团队概述了八个不同的抵押池,每个池子都有不同的加密资产,可以通过抵押(包括WETH、COMP、MKR、YFI等)来赚取YAM。依照yearn.financial的YFI代币的模式,yam.financial团队选择不为自己保留任何代币,完全分发给社区。

YAM一经推出就有人抢着开始在八个池子中的某个池子中进行资金抵押,开始赚取YAM作为奖励。YAM抵押池智能合约在推出的几个小时内就产生了价值超过1.5万美元的交易费用。

麻烦的迹象

但在YAM开始起飞后不久,它就开始崩溃了。YAM代币被设计为 "供应弹性",这意味着代币供应会自动收缩或扩张,以试图保持价格相对稳定。YAM的供应弹性模型是基于另一个DeFi代币Ampleforth(AMPL)。

供应调整将以每晚重新计算基数的方式进行,使用一个复杂的机制在不稀释当前持有者的情况下调整供应。但尽管架构相对复杂,YAM团队并没有像他们在公告帖中明确表示的那样对其智能合约进行审核。

8月12日18:00,yam.financial团队宣布,他们在回购合约中发现了一个bug,威胁到了项目的后续发展。为了解决这个问题,他们需要至少3.5万个YAM代币委托给一个治理智能合约,这样他们就可以通过投票来临时暂停重新计算基数的机制。

作为对该bug的回应,纷纷使用YAM是导致费用飙升的第一个事件。这种费用飙升也出现在Uniswap上,这个去中心化的交易所已经成为DeFi交易的中心。进一步让事情变得复杂的是,大量的YAM已经被抵押在Uniswap的流动性池中,这需要快速赎回并转走。这导致Uniswap费用激增,并在8月12日20:00达到峰值。

YAM崩盘

但YAM的问题并没有结束。8月13日7:27,yam.financial团队宣布,他们已经提交了一份治理方案,在8点即将到来的重新计算基数前修复这个bug。最关键的是,他们强烈鼓励用户在这之前退出Uniswap YAM/yCRV流动性池。但不久之后,在安全专家的帮助下,团队得出结论:"这一漏洞会与治理模块相互作用,并阻止这个方案成功。" YAM协议实际上已经无效。交易费用在 8:00达到顶峰,然后开始下降。

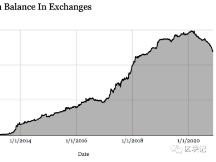

下图显示了Uniswap费用与平时相比的大幅增长。Uniswap的总费用在一个小时内就达到了近10万美元。相对而言,在7月的大部分时间里,Uniswap每小时的费用仍然低于1万美元。

在最高峰时,Uniswap平均每笔交易费用高达16美元。YAM抵押池费用紧随其后,也短暂突破16美元。随着Uniswap和YAM平均费用的上升,整个以太坊网络的平均费用也在上升,因为其他人被迫支付更高的gas价格来竞争区块空间。

注:8月13日MYX网络代币发行时,有许多交易的gas价格极高,这暂时导致ETH费用飙升至20美元以上。

DeFi狂热

围绕着YAM的投机自然会让人将其与2017年的ICO热潮相提并论。但这是一个更复杂的版本,投机者需要与越来越复杂的DeFi智能合约系统进行互动。这可能会导致意想不到的风险和费用的突然激增,而这可能会使快速买进卖出仓位的成本变得非常昂贵。最终,不断攀升的费用会造成大规模的拥堵,并导致整个网络的连带效应。

高额的费用也会使个人投资者更难参与到这一波新的DeFi代币中。如果用户被迫支付高额费用,那么投入到DeFi应用上的相对较少的资金就变得几乎赚不到什么利润。DeFi越来越成为巨鲸的游戏,除非有推动费用降低的解决方案。

投机往往有助于推动创新。DeFi将推动以太坊向可扩展性解决方案发展,开发人员也将会继续推动去中心化金融的创新发展。但在这一过程中也可能会带来很多不好的结果,特别是如果DeFi应用在缺少适当的审计和预防措施继续推出的情况下。

狂热还在继续,在YAM崩盘后不久,Curve 推出了代币 CRV。而yam.financial团队已经通过gitcoin资助筹集资金,让他们的合约接受审计来准备协议V2版本的推出。只有时间才能证明DeFi创新的效果,以及以太坊网络的其他部分会受到怎样的影响。

原文来源:https://coinmetrics.io/the-defi-fee-explosion-how-yams-collapse-drove-ethereum-fees-to-new-heights/

Scan QR code with WeChat